Блог им. sng

БПИФ Акции роста России

- 16 июня 2021, 17:26

- |

Картинка отсюда

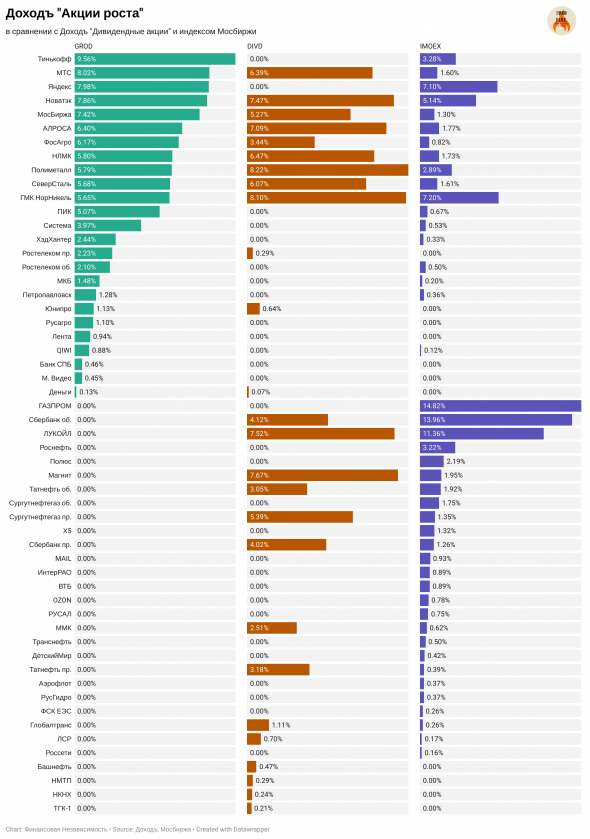

Сравнил новый фонд Дохода www.dohod.ru/individuals/mutual-funds/bpif/grod (торгуется с сегодняшнего дня под тикером GROD во всех брокерских приложениях страны) с индексом Мосбиржи. По сути, это факторный фонд (growth, momentum). Немного тезисов:

* Акции Тинькофф сейчас имеют вес 9,5%, что в 3 раза выше, чем в индексе широкого рынка. Насколько я понимаю, рассчитываемый Доходом индекс предполагает ребалансировку в октябре, в ходе которой вес будет срезан до 8%, если акции Тинькофф продолжат расти или хотя бы останутся на прежнем уровне;

* Вес МТС = 8%, что в 5 раз больше, чем в индексе Мосбиржи. А вес самой Мосбиржи в новом фонде — в 6 раз выше, чем в индексе широкого рынка;

* Русагро, Лента, Юнипро, Банк СПБ, М.Видео — компаний нет сейчас в индексе широкого рынка (Qiwi, кстати, со следующей недели тоже не будет), но они есть в фонде акций роста GROD;

* Ни Газпрома, ни Сбербанка в новом фонде нет. Обошли стороной Лукойл и прочие ...-нефти;

* Внезапно: Х5, Мэйл и Озон — не компании роста. Оно и понятно: если смотреть с начала года, ростом там не пахнет;

* Полюс — 0, Полиметалл — 5,8%

Общие комиссионные расходы 0,99% от стоимости чистых активов в год.

Налог с дивидендов при реинвестировании — не удерживается.

Покупаете ли вы акции роста в свой долгосрочный инвестиционный портфель? Чем руководствуетесь при покупке? Какой фактор для вас является наиболее важным?

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

Важный фактор это рост капитала, т.к. в акциях роста в перспективе можно получить хороший профит.

Сам фонд странный че там курили аналитики:

— почему убрали сбер ?

— зачем вхерачили Яндекс он на чем расти то будет? На еде ?

— нефтюгу да правильно сделали что убрали, это дивидендная тема

— энергетиков нахрен это боковики

— мыло озон тоже че тут делают? Озон в убытках весь, а мыло не может стратегию роста определить.

Фонд очень странный и комиссия совокупная точно 1% или есть чет там еще дополнительно?

— банки (Сбер)

— нефтяники и газовики (Газпромнефть, Лукойл, Газик)

— металлурги (Северсталь, НЛМК)

— аграрии (Русагро)

— телеком (МТС)

Касаемо ростовых бумаг: Тинек, Новатек, МиД, ПИК.

Но дело в том что по ценам если брать их сейчас может совокупная доха по дивам будет около 5-6% и придется сидеть в бумагах долго +докупать чтобы на большую дивдоходность выйти.

Ну и сам рост обеспечить можно етфами, которые не на российский рынок. Тут все таки на штаты етфы дают больший профит.

Люблю второй и третий эшелон, настоящий рост возможен, ИМХО, только там.

Примеры — GEMA, SVET и другие.