пассивные инвестиции

Какая доходность на рынке акций считается хорошей?

- 31 января 2024, 09:18

- |

Как известно ориентир для доходности по портфелю акций – это доходность индекса IMOEX в базовом варианте, а также его версия полной доходности с учетом полученных и реинвестированных дивидендов «брутто», т.е. без налогообложения (MCFTR) или «нетто» — с учетом налогообложения по налоговым ставкам для российских организаций (MCFTRR). Считается, что портфель, который превысил доходность индекса полной доходности сработал эффективно, не превысил – не эффективно, но в обоих случаях результат оценивается с учетом риска по портфелю.

Вывод о том, какую доходность по портфелю получил инвестор — низкую, среднюю или высокую — будет определяться относительно доходности рынка, которая варьируется от года к году: если рынок вырос на 15% за год, то высокой доходностью будет считаться доходность по портфелю 25% и более, а, если рынок вырос на 100%, то 25% по портфелю — это уже слабый результат.

Посмотрим какую среднюю доходность можно было получить на российском фондовом рынке с учетом дивидендов за период с 2003 года по 2024 на примере индекса полной доходности MCFTR.

( Читать дальше )

- комментировать

- 1.3К | ★2

- Комментарии ( 6 )

Так ли важен индекс РТС долгосрочникам в России?

- 23 января 2024, 16:54

- |

Очень часто я получаю вопрос от Коллег — в какой валюте вести учет Капитала?

Однако вопрос формулируется немного иначе.

Зачем мы инвестируем на фондовом рынке, если индекс РТС с конца 2005 года вовсе не вырос?

Я считаю, что нам очень важно сравнивать доходности и рассчитывать математические модели в той валюте, которой мы пользуемся регулярно.

Для меня данный вопрос напоминает попытку жить на Камчатке по московскому времени, не обращая внимания на естественные биологические ритмы человека.

Думаю, каждый согласится с тем, что это не совсем разумно, да и попросту неудобно. Зачем тогда вести учет капитала в иностранной валюте?

Если провести расчеты доходности «Мандаринового» портфеля с конца 2006 года, нас может слегка шокировать та цифра, что мы получим, с учетом того, что сам индекс РТС за этот период и вовсе упал на 40 с лишним процентов.

Я понимаю, что за последние 18 лет индекс РТС не вырос совсем.

Но мой капитал и капитал многих моих Коллег вырос настолько сильно, что в это сложно поверить.

( Читать дальше )

Почему пассивные инвестиции могут "сломаться"?

- 27 октября 2023, 09:52

- |

Я не являюсь рьяным противником пассивных инвестиций, но и не считаю, что это единственный лучший способ для частных инвесторов. «Недостатки» пассивных инвестиций я описывал несколько раз. Например, в статьях:

1. ПАССИВНЫЕ ИНВЕСТИЦИИ! ВСЕ ЛИ ТАК ПРЕКРАСНО?

Кроме того, я искренне убежден, что люди не должны понимать и принимать как данность инвестиции через индексные фонды, о чем нам настойчиво рассказывают последователи пассивных инвестиций. Они должны разбираться как «работают» активы, входящие в эти фонды.

Давайте посмотрим, чем помогают такие знания!

Одним из самых простых примеров в пассивных инвестициях, является классический портфель 50/50 SPY/TLT. В нём TLT позиционируется, как очень надёжный и низкорискованный фонд, так как он вкладывает средства в государственное облигации США. Но на самом деле это не совсем так. И вопрос не в надежности самих трежурис. Всё дело в том, что дюрация портфеля облигаций TLT составляет 20+ лет, а это значит что фонд может легко потерять 20% при росте ставок на 1 процентный пункт.

( Читать дальше )

Краудлендинг: Альтернатива Акциям и Облигациям

- 23 сентября 2023, 14:13

- |

Краудлендинг — это метод финансирования, который позволяет инвесторам предоставлять деньги в качестве займов небольшим предприятиям или частным лицам через онлайн-платформы. Процесс осуществляется путем сбора денежных средств от множества людей вместо того, чтобы искать финансирование у банков или других крупных инвесторов.

На краудлендинговых платформах заемщики могут размещать свои проекты и указывать сумму, которую они хотели бы занять, процентную ставку и сроки возврата.

Инвесторы могут вносить свои вклады в проекты, которые соответствуют их критериям риска и доходности. Также, как правило, платформы взимают комиссию с заемщиков и/или инвесторов за предоставление своих услуг.

Для краудлендинга можно выделить 3 типа:

- P2P - кредитование одним физическим лицом другого физического лица.

- B2B - кредитование одного юридического лица другим юридическим лицом.

- P2B - кредитование физическим лицом юридического.

( Читать дальше )

ETF фонды - сохранение своих нервных клеток

- 18 июня 2023, 21:03

- |

-Для меня — это сохранение моих нервов, я готов пожертвовать частью доходности, для меня инвестиции ассоциируются с пассивной работой денег.

— При самостоятельной покупке акций, в вашем терминале всегда будут красные активы, что будет наводить на различные мысли — будет желание отклонится от индекса увеличив или уменьшив долю.

— Также приятным бонусом вложения в фонды являются дивиденды, которые не облагаются налогом, а также нет необходимости постоянно заходить в терминал, чтобы реинвестировать дивиденды. Главное помнить, ваш портфель — ваша стратегия

Проект для инвестиций

- 04 июня 2023, 11:53

- |

Проект предлагает Арбитраж боты, в которых выходит в среднем 0.6-1.2 процента в день от депозита и хороший маркетинг.

Проект называется Terminal7.

Подробную информацию для принятия решений вы можете изучить тут — t.me/+7RWYTBGjIic3NTc1

А так узнал о нем от знакомых, которые занимаются криптой уже лет 8.

Сам зашел без знаний и всё работает как часы.

Никого не уговариваю переходить и что-то делать, это не финансовая рекомендация.

Информация только для заинтересованых и кто в теме!

Рецензия на книгу Семёна Кибало «Инвестор за выходные»

- 18 мая 2023, 06:26

- |

В этой книге Кибало объясняет необходимость инвестирования для людей, которые раньше этим не занимались, и как можно инвестировать безопасно.

Что мне НЕ понравилось в книге:

— часто встречаются QR-коды с ссылками на материалы в интернете. Без выхода в интернет у вас будет ощущение, что какую-то часть знаний вам недодали. С годами ссылки в интернете имеют свойство превращаться в 404 («страница не найдена»);

— объяснение в части про финансовую грамотность, что можно откладывать всего лишь 10% дохода и через несколько лет получать ту же сумму, что сейчас (мы еще дойдем до этого места);

— Кибало не признает QUIK, ему нравится простота брокерских приложений. Зашел, нажал кнопку «Купить», теперь ты инвестор;

— Кибало не нравится книга «Разумный инвестор» Бенджамина Грэма. «Книга сложная, старая и скучная».

Что мне понравилось в книге:

— оформление. Когда я читал «Мозг и деньги» Джейсона Цвейга от издательства Бомбора, то у меня были претензии к оформлению книги, но как произведение автора я оценил ее высоко. Когда я открыл книгу «Инвестор за выходные», то у меня появились какие-то ожидания, когда я увидел на форзаце схему с основными тезисами книги, цветные иллюстрации в книге, оранжевую закладку ляссе под цвет обложки. С точки зрения маркетинга такое оформление помогает продавать книгу. Альпина свое дело знает, книгу сделали с любовью;

( Читать дальше )

Худшие случаи долгосрочного инвестирования в индекс на российском рынке акций

- 28 апреля 2023, 11:52

- |

Даже у индексного инвестирования есть нюансы.

Если купить индекс на максимуме рынка, то даже с учетом полученных дивидендов восстановления своего портфеля можно ждать годами.

В истории российского рынка было два таких самых неприятных случая — это покупка рынка в июне 2008 и в апреле 2011.

В первом случае восстановления депозита пришлось бы ждать 8 лет, во втором — 4 года.

Как можно улучшить стратегию индексного инвестирования?

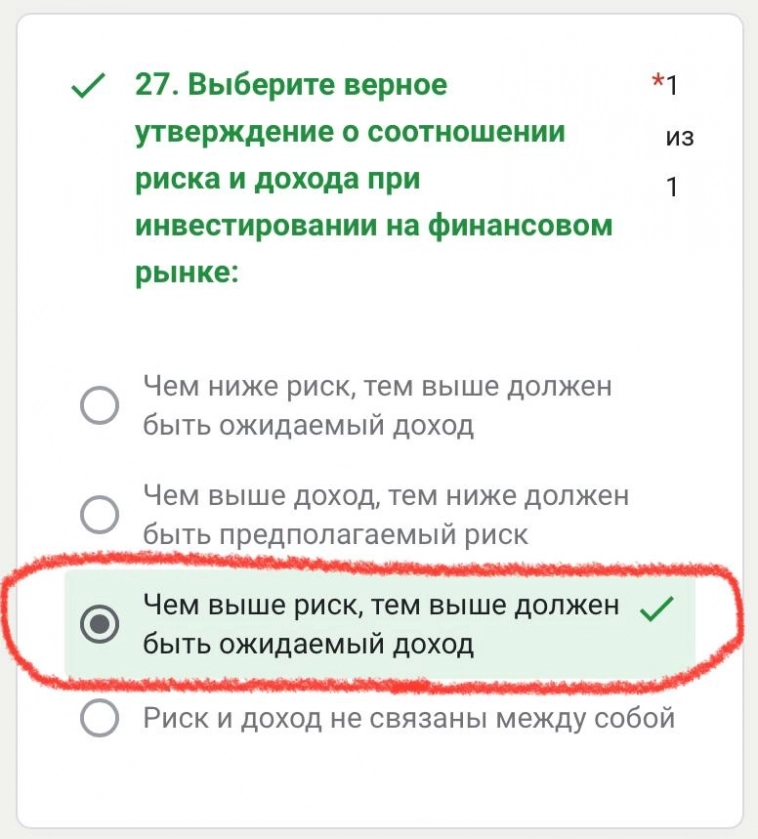

Чем выше риск, тем больше доходность⁉️

- 19 марта 2023, 13:50

- |

Вопрос из тестирования от Центрального Банка

Если в целом, то да. Например, акции в долгосроке выгодней, чем облигации и золото, так как многие инвесторы боятся неопределённости. Это и есть КОМПЕНСИРУЕМЫЙ РИСК, за принятие которого можно можно получить больше доходности.

А вот если пытаетесь «обыграть рынок» поиском лучших сегментов, то берёте на себя риски отдельных компаний, отраслей и секторов. Это и есть НЕКОМПЕНСИРУЕМЫЙ РИСК, за принятие которого вы получите лишь дисперсию (чем точечней сделки и хуже диверсификация, тем сильнее разброс).

Правильный ответ: доходность растёт вместе с риском только в пределах рыночного. Затем появляются отклонения, что даёт вероятность обгона / отставания от индекса, но матожидание вообще не изменяется.

P.S. — риск продолжает расти…

Ставьте ❤️, если поняли меня, и задавайте в комментах свои вопросы — постараюсь ответить.

Как инвестировать в крипту, не покупая монеты и токены напрямую? 🚀

- 09 марта 2023, 10:25

- |

Ни для кого не секрет, что технология блокчейн начинает постепенно внедряться в работу различных компаний и государств.

Но проблема в том, что существует более 20 тысяч различных крипто-проектов! Вряд ли новичку удастся выбрать лучшие из них.

Для тех, кто не желает разбираться в крипте, есть другие способы инвестировать в блокчейн-технологии, о которых мы дальше и поговорим.

• Тематические ETF 🤖

На фондовом рынке существуют фонды, в которых находятся акции компаний, связанных с блокчейном.

Тут важно тщательно проверять не только по комиссиям и количеству акций, но и по составу, чтобы все компании действительно были причастны к блокчейн-технологиям.

Помните, что волатильность таких фондов очень высокая, поэтому риски соответствующие.

Список: BLCN, BLOK, BKCH, BKLC, IBLC, LEGR.

• Фонды на фьючерсы биткоина 📄

Такие ETF содержат в себе не акции блокчейн-компаний, а диревативы, привязанные к цене биткоина.

Стоит помнить, что это чисто спекулятивные фонды, да ещё и с рисками самих фьючерсов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал