пРОГНОЗ

Инвестиции без спешки: торгуем в выходные

- 05 декабря 2025, 16:56

- |

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. В конце недели разбираем самые заметные события последних дней и рассуждаем, что можно будет поменять в портфеле.

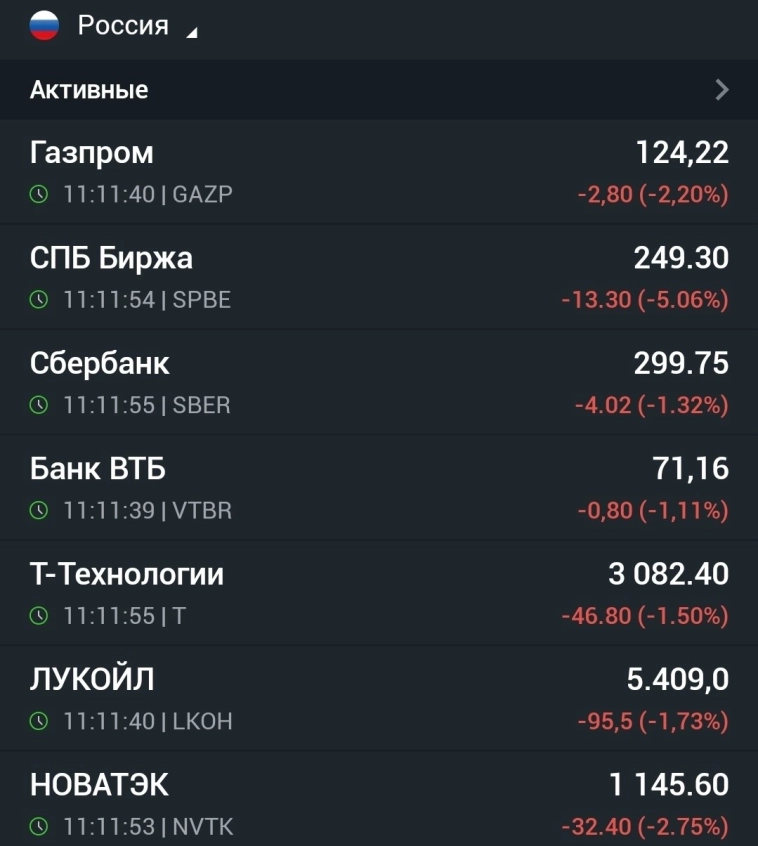

В предстоящие выходные торги будут проходить только на СПБ Бирже.

Клиенты Альфа-Инвестиций могут совершать сделки в выходные. Торги в эти дни обычно отличаются невысокой волатильностью, но если всё-таки происходят значимые события, инвесторы могут отреагировать незамедлительно. Сейчас это особенно актуально с учётом быстро меняющейся геополитической ситуации, которая зачастую приводит к сильным движениям российского рынка.

Мы выбрали несколько инвестиционных идей, которые стоит обдумать.

События: как реагировать

- Отсутствие позитива в геополитике не вызвало распродажу на рынке

На текущей неделе Индекс МосБиржи не снизился после новостей о том, что компромисс в урегулировании конфликта вокруг Украины пока не был найден.

Тактика. Реакция рынка оказалась сдержанной, так как у многих участников и не было больших надежд на прорывы и быстрый прогресс в переговорах. Об этом сигнализировал и относительно скромный рост рынка в этот переговорный раунд.

( Читать дальше )

- комментировать

- 17.5К

- Комментарии ( 0 )

Анализ прошлогодних прогнозов от брокеров. ВТБ

- 05 декабря 2025, 14:23

- |

Друзья, брокеры начали публиковать годовые стратегии на 2026 год!

В этом году я сделаю рейтинг брокеров с лучшими прогнозами рынка

Начнем в анализа прогноза ВТБ на 2025 год:

• Ставка ЦБ на конец года 23% (факт 16.5%), промах 6.5%

• Курс рубля 95 (факт 78), промах 17 рублей

• Золото $2900 за унцию (факт $4194), промах $1294

Акции на 2025 год:

• Индекс Московской биржи: 3185 пунктов (факт 2662 пункта), промах 523 пункта

• Среди секторов отдавали предпочтение IT и нефтегазу, умеренно позитивно смотрели на потребительский сектор

Результаты фаворитов от ВТБ на 2025 год:

Газпром (-5.4)

Лукойл (-24.6%)

Татнефть (-14.2%)

Сургут преф (-37%)

АЛРОСА (-31.2%)

РУСАЛ (-15.5%)

Норникель (+12.6%)

Т-Технологии (+13.4%)

Банк Санкт-Петербург (-11.9%)

X5 (-3.4%)

Мать и Дитя (+53.2%)

Яндекс (+4.9%)

Астра (-42.2%)

Аренадата (-33.5%)

( Читать дальше )

Яндекс - "красивый" график от Aromath🎪

- 04 декабря 2025, 10:14

- |

Даже #YDEX Яндекс не смог в очередной раз выйти из сползающего уже год канала вниз.

Два мощных ценовых уровня — 3770 и 3200, что совпадает с серединой канала и с его нижней границей 📉

Выйти из канала в обе стороны можно и нужно только на значительном объеме торгов.

А так — бесцельное движение, что в отстутствии покупателей с деньгами и желанием покупать акции по ценам дороже приводит к снижению цен на акции, потому что продавцы есть в такой ситуации всегда.

☝️ Курс 3 «Введение в технический анализ» Академии🎓 Аромат раскладывает такие вещи просто и полностью по полочкам.

Все самое главное и важное из мировой практики, адаптированное под наши реалии мной лично за последние 15 дет.

Вы видите и понимаете рынок, затем начинаете делать и получать результат.

AROMATH — едко и метко о фондовом рынке.

Пара GBPUSD, похоже, готовится к устойчивому росту в 2026 году (анализ волн Эллиотта)

- 03 декабря 2025, 14:22

- |

На графике показано, что восстановление после 2022 года с уровня 1,0357 выглядит как последовательность первых и вторых волн. Имеется диагональная линия, ведущая к уровню 1,3142, обозначенная цифрами 1-2-3-4-5 в волне (1/A), за которой следует бегущая плоская коррекция ABC в волне (2/B). После завершения коррекции предыдущий тренд возобновляется, и именно это произошло с парой GBPUSD в этом году. Пара выросла с уровня 1,2100 в январе до почти 1,3800 в июле, но в последние месяцы несколько снизилась.

На графике показано, что восстановление после 2022 года с уровня 1,0357 выглядит как последовательность первых и вторых волн. Имеется диагональная линия, ведущая к уровню 1,3142, обозначенная цифрами 1-2-3-4-5 в волне (1/A), за которой следует бегущая плоская коррекция ABC в волне (2/B). После завершения коррекции предыдущий тренд возобновляется, и именно это произошло с парой GBPUSD в этом году. Пара выросла с уровня 1,2100 в январе до почти 1,3800 в июле, но в последние месяцы несколько снизилась.( Читать дальше )

Договорились продолжать договариваться

- 03 декабря 2025, 11:25

- |

Очарование всё-таки небольшое было, Сбер снова ниже знаковых 300.

Всего этого сейчас еще недостаточно для продолжения роста и ралли на рынке акций.

Без позиций.

Такой вариант предполагался, продолжаем пилить боковик по российским акциям и торговать текущие и будущие большие тренды по другим активам.

AROMATH — едко и метко о фондовом рынке.

Фонды рентной недвижимости - простая, надёжная и по итогу - очень доходная идея.

- 03 декабря 2025, 11:14

- |

Идея с фондами рентной недвижимости под снижение ставки —

простая, надёжная,

по итогу — очень доходная,

была отмечена и неслучайно описана мной в виде фото с конференции в июле 12 числа в канале Aromath

t.me/AROMATH/9868.

Цена пая +25% за 3 месяца 📈

Но всем же нужны гарантии,

у всех всё вечно мутно, непонятно, нечестно и т.д.

А по простому — люди в основном не готовы инвестировать,

потому что не знают и имеют каждый свои страхи, предубеждения.

А боятся — потому что не знают и не понимают.

Повышать компетенции, зарабатывать опыт, инвестируя своё и время, и волю, и деньги одновременно — всегда обязанность самого инвестора.

Можно подать 10 экзотических блюд в ресторанах Мишлен на выбор — но есть и оплачивать их будет всегда посетитель.

Или не есть и просто смотреть, удовлетворив своё любопытство —

и так тоже можно.

Прогноз SberCIB по нефти и золоту на декабрь: Нефть - $62 за баррель Brent, Золото - $4 000–4 200 за унцию

- 02 декабря 2025, 12:22

- |

НЕФТЬ: Прогноз на декабрь $62 за баррель Brent

В ноябре средняя цена барреля Brent снизилась до $63,5. ОПЕК+ повысила добычу на следующий месяц и решила приостановить её рост в первом квартале 2026 года. Вероятность урегулирования конфликта на Украине давила на котировки в конце месяца.

В декабре — низкий сезон спроса, кроме того, ожидание профицита в 2026 году и геополитика могут давить на цены.

ЗОЛОТО: Прогноз на декабрь $4 000–4 200 за унцию

Котировки провели ноябрь в диапазоне $4 000–4 200. Рынок следил за риторикой ФРС США. К концу месяца мягкие комментарии регулятора вернули позитив и повысили ожидания того, что ФРС снизит ставку в декабре.

Снижение ставки в декабре может поддержать котировки. Настроения на рынке будут зависеть ещё и от макростатистики, которую опубликуют с опозданием после шатдауна в США.

Источник

Отличное закрытие недели 💡

- 01 декабря 2025, 19:27

- |

◽️Рынок подтвердил разворотную тенденцию.

◽️#RTS вторую неделю закрывается выше 200 скользящей средней, которая удерживала рынок почти весь 2025 год. Сейчас можно уверенно говорить, что восходящий тренд в акциях начался. Это означает, что в портфеле можно брать риск больше, чем обычно. Новостной фон в последний день недели благоприятный на фоне неоднозначных заявлений Путина вчера это радует.

◽️В портфеле я держу 6 эмитентов для отыгрыша этой идеи. От #SBER до МТС Банка (#MBNK). С полным списком можно будет ознакомиться на канале. Подписывайтесь, чтобы не пропустить

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал