оценка

ТИНЬКОФФ-БАНК: ПОДАРОК К НОВОМУ ГОДУ ⁉️

- 22 ноября 2023, 21:12

- |

🚩 Сегодня Банк опубликовал отчёт по МСФО по итогам 9 месяцев, давайте разбираться с текущими результатами и посмотрим в будущее 🔎

🟡Ключевые инсайты по компании:

— 🏦 #TCSG — лидер цифрового банкинга в России и ТОП-2 банк для премиум-клиентов (по версии Frank Premium Banking 2023)

— Основан в 2006 г. Олегом Тиньковым, но с 2022 г. стал частью бизнес-империи «Интеррос» Владимира Потанина

— Банк заслуженно считается самым любимым и инновационным розничным банком среди россиян

— Количество активных пользователей в день — 11.6 млн человек

— Банк постепенно движется в сторону переезда с Кипра в РФ

🟡Факторы стоимости:

— По данным отчётности, кредитный портфель Банка растёт в среднем на 40% в год

— Последствия событий 2022 г. на рентабельность капитала (ROE) к III кв. 2023 года были компенсированы

— Чистый процентный доход по итогам 9 мес. уже побил рекорд и составил 162.2 млрд рублей (+57% к 9 мес. 2022 г.)

— Банк наделил Совет Директоров правами на запуск выкупа акций (возможен байбэк)

( Читать дальше )

- комментировать

- 663

- Комментарии ( 1 )

Размышления на тему IPO HENDERSON и оценка компании

- 17 ноября 2023, 13:46

- |

Проба пера в рамках хайпа вокруг IPO в России, так как в 2023г. мы видим рост количества публичных размещений компаний в сравнении с предыдущими годами. Ниже рассмотрю перспективы HENDERSON и Fashion-ритейла в целом, попробую рассчитать субъективную справедливую стоимость бизнеса.

Почему HENDERSON?

C 2022г. на рынке Fashion в России мы видим процесс ухода/сокращения присутствия международных брендов, что позитивно влияет на финансовые результаты ритейлеров из РФ, например: 12Storeez, Gloria Jeans, Lady&Gentleman City, MFG, HENDERSON и т.д..

История HENDERSON.

Описание с сайта компании (https://henderson.ru/company/companys-history/): “30 лет Дом моды HENDERSON предлагает мужчинам элегантную и стильную одежду для работы и отдыха в сегменте affordable luxury …”. В 1993г. Компания начинала бизнес дистрибьютором модной повседневной одежды Fruit Of the Loom (США) и детских игрушек TYCO-Matchbox (США), создала коллекцию рубашек HENDERSON в Польше.

На данный момент компания осуществляет полный цикл управления коллекцией (https://ir.henderson.ru/business_model): 1. Планирование коллекции, 2. Разработка коллекции, 3. Заказ коллекции, 4. Производство и транспорт, 5.Начало нового сезона, 6. Возвраты и переброски…, 7. Начало распродаж, 8. Завершение сезона.

( Читать дальше )

IPO ЮЖУРАЛЗОЛОТО (ЮГК): ЗОЛОТАЯ ЛИХОРАДКА ⁉️

- 16 ноября 2023, 14:30

- |

🚩 По результатам голосования аудитории, большинству интересно именно IPO компании ЮГК

Подать заявку на участие можно до 12:00 (МСК) — 21 ноября

🟡 Ключевые инсайты по компании:

- #UGLD — 4 по добыче и 2 по ресурсам добытчик в России (98% Выручки — золото, 2% — серебро)

- Ресурсная база = 40.7 млн тр. унций (хватит на 30 лет)

- Доказанные и вероятные запасы = 11.1 млн тр. унций

- География добычи: Урал (60%), Сибирь (40%)

- 90% добычи карьерным способом, 10% в шахтах

- 10 действующих месторождений, собственные аффинажные мощности и 8 золотоизвлекательных фабрик (ЗИФ), одна из которых является крупнейшей в России

🟡 Факторы стоимости:

- За 10 лет Выручка выросла в 2.1 раза, а мощности в 9 раз

- Запасы выросли почти в 3 раза, а ресурсная база почти в 7 раз

- В 2024 г. ожидается более 20% роста производства, а к 2026 г. уже 60% к текущему

- Стратегическая цель — стать к 2026 г. ТОП-3 производителем (15 месторождений в разработке)

- Рентабельность EBITDA ~44% (в планах рост EBITDA по 20% в год до 2028 г.)

( Читать дальше )

Доли дочерних АО входящих в ФСК Россети стоят в 2 раза больше самой ФСК !

- 30 октября 2023, 16:39

- |

которые торгуются непосредственно на ММВБ и входят в ФСК Россети.

саму ФСК ЕЭС 100% поглощенную в расчет не берем,

но до поглощения ее капитализация (в 2020г = 285 млрд.р) была сопоставима с текущей рыночной ценой всего Холдинга а сейчас получается оценивается =0

Доли дочерних региональных компаний, торгуемые в рынке:

Россети Ленэнерго = 250,6 млр у фск 67.48% (169,1 млрд.р – доля ФСК Россети)

Россети Кубань = 149 млр у фск 99% (147,5 млрд.р – ФСК Россети)

МОЭСК = 69,4 млр у фск 50.90% ( 35,32 млрд.р – ФСК Россети)

Россети СК = 54,8 млр у фск 98.76% ( 54,12 млрд.р – ФСК Россети)

Россети Сибирь = 73 млр у фск 57.84% ( 42,22 млрд.р – ФСК Россети)

Россети Урала = 38,4 млр у фск 51.52% ( 19,78 млрд.р – ФСК Россети)

Россети ЦП = 39,3 млр у фск 50.40% ( 19,8 млрд.р – ФСК Россети)

Россети Центр = 26,1 млр у фск 50.20% ( 13,1 млрд.р – ФСК Россети)

Россети Волга = 12,9 млр у фск 67.97% ( 8,76 млрд.р –ФСК Россети)

( Читать дальше )

Цена , оценка, рынок... анекдот

- 23 августа 2023, 09:47

- |

и часть аналитиков оценивает например одни компании дорого, другие дешево… у каждого свои аргументы, иногда и без аргументов, чтоб народ создавал какие то движения и брокер стриг с них свой %.

К примеру могут оценить одну справедливо стоящую в рынке компанию выше показателей, а ту у которой много активов и сильный фундамент ниже плинтуса.

например ИнтерРАО против ФСК Россети.

смотрим последние отчеты:

у ИРАО цена по балансу 600 млрд.р, а в рынке ее стоимость 450 млрд.р.

у Россетей по балансу 2 трл.р, а стоимость 260 млрд.р. (в ее же входит 10% ИРАО)

а аналитик предлагает лонг ИРАО +50% и шорт Россетей -50%

что мы получим в данном случае?

цена ИРАО будет 700\ Россети 130 (цена пакета ИРАО = 50% Россети!)

не глупо? нет?… по балансу Россети, имеющая уже стоимость в 3 раза больше будет стоить дешевле в 5 раз чем ИРАО?

ладно, можно сделать было бы скидку, если последняя была бы банкротом… но нет, компания Системообразующая… работает с хорошей прибылью, за 2022г. +40% к текущей рыночной стоимости.

( Читать дальше )

Гуру торгуют Россети по графику ФСК ЕЭС

- 22 августа 2023, 08:57

- |

Трейдеров походу запутали по самое нехочу и торговля идет той частью акций, которыми некогда была ФСК ЕЭС.

А ведь после реорганизации и слияния Россетей с ФСК ЕЭС на сайте все упоминания о ФСК стерты, осталась лишь ссылка на старый сайт ФСК. Теперь это Группа Россети. https://www.rosseti.ru/

Что мы имеем исторически?

Стоимость акций Россети не опускалась ниже 40к.

Что мы имеем фундаментально?

Рыночная капитализация сейчас 260 млрд.р. !

Вчера ИК «АК БАРС Финанс» сделала свой анализ Россетей :

"...По итогам 2023 г. ожидаем, что выручка и чистая прибыль компании составят, соответственно, 1 596 млрд руб и 211 млрд руб."

( Читать дальше )

Среднегодовой доход Баффета в размере 44% и различные виды высококачественных инвестиций

- 17 августа 2023, 11:44

- |

Перевод статьи от Base Hit Investing.

Больше переводов в моём телеграмм-канале:

https://t.me/holyfinance

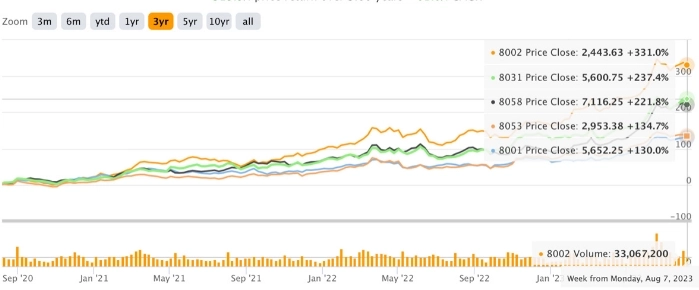

Уоррен Баффет первоначально инвестировал в 5 японских акций в 2020 году, и я не думаю, что многие люди понимают, насколько успешными были эти инвестиции до сих пор:

Источник: Tikr

Источник: Tikr

Первоначальные инвестиции в корзину выросли более чем на 200%:в 3 раза за 3 года, или на 44% в год в среднем по сравнению с первоначальными инвестициями. Каждая акция выросла более чем в 2 раза, одна — в 5 раз, а корзина в совокупности выросла в 3 раза. С тех пор он добавился в корзину, и эти дополнительные покупки также прошли успешно. Этот пост не обязательно посвящен японским акциям. Моя цель здесь — обрисовать некоторые общие темы с недавними инвестициями Баффета в Японию и энергетику и проиллюстрировать, почему, на мой взгляд, он находит много интересного в этих областях.

Общие темы хорошего бизнеса

Точно так же, как мы оцениваем результат инвестиций, хороший бизнес — это тот, который приносит много денег по сравнению с теми деньгами, которые вы должны были в него вложить (т.е. высокую доходность капитала).

( Читать дальше )

Текущая оценка активов, торгуемых на ММВБ, которые входят в ФСК Россети.

- 15 августа 2023, 15:44

- |

Саму ФСК ЕЭС 100% поглощенную мы не считаем, ее рыночная капитализация в 2020г составляла уже выше текущей оценки Россетей = 285 млрд.р и другие 100% дочерние компании, не торгуемые на бирже. их у ФСК Россетей 46.

Считаем реальную капитализацию только тех активов,

которые входят в ФСК Россети и торгуются непосредственно на ММВБ :

Интер РАО рыночная капитализация 435млрд.р пакет 10% = 43,5 млрд.р.

Россети Ленэнерго = 240 млр у фск 67.48% (162 млрд.р – доля ФСК Россети)

Россети Кубань = 210 млр у фск 99% (207,9 млрд.р – ФСК Россети)

МОЭСК = 66 млр у фск 50.90% (33,59 млрд.р – ФСК Россети)

Россети СК = 44,6 млр у фск 98.76% (44,04 млрд.р – ФСК Россети)

Россети Сибирь = 69 млр у фск 57.84% (39,9 млрд.р – ФСК Россети)

Россети Урала = 41 млр у фск 51.52% (21.12 млрд.р – ФСК Россети)

( Читать дальше )

Анекдот на злобу дня … Россети ФСК в разы дешевле, чем были до «свадьбы»

- 06 августа 2023, 21:31

- |

Жили-Были Россети и ФСК ЕЭС.

Стоимость акций Россетей на бирже была 2р., а стоимость акций ФСК = 20к.

У Россетей было очень много дочерних региональных МРСК и 80% ФСК.

После слияния 80% акций ФСК были погашены и компания стала называться ФСК Россети… под управлением компании стало 100% сетей ФСК + все активы Россетей, даже чуть больше, так как компания поглотила несколько дочерних АО и в том числе 10% пакет акций Интер РАО принадлежавший ФСК ЕЭС. И 6% собственных казначейских акций… )

Активы компании стали существенно больше, а цена на ММВБ существенно меньше…

Цена акций ФСК Россети сейчас уже составляет не 2р. И даже не 20к…

а всего лишь 12к.

Имеет рыночную капитализацию = 250 млрд.р.

Смешно не правда ли? …

Номинальная стоимость акций = 50к., а Чистые активы = 1р.

Если мы посмотрим последний отчет за 2022г., то там увидим прибыль на акцию = 0,0425р. И если бы компания выплатила дивиденды за прошлый год, то по дивидендной политике 50% от прибыли они составили 20%! … что вывело бы ее в число лидеров по данному параметру…

( Читать дальше )

Как посчитать справедливую стоимость акции? Оценка компаний. Показываю на примерах.

- 30 июля 2023, 10:00

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. Сегодня рассмотрим подходы и методы расчета справедливой стоимости акций.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

Подходы к оценке.

Как говорил Уоррен Баффет: «Цена — это то, что ты платишь. А стоимость — это то, что ты покупаешь». Поэтому каждому инвестору важно представлять справедливую стоимость компании.

Так как вычисление справедливой стоимости базируется на данных финансовых отчетов, очень желательно, уметь в них разбираться. Напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал