офз

Покупка народных ОФЗ для бывших вкладчиков и пенсионеров.

- 11 сентября 2020, 16:57

- |

Из плюсов — возможность выйти без потери процентов через год, 100% гос страховка, отсутствует риск просадки цены, как у биржевых ОФЗ.

Текущая доходность под погашение через 3 года 5,65% годовых, под погашение через год 4,5% годовых. minfin.gov.ru/ru/perfomance/public_debt/internal/ofz-n/current/

Текущая ставка по годовым вкладам — 4,5% годовых.

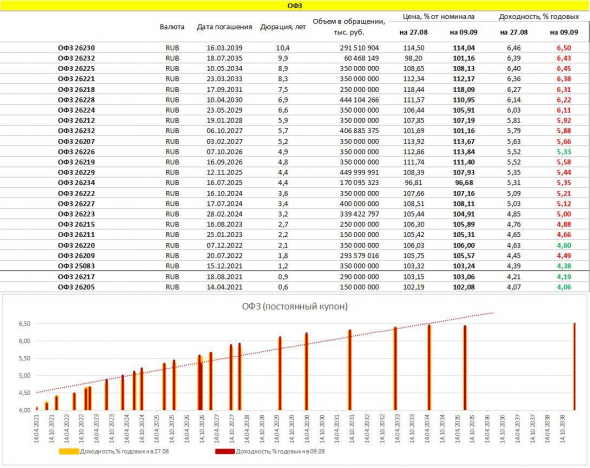

Текущая ставка по биржевым ОФЗ (3 леткам) — 4,9% годовых.

Облигации федерального займа для физических лиц (ОФЗ-н) занимают особое место среди многообразия ОФЗ. Если все прочие «рыночные» ОФЗ используются государством как средство заимствования финансов, то ОФЗ-н были созданы, преимущественно, как средство для повышения финансовой грамотности. При этом, для привлечения населения, доходность обеспечивается на уровне лучших вкладов, значительно выше, чем «Средняя максимальная ставка топ-10 российских банков по депозитам физических лиц в рублях». Так по итогам первой декады июля эта ставка составила 4,63% годовых, тогда как доходность ОФЗ-н 6-го выпуска — 5,63%. Доходность рыночных ОФЗ с погашением через 3 года составляет около 4,5%.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 0 )

Итоги недели 10.09.2020. Белоруссия. Навальный. Курс доллара и нефть

- 10 сентября 2020, 19:19

- |

Про отравление Навального

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

PRObondsмонитор. Погружение ОФЗ и привлекательность субфедов против корпоративных облигаций

- 10 сентября 2020, 07:38

- |

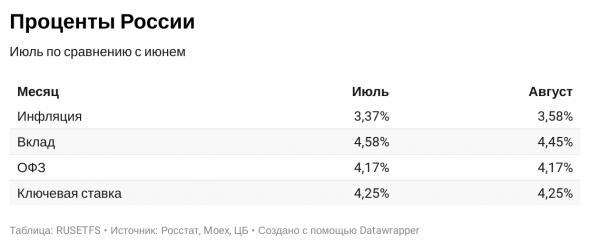

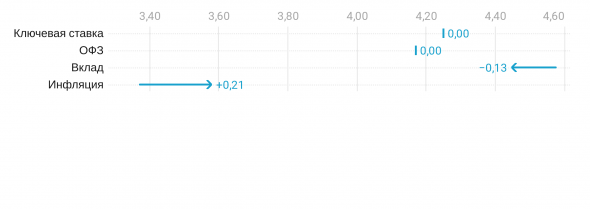

ОФЗ. Несмотря на остановки, погружение продолжается. Всего два выпуска госбумаг с постоянным купоном могут похвастать доходностями ниже ключевой ставки. Десятилетние и более длинные бумаги имеют спред со ставкой не менее 2%. 18 сентября очередное заседание Банка России, и можно не гадать, будет ли он в этот раз вновь понижать ключевую ставку. В этих долговых и валютных реалиях ее не мешало бы держать чуть выше. Чего, конечно же, не произойдет. А пока продолжаем наблюдать за скольжением цен на ОФЗ вниз (https://www.moex.com/ru/index/RGBI/technical/). Не имея обоснованного представления о том, насколько оно близко к завершению.

( Читать дальше )

Минфин РФ разместил ОФЗ на аукционе 9 сентября 2020г на 158,506 млрд руб

- 09 сентября 2020, 17:12

- |

09.09.2020 14:12 |

||||||||||

Минфин России информирует о результатах проведения 9 сентября 2020 г. аукциона по размещению ОФЗ-ПК выпуска № 29013RMFS с датой погашения 18 сентября 2030 г. |

||||||||||

Итоги размещения выпуска № 29013RMFS: |

||||||||||

— объем предложения – остаток, доступный для размещения в указанном выпуске; |

||||||||||

— объем спроса – 207,148 млрд. рублей; |

||||||||||

— размещенный объем выпуска – 111,737 млрд. рублей; |

||||||||||

— выручка от размещения – 108,461 млрд. рублей; |

||||||||||

( Читать дальше )

Минфин разместил на аукционе ОФЗ на 111,7 млрд рублей при спросе 207,1 млрд

- 09 сентября 2020, 14:42

- |

Минфин России разместил на аукционе облигации федерального займа (ОФЗ) с переменным купонным доходом серии 29013 с погашением в сентябре 2030 года на 111,737 миллиарда рублей при спросе в 207,148 миллиарда, говорится в сообщении министерства.

Цена отсечения составила 96,245% от номинала, средневзвешенная цена — 96,2691% от номинала. Выручка от размещения составила 108,461 миллиарда рублей.

На следующем аукционе Минфин предложит ОФЗ с переменным купонным доходом серии 24021 с погашением в апреле 2024 года в объеме остатков, доступных для размещения в этом выпуске — 46,769 миллиарда рублей.

Правительство решило экономить ФНБ

- 09 сентября 2020, 10:05

- |

Согласно документу, российские власти намерены ограничить возможность использования денег Фонда национального благосостояния для покрытия дефицита бюджета.

С 2017 года Минфин копил в ФНБ нефтегазовые доходы от цен выше 40 долларов за баррель, инвестируя их в корзину иностранных валют — 45% долларов, 45% евро и 10% фунтов стерлингов.

В 2020-м году, когда нефтяные котировки обрушились ниже планки отсечения бюджетного правила, валюту начали продавать на рынке поддерживая рубль и финансируя бюджет на вырученные деньги.

С 2021 года масштабы использования ФНБ в таких целях будут жестко ограничены суммой не более 1% ВВП в год, следует из проекта Минфина. Подобный лимит был и раньше, но в действующей редакции бюджетного правила он «включается», если ФНБ близок к исчерпанию, и размер его ликвидной части падает ниже 5% ВВП, указывает главный экономист «ВТБ Капитала» Александр Исаков.

( Читать дальше )

Мягкая ДКП все же имеет свои пределы

- 09 сентября 2020, 08:44

- |

На сегодняшней пресс-конференции ЦБ, Эльвира Набиуллина озвучила мысль о том, что регулятор по-прежнему видит пространство для снижения ставки. Сказано это было без уточнения, насколько долго может продлиться период низких ставок. Однако это не значит, что у ЦБ нет понимания, когда завершится цикл снижения ставок. На прошлой неделе на более кулуарном, чем публичная пресс-конференция, съезде Ассоциации банков России прозвучало одно важное заявление главы Центробанка. И касается оно как раз срока проводимой сейчас мягкой денежно-кредитной политики.

На встрече с главами ключевых российских финансовых учреждений глава Центробанка заявила, что на среднесрочном горизонте, по мере того, как дезинфляционные факторы и риски будут исчерпываться, “неизбежен возврат к нейтральной денежно-кредитной политике”. Понимать эту фразу нужно следующим образом.

На данный момент совокупность инфляционных факторов дает результат в 3,6% инфляции в годовом выражении. Пока этот показатель растет не так сильно, но в то же время, находится ниже таргета ЦБ в 4% годовых. По мере того, как эффект восстановления деятельности экономики будет исчерпываться, а риски расти (в том числе и внешние), проинфляционные факторы могут начать превалировать и подталкивать инфляцию выше желаемого показателя. Оценивая ситуацию сейчас, это очень вероятный вариант развитие событий. Однако ЦБ берет для себя паузу для оценки всех факторов, и будет принимать решение не раньше, чем через год — в последнем квартале 2021 года.

( Читать дальше )

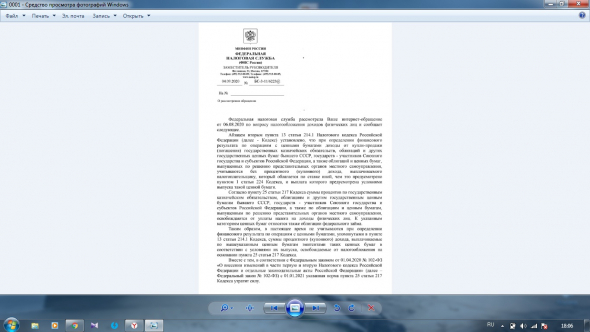

НДФЛ по ОФЗ с 01.01.2021

- 08 сентября 2020, 18:09

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал