отчёт

Показатели Лукойла просели в I квартале 2023 года, но это было ожидаемо. Эмитент до сих пор выглядит привлекательно.

- 03 мая 2023, 08:09

- |

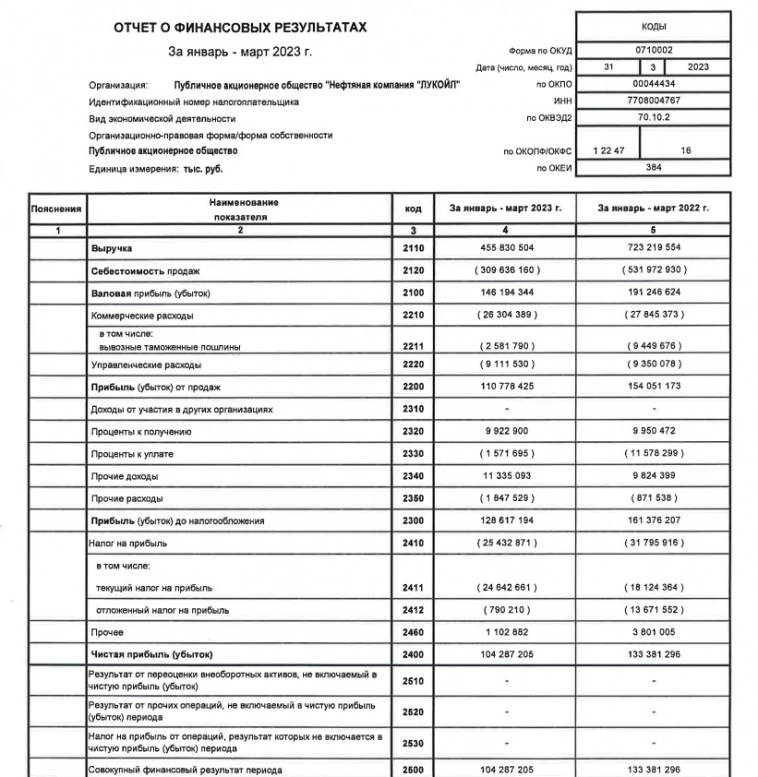

⛽️ Лукойл опубликовал финансовые результаты по РСБУ за I квартал 2023 года. Думаю, что многие частные инвесторы не были удивлены снижению финансовых показателей компании. Я ещё в разборе годового отчёта Лукойла отмечал, что в 2023 году не стоит ожидать повторения результатов 2022 года по ряду причин, которые мы с вами обсудим ниже, а сейчас давайте рассмотрим основные показатели эмитента за I квартал 2023 года:

🛢 Выручка: 455,8₽ млрд (-37% г/г)

🛢 Чистая прибыль: 104,3₽ млрд (-22% г/г)

🛢 Прибыль от продаж: 110,8₽ млрд (-28% г/г)

Результаты по РСБУ можно считать не вполне объективными, поскольку они отражают неконсолидированные показатели на уровне материнской компании (дочерние организации не учитываются, поэтому может быть существенное расхождение в фин. результатах), поэтому данные по МСФО больше используется инвесторами и кредиторами для принятия инвестиционных решений. Но факт сокращения чистой прибыли и выручки налицо, а значит на это есть свои причины:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Итоги апреля 2023 года. Покупка акций/облигаций, складирование кэша на счетах, рассматриваю нового эмитента в портфель.

- 02 мая 2023, 12:43

- |

Стратегия инвестирования

Всё очень просто, каждый месяц я соблюдаю доли в своём портфеле (многое зависит и от роста тех или иных активов):

- 80% Акций

- 15% Облигаций

- 5% Золота

Покупаю дивидендные акции РФ, но не забываю про перспективы роста компании, поэтому изучаю всевозможные отчётности эмитентов и на основе своих решений приобретаю нужные мне финансовые инструменты. Меня также интересуют корпоративные облигации, если рассматривать доходность, то приобретаю бумаги, которые дают процент выше длинных ОФЗ (пока что у меня одни застройщики, но уже присмотрел одного энергетика, как по мне это лучше, чем лезть в ипотечную кабалу и иметь доходность 3-4% от сдачи). Золото приобретаю биржевое, спред минимальный, хранение бесплатное, реализовать можно будет в короткие сроки (когда биржа была закрыта на «замок» в марте 2022 года, биржевое золото успешно торговалось).

( Читать дальше )

Вышли в плюс. Как изменилась стоимость активов за апрель 2023 года

- 02 мая 2023, 10:27

- |

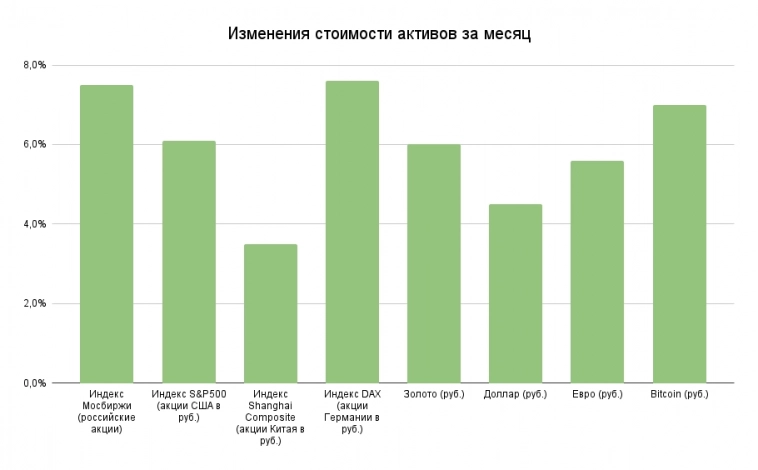

Наконец-то графики зазеленели! По итогам календарного года стоимость почти всех активов вышла в рост. Многие месяцы в регулярных обзорах я писал, что все основные активы и индексы в красной зоне. И вот впервые за продолжительное время их стоимость превысила показатели годичной давности.

Конечно, во многом это результат того, что год назад цены на активы и индексы обвалились. Поэтому сейчас мы видим плюс только относительно показателей годичной давности, но не предыдущих максимумов. Тем не менее тенденция радует. Особенно удивляет индекс немецкой биржи. Пока в новостях хоронят германскую экономику, ее фондовый индекс вышел на новые хаи.

Кстати, и мои долгосрочные портфели вышли в зеленую зону по итогам года.

Как изменились основные активы за месяц

➕ Индекс Мосбиржи (российские акции в руб.) — +7,5%.

➕ Индекс РТС (российские акции в $) — +3,7%.

➕ Индекс S&P500 (акции США в руб.) — +6,1%.

➕ Индекс Shanghai Composite (акции Китая в руб.) — +3,5%.

( Читать дальше )

📅Отчет по облигационному инвестированию за апрель 2023 года.

- 01 мая 2023, 22:53

- |

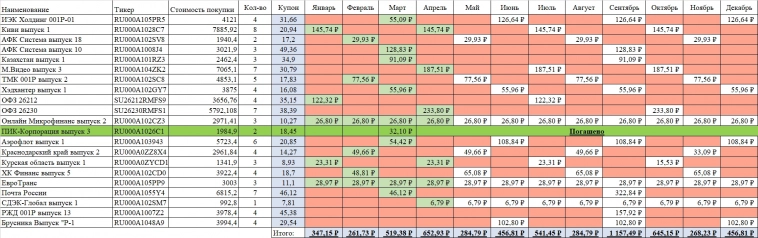

📅Отчет по облигационному инвестированию за апрель 2023 года.

Чистый купонный доход моего облигационного портфеля в апреле 2023 года составил 652,93 ₽. Не много, но и на дороге эти деньги не валяются.

Выплаты были по 7 эмитентам, кто-то заплатил относительно прилично, кто-то совсем чуть-чуть, но заплатили все, кто должен был заплатить, дальше больше.

💵Пополнения облигационного портфеля в апреле составили — 4 900 ₽

🛒В апреле в моем портфеле появилось два новых эмитента, а именно:

— РЖД 001Р выпуск 13 (RU000A1007Z2) — купон 45,38 ₽ (2 раза в год);

— Брусника Выпуск Р-1 (RU000A1048A9) — купон 29,54 ₽ (4 раза в год).

В общем и целом размер моего облигационного портфеля на начало мая 2023 года составляет 82 363,34 ₽ (Среднемесячный доход — 516,12 ₽).

Оригинал статьи на дзен — тут;

Также есть и в телеге — тут.

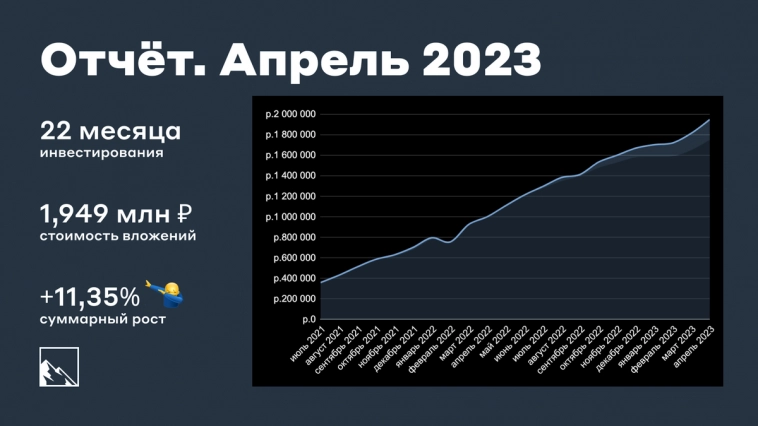

Итоги 22 месяцев инвестиций. 1,95 млн рублей

- 01 мая 2023, 07:30

- |

1 мая, значит пора доставать с антресоли транспаранты и подводить итоги апреля! Ежемесячно я пишу отчет о том, что произошло по финансам и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 22 месяца позади. Погнали!

Деньги

ДеньгиИтак, главная часть отчета. У меня 3 брокера (Альфа — красный, Тинькофф — желтый, ВТБ — синий), 1 депозит и 1 краудлендинг. Депозит на 3 года, без пополнений, ставка 12% с учетом капитализации. ИИС (индивидуальный инвестиционный счет — что это) в этом году буду пополнять на 400 000 у «основного» красного брокера, там же есть самый большой мой БС (брокерский счет). После того, как ИИС будет пополнен под завязку, остальные пополнения будут на 3 БС и крауд (что это). Ну и весной жду вычет по ИИС за прошлый год. Вот такие показатели зафиксированы 1 месяц назад:

Было на 1 апреля 1 815 569 ₽:

- Депозит: 952 682 ₽

- БС + ИИС (красный): 722 822 ₽

- БС (желтый): 71 386 ₽

- БС (синий): 30 979 ₽

( Читать дальше )

Норникель отказался от выплаты дивидендов за 2022 год. Положение En+ и Русала под вопросом.

- 30 апреля 2023, 15:05

- |

➕ Совет директоров Норникеля рекомендовал не платить дивиденды за 2022 год. Миноритарии в шоке, они рассчитывали на выплату в районе 500-700₽ на акцию (столько «обещали» аналитики основываясь на том, что в прошлом году объем денежных средств на балансе Норникеля составил $1,8 млрд). Помимо этого менеджмент Норникеля ещё в января предложил направить на дивиденды за 2022 год $1,5 млрд (как вы понимаете предложение не поддержали), а с учётом того, что компания находиться не под санкциями, рынок сбыта остался почти прежним и рубль ослабевает по отношению к другим валютам, всё это давало надежды на выплату дивидендов.

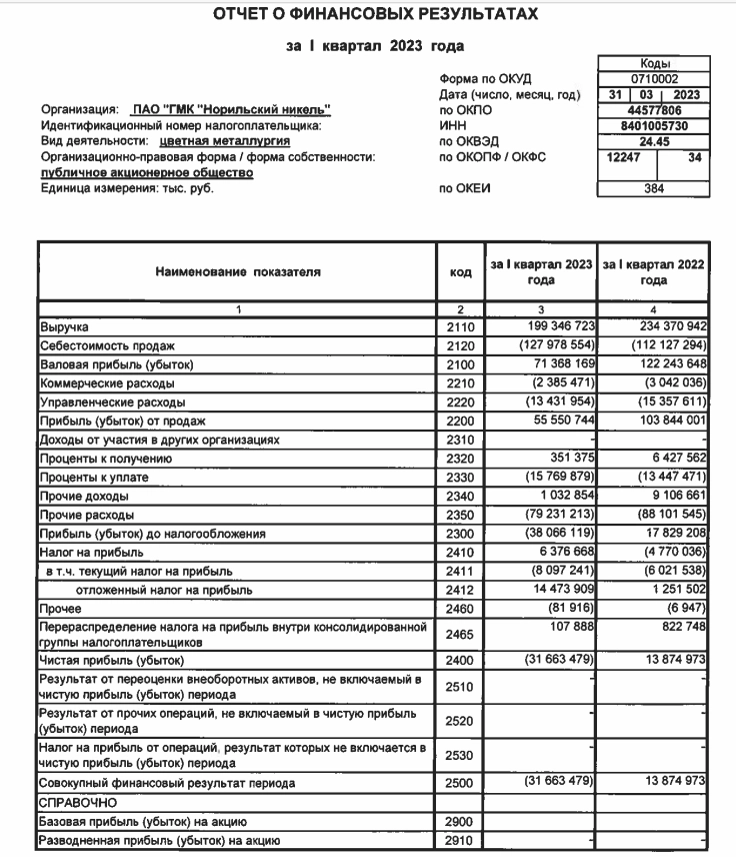

➖ С другой стороны, ещё в 2022 году Потанин дал интервью РБК, где чётко дал понять, что рад истекающему документу (дивидендная политика) в 2023 году обязывающему выплачивать дивиденды по EBITDA и намекнул, что дивидендные выплаты будут сокращены или вовсе прекращены (в некоторых случаях дивиденды платились в долг). Далее эмитент отчитывается по РСБУ за I квартал 2023 года, где выручка снизилась на 15%, составив 199,35₽ млрд, при этом Норникель получил чистый убыток 31,66₽ млрд против прибыли в 13,87₽ млрд годом ранее (уже необходимо было насторожиться).

( Читать дальше )

Покупатели зашли за Ленту. Как падение спроса отразилось на выручке ритейлера

- 28 апреля 2023, 16:35

- |

Лента представила операционные и финансовые результаты за первый квартал 2023 года. Разбираемся, почему начало 2023 года оказалось неутешительным для ритейлера.

💰 Ключевые показатели

🔷 Выручка ритейлера снизилась на 5,8%, до 124,6 млрд рублей. В компании объясняют снижение показателей эффектом высокой базы предыдущего года.

🔷 Сопоставимые продажи сократились на 5,6%.

🔷 Скорректированный показатель EBITDA снизился на 42,5% — до 5,5 млрд рублей, в основном из-за снижения валовой прибыли.

🔷 Группа получила чистый убыток в размере 2,8 млрд рублей по сравнению с околонулевым результатом в прошлом году.

🔷 Чистый долг Ленты вырос до 119,4 млрд рублей, в основном за счет сокращения денежных средств на счетах. Соотношение «чистый долг / EBITDA» компании с учетом аренды увеличилось до 3,2 по сравнению с 2,5 в четвертом квартале 2022 года.

🛒 Что будет дальше

🔶 В компании продолжают фиксировать изменение потребительского поведения: покупатели перетекают в небольшие магазины у дома и дискаунтеры, которых нет у Ленты, зато есть у конкурентов.

( Читать дальше )

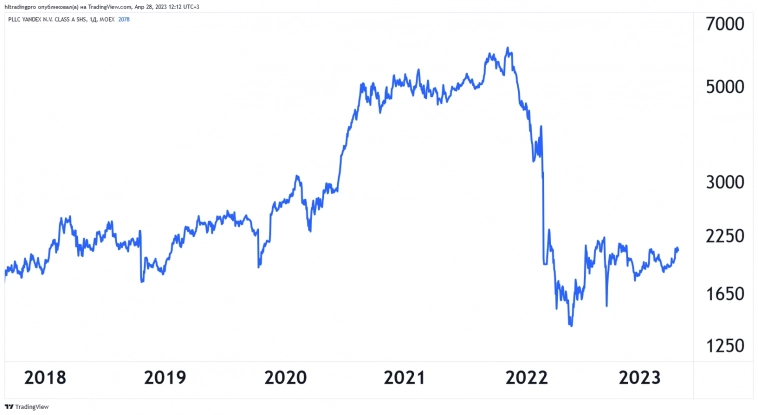

Яндекс - отчет за за I квартал.

- 28 апреля 2023, 13:39

- |

Яндекс отчитались за I квартал 2023:

выручка: ₽163.3 млрд

(+53% YoY, -1% QoQ)

прибыль:₽5.8 млрд

(₽13.0 млрд в I кв. 2022, ₽7.1 млрд в IV кв. 2022)

доля на поисковом рынке РФ: 63.3%

(+2% YoY, +1% QoQ)

подписчики Яндекс Плюса (всего): 22.1 млн чел.

(+77% YoY, +15% QoQ)

источник: yandex.ru

* YNDX -0.5% после отчета

Комментарии Yandex:

• Текущая геополитическая напряжённость и её влияние на российскую и мировую экономику создали исключительно сложные условия для нашего бизнеса, команды и акционеров.

• Существует некоторая вероятность принятия новых законов или нормативных актов, которые могут негативно повлиять на наших иностранных акционеров и на стоимость принадлежащих им акций Яндекса.

• В этот период неопределённости мы принимаем надлежащие меры по сохранению денежных средств и эффективному распределению капитала и бюджета.

источник: yandex.ru

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

( Читать дальше )

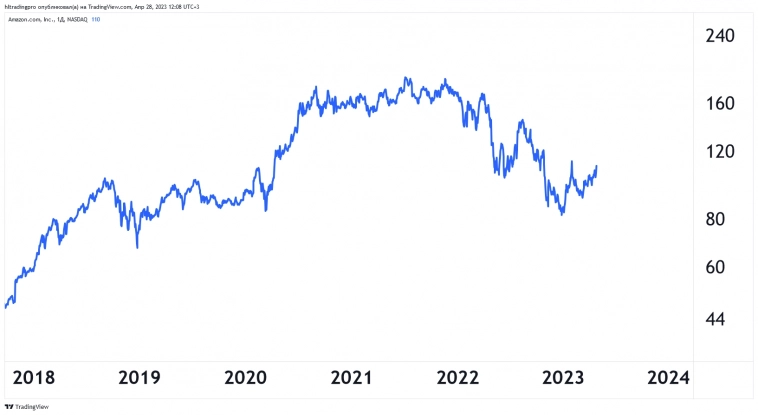

Amazon - отчет лучше ожиданий.

- 28 апреля 2023, 12:10

- |

Amazon отчитались за I квартал:

выручка: $116.4 млрд.

(+9% YoY, -22% QoQ)

прибыль: $3.2 млрд.

(-3.8%в I кв. 2022 г.

$0.28 в IV кв 2022 г.)

выручка AWS**:$21.4 млрд.

(+16% YoY, -0% QoQ)

источник: aboutamazon.com

* AMZN -2% после отчета

** Amazon Web Services

Комментарии СЕО Amazon:

• Сегмент доставки продолжает улучшать стоимость обслуживания и увеличивать скорость доставки

• Рекламный бизнес демонстрирует уверенный рост, благодаря нашим инвестициям в машинное обучение

• Мы продолжаем уделять приоритетное внимание построению долгосрочных отношений, помогая клиентам экономить на использовании технологий ИИ с помощью наших чипов машинного обучения.

источник:aboutamazon.com

Что пишут СМИ:

• AWS — это ключ к прибыльности Amazon, т.к. в последние годы облачные вычисления обеспечивали большую часть или даже всю операционную прибыль компании (marketwatch.com)

• Citi: Результаты Google Cloud и Microsoft Azure свидетельствуют о первых признаках стабилизации в облачной сфере, и мы ожидаем, что AWS покажет аналогичные результаты (marketwatch.com)

( Читать дальше )

Татнефть в очередной порадовала размером дивидендной выплаты, но на то есть свои причины!

- 28 апреля 2023, 07:51

- |

⛽️ Совет директоров Татнефти рекомендовал финальные дивиденды за IV квартал 2022 года в размере — 27,71₽ на каждый тип акций (дивидендная доходность составит порядка 6,7%, если отталкиваться от текущих цен на акции). Дата закрытия реестра — 4 июля 2023 года. Чтобы получить дивидендную выплату, то последний день для покупки акций — 30 июня.

Напомню вам, что компания уже выплачивала дивиденды по итогам 9 месяцев, их сумма составила — 39,57₽ (32,71₽ за 1п22 и 6,86₽ за 3кв22). Компания за 2022 год выплатит акционерам 67,28₽, что оказалось выше прогнозов различных инвесткомпаний и аналитиков. Согласно дивидендной политике Татнефти: «Целевым уровнем средств, направляемых на дивиденды, является не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того какая из них является большей». Как итог эмитент выплатил 54% от ЧП, а дивидендная доходность за год может составить — 16,4% на обыкновенную акцию, что весьма недурно в сложившейся ситуации. Но данная переплата была основана на отчётности Татнефти.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал