Блог им. svoiinvestor

Норникель отказался от выплаты дивидендов за 2022 год. Положение En+ и Русала под вопросом.

- 30 апреля 2023, 15:05

- |

➕ Совет директоров Норникеля рекомендовал не платить дивиденды за 2022 год. Миноритарии в шоке, они рассчитывали на выплату в районе 500-700₽ на акцию (столько «обещали» аналитики основываясь на том, что в прошлом году объем денежных средств на балансе Норникеля составил $1,8 млрд). Помимо этого менеджмент Норникеля ещё в января предложил направить на дивиденды за 2022 год $1,5 млрд (как вы понимаете предложение не поддержали), а с учётом того, что компания находиться не под санкциями, рынок сбыта остался почти прежним и рубль ослабевает по отношению к другим валютам, всё это давало надежды на выплату дивидендов.

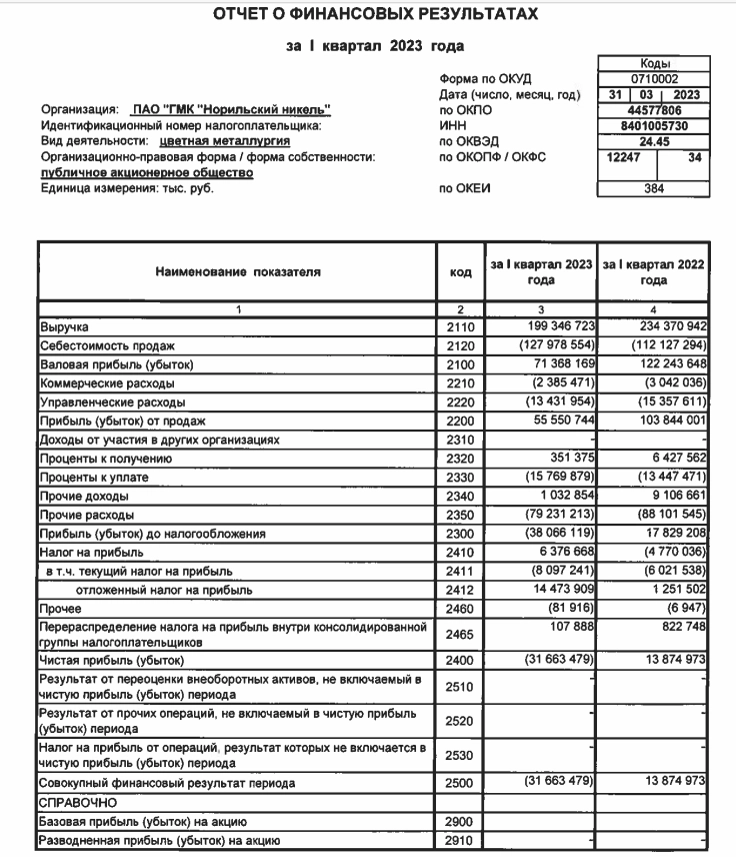

➖ С другой стороны, ещё в 2022 году Потанин дал интервью РБК, где чётко дал понять, что рад истекающему документу (дивидендная политика) в 2023 году обязывающему выплачивать дивиденды по EBITDA и намекнул, что дивидендные выплаты будут сокращены или вовсе прекращены (в некоторых случаях дивиденды платились в долг). Далее эмитент отчитывается по РСБУ за I квартал 2023 года, где выручка снизилась на 15%, составив 199,35₽ млрд, при этом Норникель получил чистый убыток 31,66₽ млрд против прибыли в 13,87₽ млрд годом ранее (уже необходимо было насторожиться). Как известно, «разборки» двух мажоритариев компании в лице Потанина и Дерипаски не утихают, все это, конечно, негативно отражается на миноритариях компании. Должно ли это было насторожить частного инвестора и как бы намекнуть на отмену дивидендных выплат? Думаю, да.

📄 Сам же совет директоров назвал несколько причин невыплаты дивидендов, которые тоже находились на поверхности (можно было бы заглянуть в годовой отчёт компании и всё это понять):

🔹 FCF (свободный денежный поток) сократился в 10 раз до $437 млн (самый низкий за последние 5 лет).

🔹 Крупная инвестиционная программа (потрачено $4,3 млрд в 2022 году и $4,7 млрд запланировано в 2023 году).

🔹 Предыдущие дивиденды были выплачены за счёт кредитных средств. Выполнение обязательства по выплате дивидендов привело к

удвоению размера чистого долга с $4,9 млрд на конец 2021 года до $9,8 млрд на конец 2022 года.

🔹 Ожидаемое увеличение налоговой нагрузки (Windfall Tax — налог на сверхприбыль) и рост стоимости обслуживания долгового портфеля в этом году.

🔹 Возможное усиление санкционного давления и снижение цен на корзину металлов из-за замедления мировой экономики.

📌 С учётом невыплаты дивидендов, возможно, плохо себя почувствуют En+ и Русал (26,39% акций Норникеля принадлежит En+, а 56,88% акций Русала владеет En+). En+ обслуживала свои долги преимущественно за счёт дивидендов Норникеля, а Русал ставит теперь под вопрос свои инвестпроекты.

💼 Никогда не рассматривал данного эмитента всерьёз, до событий февраля 2022 года считал цену акций завышенной, да и тогда на рынке были доходные металлурги, которые щедро выплачивали дивиденды, а стоили гораздо меньше. Привлекательность Норникеля, как по мне сходит на нет, да и разговоры о защитном активе тоже (расскажите это акционером, которые покупали данную акцию по 20000-28000₽ и по итогу получили 0 дивидендов, ОФЗ на этом фоне просто золотая жила).

С уважением, Владислав Кофанов

Рекомендую подписаться на мой Телеграмм-канал, чтобы не пропустить публикации. В нем я рассказываю про экономику, финансы, свои инвестиции и анализирую различных эмитентов. Становись финансово грамотным.

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс