отчёт

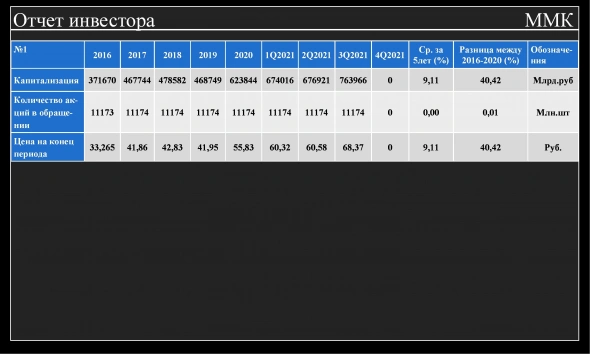

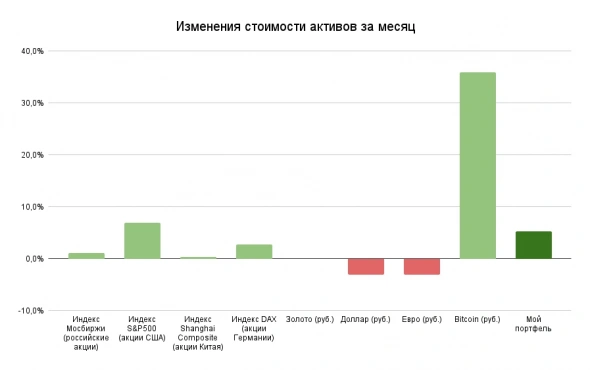

Как изменилась стоимость активов за октябрь 2021

- 02 ноября 2021, 10:04

- |

Октябрь вышел просто огненным месяцем для моих активов. Мощный рост случился в технологических компаниях, которые составляют основу моего портфеля, а также в криптовалютах. Акции Tesla, например выросли за месяц более, чем на 40%. Прибавили и другие компании. Снизились в стоимости основные валюты: доллар и евро.

Мой портфель активов вырос за месяц на 5,3%, а за год на 49%.

Как изменились основные активы за месяц

➕ Индекс Мосбиржи (российские акции в руб.) — +1,1%.

➕ Индекс РТС (российские акции в $) — +3,7%.

➕ Индекс S&P500 (акции США) — +6,9%.

➕ Индекс Shanghai Composite (акции Китая) — +0,3%.

➕ Индекс DAX (акции Германии) — +2,8%.

➖ Золото (руб.) — 0%.

➖ Доллар (руб.) — -3%.

➖ Евро (руб.) — -3,1%.

➕ Bitcoin (руб.) — +36%.

Мой портфель:

➕ Весь портфель — +5,3%

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Бизнес Goldman Sachs продолжает уверенно расти

- 01 ноября 2021, 18:03

- |

Goldman Sachs Group (GS) отчиталась за 3 кв. 2021 г. (3Q21) 15 октября. Чистая выручка взлетела на 26,2% до $13,6 млрд. В сравнении со 2Q21 выручка снизилась на 11,6%. Скорректированная прибыль на 1 акцию с учётом возможного размытия (Diluted EPS) $14,93 против $8,98 за 3Q20. Рентабельность вещественного акционерного капитала (ROTCE) 23,8%. Аналитики, опрошенные Refinitiv, в среднем ожидали чистую выручку $11,68 млрд и EPS $10,18.

Результаты по направлениям бизнеса. Чистая выручка подразделения «мировые рынки» (“Global markets”) в 3Q21 выросла на 23,2% до $5,6 млрд. Доходы от торговли облигациями, валютой и товарными фьючерсами (FICC) составили $2,5 млрд, без изменений к 3Q20. Доходы от торговли акциями взлетели на 51% и составили $3,1 млрд. Чистая выручка направления «инвестиционный банк» (“investment banking”) взлетела на 88% до $3,7 млрд. Доходы от андеррайтинга подскочили на 33% до $1,9 млрд. Вознаграждения за финансовое консультирование (“Financial advisory”) составили $1,65 млрд, что в 3,3 раза выше, чем в 3Q20.

( Читать дальше )

Выручка Apple оказалась ниже прогнозов из-за дефицита чипов

- 31 октября 2021, 21:25

- |

В минувший четверг Apple, Inc. (AAPL) отчиталась за 4 кв. финансового (фискального) 2021 г. (4Q FY21), который закончился 25.09.2021. Чистая выручка выросла на 28,8% до $83,36 млрд. В сравнении с 3Q FY21 чистая выручка прибавила 2,4%. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (diluted EPS) $1,24 против $0,73 в 4Q FY20. Валовая маржинальность (gross margin) 42,2%. Аналитики, опрошенные Refinitiv, в среднем прогнозировали выручку $84,85 млрд и EPS $1,24.

За полный фискальный 2021 г. чистая выручка подскочила на 33,26% и составила $365,82 млрд. Чистая прибыль взлетела в 1,65 раза до $94,68 млрд. Diluted EPS $5,61 в сравнении с $3,28 в FY20. Операционный денежный поток $104 млрд против $80,7 млрд годом ранее. Денежные средства и эквиваленты и к/с фин. вложения составили на конец квартала $62,6 млрд. Долг $118,7 млрд. “Чистый долг / EBITDA” < 1. Разбор отчёта за 3Q FY21 — см. по ссылке.

Результаты по сегментам. Продуктовая выручка взлетела на 34,7% до $297,39 млрд. Выручка от сервисов прибавила 27,3% и составила $68,4 млрд. Доля сервисов снизилась до 18,7% (в 2020 г. – 19,6%).

Динамика по продуктам представлена ниже в таблице.( Читать дальше )

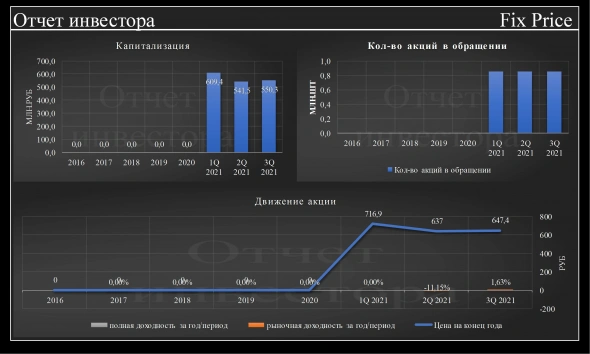

Отчет Fix Price

- 31 октября 2021, 16:48

- |

Всем добрый день!

Отчет по Fix Price за 3Q2021 и ранними периодами

Всем приятного просмотра

( Читать дальше )

Квартальный отчет Mastercard: постепенный возврат к росту

- 30 октября 2021, 22:21

- |

Mastercard (MA) отчиталась за 3 квартал 2021 г. (3Q21). Выручка компании за квартал выросла на 29,9% до $4,99 млрд по сравнению с $3,84 млрд за 3Q20. Если сравнивать с 3Q19, то выручка выросла на 11,9%. Скорректированная чистая прибыль с учетом возможного размытия в расчёте на 1 акцию (adjusted diluted EPS) $2,37 против $1,6 годом ранее. Согласно консенсус-прогнозу аналитиков Wall Street выручка ожидалась в размере $4,95 млрд и Adjusted EPS $2,19, соответственно. Деньги и денежные эквиваленты составили $6,4 млрд на конец 2 квартала, чистый долг компании $7,5 млрд. Соотношение «чистый долг / LTM EBITDA» < 1. Отчет за 2Q21 можно прочитать здесь.

За первые 9 месяцев 2021 г. выручка Mastercard выросла на 22,3% до $13,7 млрд по сравнению с $11,2 млрд годом ранее. Скорректированная чистая прибыль с учетом возможного размытия в расчёте на 1 акцию за первые 3 квартала 2021 г. выросла до $6,06 с $4,78 за соответствующий период годом ранее. За первые 9 месяцев 2019 г. выручка и adj. EPS были $12,5 млрд и $5,81, соответственно.

( Читать дальше )

Газпром отчитался о триллионе

- 29 октября 2021, 19:29

- |

астая прибыль Газпрома

Чистая прибыль головной компании ПАО «Газпром» по российским стандартам (РСБУ) за девять месяцев 2021 года превысила 1 трлн рублей (составила около 1,05 трлн рублей), свидетельствуют расчёты «Интерфакса» на основе данных компании. Годовая прибыль головной компании также раньше никогда не превышала триллион рублей. Спад в котировках газа на споте никоим образом не помешает компании достичь обещанные $45 млрд прибыли и еще более высокий результат за 2022 год. Таким образом, дивидендная доходность может достигнуть более 40 рублей на акцию.

При этом цены на газ в Европе отправились на Юг.

Какие мысли по дальнейшему пути Газпрома? На 500р как ему пророчат или все же на 150 в след за ценами на газ?

Мой ТГ канал — aboutdiv

BioMarin Pharmaceutical повысила прогноз на год, акции подскочили на 9%

- 29 октября 2021, 11:37

- |

BioMarin Pharmaceutical (BMRN) в среду после закрытия торгов отчиталась за 3 кв. 2021 г. (3Q21). Выручка упала на 14,3% до $408,74 млн. По отношению ко 2Q21 выручка упала на 18,5%. Чистый убыток в расчёте на 1 акцию с учётом возможного размытия (Diluted EPS) -$0,20 против прибыли $4,01 в 3Q20. Аналитики в среднем прогнозировали выручку $435,3 млн и EPS -$0,25. Чистая продуктовая выручка упала на 14,5% и составила $393,84 млн.

За 9 мес. 2021 г. выручка скорректировалась на 0,84% и составила $1,4 млрд. Чистая продуктовая выручка снизилась на 1,5% до $1,35 млрд. Diluted EPS -$0,03 по сравнению с $4,39 годом ранее. На 30.09.21 деньги, денежные эквиваленты и к/с фин.вложения составляли $1,08 млрд. Чистый долг примерно равен 0, т.к. д/с конвертируемый долг тоже примерно равен $1,08 млрд.

Результаты по препаратам.* Чистая выручка от Vimizim (elosulfase alfa) прибавила 16,2% и составила $466,8 млн за 9 мес. 2021 г. На Vimizim приходится 33,4% выручки компании (29% в 2020). Vimizim — средство от синдрома Моркио (mucopolysaccharidosis IVA (MPS IVA)). При этом за 3Q21 выручка снизилась на 7,5% г/г. Чистые продажи Naglazyme (galsulfase) выросли на 9,5% до $297,3 млн. Доля Naglazyme в выручке компании 21,3%, как и в 2020 г. Препарат направлен на лечение синдрома Марото-Лами (mucopolysaccharidosis VI). Слабые показатели Vimizim и Naglazyme компания объясняет сроками заказов из Европы и Ближнего Востока. Число пациентов выросло на 10% г/г, в связи с чем BioMarin уверена в будущих продажах.

( Читать дальше )

Квартальный отчет Visa: хороший отчет, но Covid продолжает давить на бизнес

- 28 октября 2021, 21:35

- |

Visa (V) отчиталась за 4 кв. финансового 2021 г. (4Q FY21), закончившийся 30.09.21. Выручка за квартал выросла на 28,6% до $6,56 млрд. Если сравнить с 2019 г., то выручка выросла на 6,9%. Чистая прибыль в расчете на 1 акцию $1,65 против $0,97 за 4Q FY20. Скорректированная чистая прибыль в расчёте на 1 акцию (adjusted EPS) $1,62 против $1,12 годом ранее. Согласно информации FactSet, консенсус-прогноз аналитиков был выручка $6,52 млрд и adjusted EPS $1,55. Свободный денежный поток (FCF) $3,76 млрд в сравнении с $1,93 млрд в 4Q FY20. Деньги и денежные эквиваленты составили $16,5 млрд. Отчет за 3Q FY21 можно прочитать здесь.

За полный финансовый год чистая выручка Visa увеличилась на 10,3% до $24,11 млрд. По сравнению с полным FY19 рост составляет 4,9%. Скорректированная чистая прибыль выросла на 13,3% до $12,31 млрд. Adjusted EPS $5,91 против $5,04 за полный финансовый 2020 г. FCF вырос на 49,6% до $14,52 млрд (+21% к результатам 2019 г.).

( Читать дальше )

Займер публикует значения нормативов за сентябрь. По ним можно оценить его устойчивость

- 26 октября 2021, 12:28

- |

МФК «Займер» публикует значения нормативов НМФК, которые ежемесячно рассчитывает для отчета перед Центральным банком РФ.

Ниже представлены результаты расчета на 30 сентября 2021 года. Как мы уже писали ранее, они учитывают различные риски бизнеса, в том числе, и наличие собственного капитала для обеспечения долговых обязательств перед инвесторами.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал