отчётность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Ленэнерго. РСБУ за Q3 2025г. Всё по плану, но с оглядкой на возможное списание.

- 18 ноября 2025, 14:07

- |

Компания Россети Ленэнерго опубликовала финансовый отчет за Q3 2025г. по РСБУ:

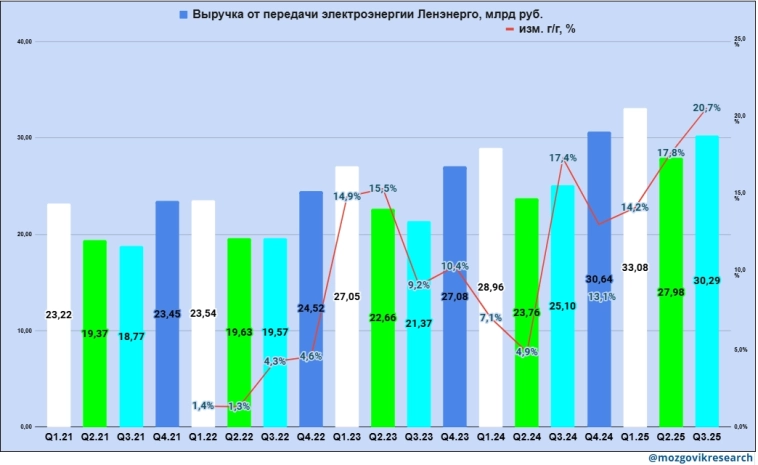

👉Выручка — 31,68 млрд руб. (+19,1% г/г)

👉Себестоимость — 21,43 млрд руб. (+13,0% г/г)

👉Прибыль от продаж — 11,91 млрд руб. (+32,1% г/г)

👉EBITDA — 17,41 млрд руб. (+24,2% г/г)

👉Сальдо прочих доходов/расходов (с процентами) — 0,32 млрд руб. (-25,8% г/г)

👉Прибыль до налогообложения — 12,26 млрд руб. (+29,2% г/г)

👉Налог на прибыль — 3,16 млрд руб. (+56,2% г/г)

👉Чистая прибыль — 9,1 млрд руб. (+21,8% г/г)

Отчет отличный, в рамках моих ожиданий, EBITDA (по моему расчету, где EBITDA= прибыль до налогов+амортизация-сальдо прочих доходов/расходов (с процентами)) выросла на +24,2% до 17,41 млрд руб., а чистая прибыль +21,8% и 9,1 млрд — давайте посмотрим за счет чего.

Выручка от услуг по передаче электроэнергии по итогам 3 квартала 2025 года выросла на рекордные +20,7% г/г до 30,29 млрд руб. вследствие роста тарифов и роста на +7,4% (сильный рост) объема оказанных услуг по передаче электроэнергии до 7,81 млрд кВт.*ч. (связано с получением Ленэнерго статуса системообразующей территориальной сетевой организации, влиянием погодных факторов и ростом электропотребления у промышленных предприятий), но как дело обстоит с рентабельностью от продаж при передаче электроэнергии:

( Читать дальше )

- комментировать

- 4.2К | ★2

- Комментарии ( 4 )

Промомед операционные результаты за 9М 2025 года: Выручка ₽19 млрд (+78% г/г) Компания подтверждает прогноз на 2025 год: рост выручки на 75% при рентабельности по EBITDA на уровне 40% — отчет

- 18 ноября 2025, 09:49

- |

Группа ПРОМОМЕД в 1 пг 2025 года продемонстрировала самую высокую динамику роста финансовых показателей среди эмитентов акций 1-2 уровня листинга МосБиржи и продолжает успешно реализовывать стратегию роста акционерной стоимости Компании в отчетном периоде:

- Выручка Группы за 9 мес. 2025 года увеличилась на 78% и достигла 19 млрд руб. Рост выручки ПРОМОМЕД в 6 раз выше темпа роста фармрынка в стоимостном выражении, который составил 12,6% по данным IQVIA (17% за 9 мес. 2024 года).

- Рост выручки произошел за счет запусков новых препаратов Ключевого портфеля (+44%) и роста продаж и запусков препаратов Базового портфеля (+34%).

- Доля препаратов Эндокринологического и Онкологического портфелей в выручке за 9 мес. 2025 года выросла на 22 п.п. и составила 75% (53% за 9 мес. 2024 года).

( Читать дальше )

Банк Санкт-Петербург отчет по РСБУ за 10М 2025: Выручка ₽7,6 млрд (–2,2% г/г) Выручка за 10М ₽81,1 млрд (+6,8% г/г) Чистая прибыль ₽2,2 млрд (+49,8% г/г) Чистая прибыль за 10М ₽35,9 млрд (–14,6% г/г)

- 18 ноября 2025, 09:28

- |

Банк «Санкт-Петербург» подводит итоги деятельности за октябрь 2025 года по РСБУ.

Чистый процентный доход составил 63,0 млрд рублей (+11,0% по сравнению с результатом за 10M 2024 года), в том числе 5,8 млрд рублей за Октябрь 2025 (-3,4% по сравнению с результатом за Октябрь 2024).

Чистый процентный доход снизился ожидаемо на фоне динамики ключевой ставки ввиду специфики бизнес-модели Банка, основанной на существенной доле «дешевого» фондирования и значительной доле корпоративных кредитов с плавающей ставкой.Чистый комиссионный доход составил 9,7 млрд рублей (+2,0% по сравнению с результатом за 10M 2024 года), в том числе 1,0 млрд рублей за Октябрь 2025 (+6,9% по сравнению с результатом за Октябрь 2024).

Выручка составила 81,1 млрд рублей (+6,8% по сравнению с результатом за 10M 2024 года), в том числе 7,6 млрд рублей за Октябрь 2025 (-2,2% по сравнению с результатом за Октябрь 2024).

Операционные расходы за 10M 2025 составили 22,0 млрд рублей (+12,7% по сравнению с результатом за 10M 2024 года). Показатель отношение издержек к доходам (CIR) за 10M 2025 составил 27,1%.

( Читать дальше )

Лента - неоднозначная идея

- 18 ноября 2025, 08:39

- |

Сегодня у меня на столе лежит отчет одной из самых неоднозначных идей из потребительского сектора — Ленты. Предлагаю разобрать МСФО компании за 9 месяцев 2025 года и вспомнить, что компания рассказывала нам на недавнем Смартлабе.

🌻 Итак, выручка Ленты за отчетный период выросла на 25,1% до 781,4 млрд руб. Сопоставимые продажи (LFL) выросли на 11,6% в результате роста среднего чека на 10,2% и трафика на 1,3%. Онлайн-продажи выросли на 15,4% год к году до 52,9 млрд руб., при этом выручка собственных сервисов увеличилась на 56,4%.

Гипермаркеты остаются капиталоемкими и не дают ускорения для органического роста, поэтому основной источник увеличения бизнеса — сделки M&A и растущий сегмент «магазинов у дома» Монетки. Именно там ожидается наибольший прирост. Менеджмент обозначил планку в 800+ точек Монетки на 2025 год. Формат работы на Урале уже близок к дискаунтеру, что помогает с трафиком и ценовым позиционированием.

( Читать дальше )

Ростелеком. Долг упрямо двигает всё выше #2, но было много позитива в отчете МСФО за Q3 2025г.

- 17 ноября 2025, 22:08

- |

Компания Ростелеком опубликовала финансовые результаты за 3 квартал 2025г.:

👉Выручка — 208,7 млрд руб. (+8,2% г/г)

👉Операционные расходы — 172,5 млрд руб. (+6,0% г/г)

👉Операционная прибыль — 36,3 млрд руб. (+19,5% г/г)

👉Финансовые расходы — 30,8 млрд руб. (+40,7% г/г)

👉OIBDA — 80,58 млрд руб. (+10,7% г/г)

👉Чистая прибыль — 5,62 млрд руб. (-6,7 млрд руб. а Q3 24г.)

Выручка в Q3 2025 г. увеличилась всего на +8,2% г/г и составила 208,7 млрд руб. и основной вклад в рост выручки обеспечили — сегмент услуг широкополосного доступа в интернет и мобильный бизнес.

Рост доходов в сегменте услуг широкополосного доступа в интернет на 11,8% до 30,4 млрд руб. связан с увеличением количества клиентов, подключенных по оптическим сетям доступа, и роста ARPU.

Рост доходов от мобильной связи на +9,2% до 73,5 млрд руб., связан с развитием сервисов и уникальных продуктовых дифференциаторов, а также повышением ARPU абонентов архивных тарифных планов.

( Читать дальше )

ТОП-10 убыточных компаний: на кого обратить внимание инвестору

- 17 ноября 2025, 11:24

- |

Натолкнулась сегодня на интересную статью от Forbes. Она касается наиболее убыточных компаний по результатам работы в предыдущем году. Структурировала информацию и делюсь ей с вами.

Для чего надо знать этот рейтинг обычному инвестору? Как говорится: «Кто предупреждён, тот вооружен».

Часть компаний, которые попали в список торгуется на бирже через акции или заимствует капитал через выпуск облигаций. А значит, чтобы обезопасить свой портфель, надо знать должников в лицо. Это:

➡️ Россети;

➡️ ВК;

➡️ Русгидро;

➡️ Озон;

➡️ Мечел.

При этом Московский метрополитен, VK и Ozon входят в этот рейтинг уже 3 года подряд.

Правда Озон может выйти из данного списка уже в этом году. Компания показывает уже 2 квартала прибыль, но пока по всё равно находится в убыточной зоне. По результатам работы за 9 месяцев чистая прибыль компании отрицательная (-4,6 млрд. рублей), хотя если сравнивать с убытком в 59,4 млрд. рублей годом ранее, результат очень даже приличный.

А моём портфеле данных компаний нет, даже несмотря на то, что некоторые из них активно развивают свою деятельность.

( Читать дальше )

Фабрика ПО, планирующая IPO, представила отчет по МСФО за 9М 2025 года: Выручка ₽14 млрд (+30% г/г) Скорр. EBITDA ₽1,03 млрд (+43% г/г) Чистая прибыль ₽214 млн против убытка в ₽45 млн годом ранее

- 17 ноября 2025, 09:58

- |

Группа компаний FabricaONE.AI (АО «Фабрика ПО», далее — «Группа» или «Компания»), российский разработчик программного обеспечения (ПО) на основе искусственного интеллекта (ИИ), публикует промежуточную сокращенную консолидированную финансовую отчетность за 9 месяцев 2025 года по стандартам МСФО и подтверждает объявленный ранее прогноз.

Основные драйверы роста и комментарии:

- Ускоренный рост выручки. Выручка FabricaONE.AI за 9 месяцев 2025 года составила 14,0 млрд руб., увеличившись на 30% к аналогичному периоду прошлого года. Группа росла преимущественно органически. Около 6% от этого роста обеспечило приобретение активов в перспективном сегменте промышленного ПО, результатом чего стал структурный сдвиг в продуктовом портфеле. Основными драйверами роста выручки являются активная цифровизация российских компаний, происходящая при государственной поддержке и импортозамещении, а также разработка и внедрение продуктов и технологий ИИ как инструмента повышения операционной эффективности крупного бизнеса, создающий условия для роста сегмента заказной разработки.

( Читать дальше )

Совкомбанк МСФО 3 кв. 2025 г. - утROEние прибыли за квартал

- 17 ноября 2025, 03:45

- |

Совкомбанк опубликовал результаты за 3 квартал 2025 года.

Чистая прибыль за 9 месяцев снизилась на 38% до 35 млрд руб. в 3-ем квартале 17,8 млрд руб. — на уровне прошлого года.

Кредитный портфель за год вырос на 16% до 3 трлн руб., за квартал рост +6%, а с начала года +8%.

Рентабельность капитала за 9 месяцев снизилась до 13%, отдельный 3-ий квартал 20%.

Также менеджмент рекомендовал не выплачивать вторую часть дивидендов за 2024 год.

( Читать дальше )

Интер РАО. Акции ползут вниз. Может отчет за Q3 25г. поможет росту?!

- 16 ноября 2025, 18:24

- |

Компания Интер РАО опубликовала финансовые результаты за Q3 2025г. по МСФО:

👉Выручка — 424,1 млрд руб. (+17,1% г/г)

👉Операционные расходы — 407,3 млрд руб. (+20,9% г/г)

👉Операционная прибыль — 23,7 млрд руб. (-13,1% г/г)

👉Финансовые доходы — 21,0 млрд руб. (+3,5% г/г)

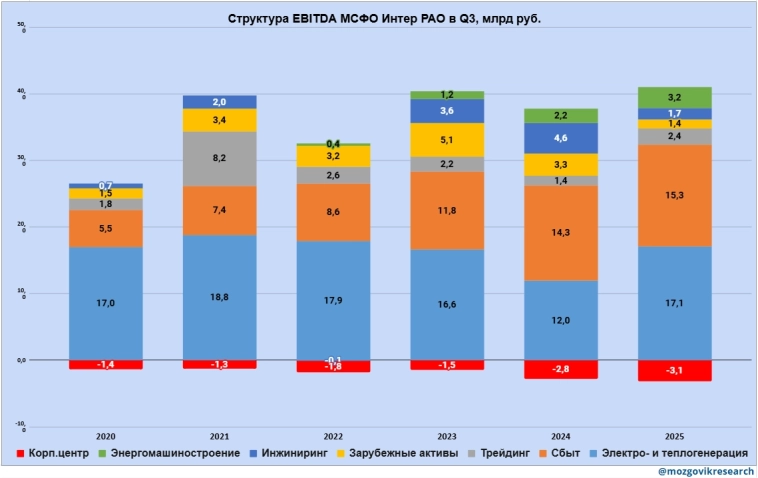

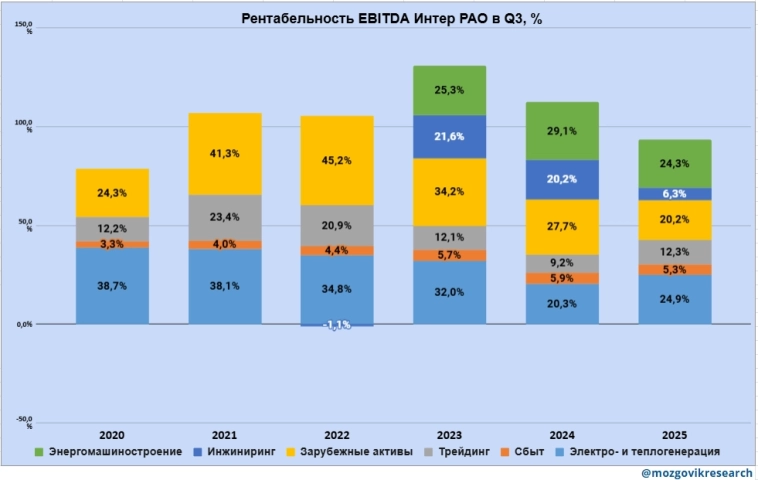

👉EBITDA — 37,9 млрд руб. (+8,3% г/г)

👉Чистая прибыль — 30,8 млрд руб. (-1,5% г/г)

Разбор отчета РСБУ за Q3 2025г. можно прочитать здесь, там я частично касался операционных результатов, где выработка электроэнергии снизилась г/г на -4,0% до 29,6 млрд кВт*ч. — это слабый результат, и поэтому я и ждал снижение прибыли за 3 квартал, но факт оказался лучше моего ожидания — прибыль в итоге снизилась, но всего на -1,5% и 30,8 млрд руб., а это хороший результат, но акции и не думают расти, давайте разбираться почему так происходит.

Известно, что большая доля в общей выручке принадлежит низкомаржинальному сегменту «Сбыт», который приносит меньше денег, чем сегмент «Генерация» (куда входит электро- и теплогенерация).

Выручка в сегменте «Генерация» выросла на +16,2% до 68,7 млрд руб., благодаря росту цен на РСВ и КОМ, включению в расчёт цены мощности инвестиционной составляющей с 13 месяца начала поставки в КОММод для энергоблоков и ввод c 01.01.2025г. по блоку №2 Костромской ГРЭС и блоку №2 Гусиноозерской ГРЭС, с 01.03.2025г. по блоку №4 Ириклинской ГРЭС, по блоку №7 Костромской ГРЭС и с 01.11.2024г. по блоку №1 Пермской ГРЭС, и благодаря этим факторам EBITDA “Генерации” выросла с 12,0 до 17,1 млрд руб.

EBITDA сегмента «Сбыт» выросла на +7,2% г/г до 15,3 млрд руб. и доля «Сбыт» в общей EBITDA составила 40,3%.

( Читать дальше )

Хэдхантер. Отчет МСФО за Q3 2025г.. Мой прогноз на 2025г. выполняется!

- 14 ноября 2025, 17:26

- |

Вышли финансовые результаты по МСФО за Q3 2025г. от компании Хэдхантер:

👉Выручка — 10,95 млрд руб. (+1,9% г/г)

👉Операционные расходы — 5,17 млрд руб. (+17,6% г/г)

👉Операционная прибыль — 5,77 млрд руб. (-8,9% г/г)

👉EBITDA скор. — 6,57 млрд руб. (-5,4% г/г)

👉Чистая прибыль скор. — 6,13 млрд руб. (-15,5% г/г)

Финансовые результаты Q3 2025г. слабоватые, но я ждал хуже, операционная прибыль -8,9% г/г, а чистая прибыль скорректированная -15,5% — давайте разбираться почему.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал