отчётность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Московская биржа МСФО 2018: Для инвесторов все спокойно

- 07 марта 2019, 08:09

- |

Вчера вышел отчет Московской биржи по МСФО за 2018 год. Мой краткий обзор показателей далее.

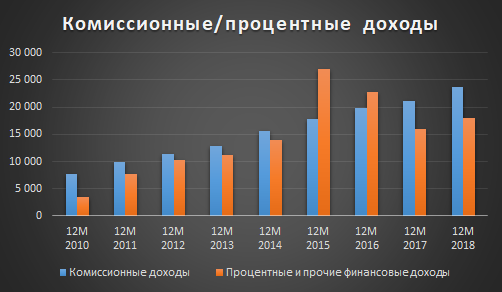

Московская биржа продолжает демонстрировать стабильный рост доходов от основного вида деятельности. Комиссионные доходы растут 8 год подряд.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Аэрофлот: комментарии менеджмента не принесли сюрпризов

- 06 марта 2019, 11:34

- |

Основные тезисы:

- Компания не планирует вносить изменения в дивидендную политику, которая предполагает целевой уровень выплат в размере 25% от чистой прибыли по МСФО. Совет директоров определит размер дивидендов в апреле-мае.

- Пассажирооборот и выручка (плюс 67% год к году) лоукостера «Победа» продолжают расти опережающими темпами, при этом рентабельность снижается (рентабельность по EBITDA понизилась за 2018 г. на 10 п.п.). Предполагается, что «Победа» будет базироваться не только в Москве, но и в Сочи, Новосибирске и Екатеринбурге.

- В 2019 г. компания пополнит авиапарк пятью самолетами – будет получено 23 новых самолета (в том числе девять Boeing 737, десять SS100, два Boeing 777 и два DHC-6), при этом будет выведено из эксплуатации 18 самолетов.

- Менеджмент подтвердил планы развития транзитных и межрегиональных перелетов, подразумевающие создание баз и хабов в регионах России. Предполагается, что международный транзитный пассажиропоток Аэрофлота к 2023 г. вырастет в два-три раза. Также планируется развитие международного хаба в Красноярске, который среди прочего будет обслуживать рейсы между Азией и Европой.

- По сообщениям СМИ, совет директоров вернется к обсуждению вопросов хеджирования на заседании 14 марта.

- Компания повысила топливный сбор на внутренних рейсах.

( Читать дальше )

Детский мир: хорошие результаты по МСФО в 4 кв. 18 г.

- 04 марта 2019, 11:31

- |

Итоговый дивиденд может составить 4,5 руб./акция. Менеджмент компании сообщил, что чистая прибыль по РСБУ в 4 кв. 2018 г. составила 3,3 млрд руб., что позволит рекомендовать выплатить 100% годовой чистой прибыли по РСБУ в качестве дивидендов.

( Читать дальше )

Mail.Ru Group: выручка больше ожиданий, но EBITDA на уровне консенсус-прогноза

- 04 марта 2019, 11:19

- |

Выручка увеличилась на 34% год к году. В пятницу Mail.Ru Group опубликовала финансовые результаты по итогам 4 кв. 2018 г., в очередной раз показавшие хороший рост выручки. Так, совокупная сегментная выручка увеличилась на 34% (на основе отчетности про-форма с учетом деконсолидации результатов платформы Pandao и консолидации сервиса UMA) до 23,4 млрд руб. (352 млн долл.) (здесь и далее – год к году), превысив наш и консенсусный прогнозы. В то же время совокупный сегментный показатель EBITDA увеличился на 42% до 8,7 млрд руб. (131 млн долл.), что на 5% ниже наших, но соответствует рыночным ожиданиям. При этом EBITDA по итогам года в целом соответствует собственному прогнозу Mail.Ru.

Компания ожидает EBITDA на уровне 32–34 млрд руб. в 2019г. ... По итогам 2019 г. Mail.Ru Group ожидает существенного замедления темпов роста выручки – до 18–22%, или 85– 88 млрд руб. При этом компания прогнозирует EBITDA в размере 32–34 млрд руб. Этот прогноз включает положительный эффект в размере 3,5 млрд руб. от использования стандарта МСФО 16, но даже с учетом этого он выглядит достаточно агрессивным, на наш взгляд.

( Читать дальше )

ТМК: рентабельность американского сегмента снизилась

- 04 марта 2019, 11:11

- |

EBITDA увеличилась на 9% квартал к кварталу. В пятницу ТМК опубликовала результаты за 4 кв. 2018 г. по МСФО и провела телефонную конференцию. Выручка возросла на 5% квартал к кварталу и на 5% год к году, достигнув 1,26 млрд долл. EBITDA увеличилась соответственно на 11% и 9% до 179 млн долл., а рентабельность по EBITDA составила 14%. Чистый убыток оказался на уровне 20 млн долл., увеличившись почти в три раза по сравнению с 3 кв. 2018 г., при этом неденежный убыток от курсовых разниц составил 23 млн долл. Ковенантный чистый долг сократился по сравнению с уровнем предыдущего квартала на 7% до 2,4 млрд долл., тогда как показатель Ковенантный чистый долг/EBITDA LTM снизился до 3,5.

Рентабельность американского сегмента уменьшилась. В 4 кв. выручка российского и американского дивизионов выросла на 7% и 4% соответственно, тогда как выручка европейского сегмента снизилась на 2%. При этом рентабельность по EBITDA российского дивизиона выросла на 1,6 п.п. до 15%, что отражает увеличение в структуре продаж бесшовных труб. Рентабельность по EBITDA американского сегмента сократилась на 1,5 п.п. до 12% благодаря снижению цен на сварные трубы и росту цен на сырье.

( Читать дальше )

Сбербанк МСФО 2018: Рост продолжается

- 03 марта 2019, 11:07

- |

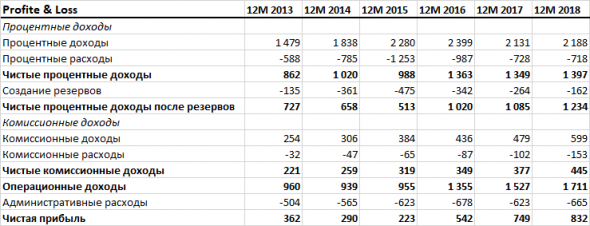

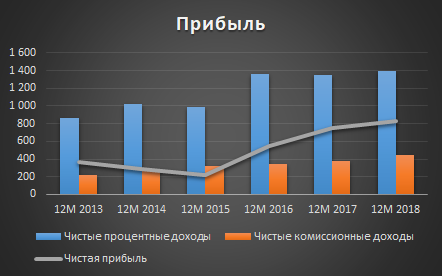

Рост доходов

Чистые процентные доходы показывают рост на 3,5%, при сокращении отчислений в резервы на 38,4%, что в итоге привело к росту Чистых процентных доходов после резервов на 13,7%. Чистые комиссионные доходы показали рост 18,1%. Чистая прибыль выросла на 11,1% по сравнению с предыдущим годом.

Ниже представлена таблица с основными показателями отчета о прибылях и убытках за последние 6 лет.

Динамика доходов представлена на графике:

( Читать дальше )

Фосагро - буду ждать отчета за 1 кв 2019

- 01 марта 2019, 19:06

- |

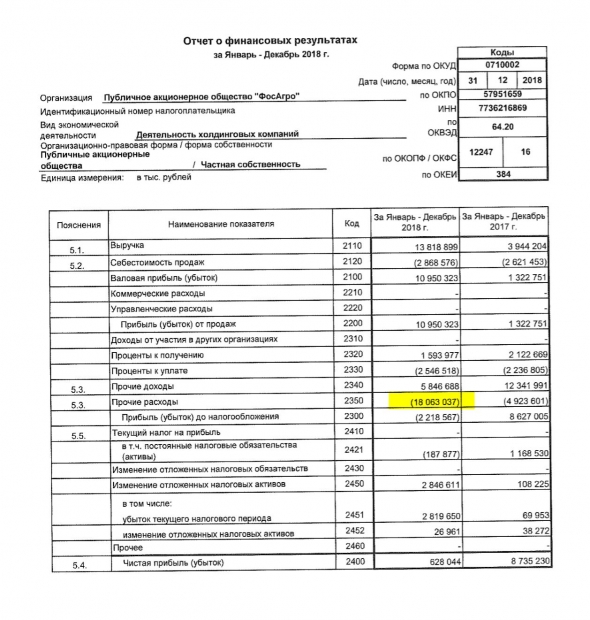

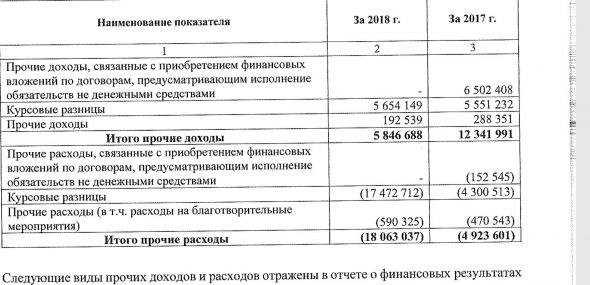

В то же время прочие доходы в 2018 г. составили всего 5846688 т.р. против 12341991 т.р. в 2017.

При беглом просмотре аудиторского заключения находим следующую страницу:

( Читать дальше )

Сбербанк: все годовые цели достигнуты

- 01 марта 2019, 16:41

- |

Маржа ожидаемо снизилась. Сбербанк вчера опубликовал результаты за 4 кв. 2018 г. по МСФО и провел телефонную конференцию. Чистая прибыль оказалась близка к ожиданиям – на 4% выше нашего и на 1% – консенсусного прогнозов. Основной доход и операционные расходы не преподнесли сюрпризов, а меньший, чем ожидалось, объем резервных отчислений был нивелирован отставанием от прогнозов по прочему доходу. ЧПМ по старой методологии снизилась на 40 б.п. за квартал (мы ждали минус 30 б.п.). При этом банк представил новую методологию расчета в связи с вводимой в 2019 г. поправкой на резервы по кредитам 3-й стадии по методологии МСФО 9. Новый расчет повысил показатель примерно на 25 б.п., а квартальное снижение по нему было ближе к 30 б.п. Рост чистых комиссий (с поправкой на Денизбанк) относительно 4 кв. 2017 г. замедлился до 8% год к году, но это произошло из-за технической корректировки в конце 2017 г. на новый учет по программе лояльности. За весь год чистые комиссии выросли на 18%, в рамках прогноза менеджмента. Прочие доходы традиционно для 4 кв. были низкими, в частности, давление оказала отрицательная переоценка по статье обесценение нефинансовых активов – банк проводит реинвентаризацию и переоценку в конце года. При этом совокупный показатель был ощутимо выше, чем в предыдущие два года.

( Читать дальше )

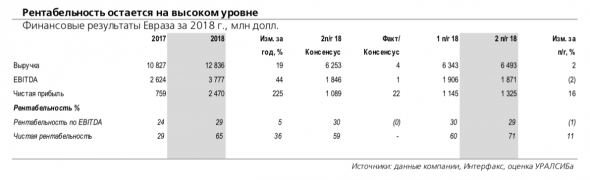

Евраз: рост свободного денежного потока

- 01 марта 2019, 12:35

- |

Свободный денежный поток остается на высоком уровне, несмотря на снижение цен в конце прошлого года. Несмотря на рост капзатрат во 2 п/г, свободный денежный поток вырос благодаря высвобождению рабочего капитала. Менеджмент подтвердил ранее объявленные планы увеличить инвестпрограмму: ожидается, что капзатраты в период с 2019 по 2022 гг. будут составлять ежегодно 800–900 млн долл. (то есть ежегодный средний уровень капзатрат будет на 33–52% выше уровня капзатрат в 2018 г.). При этом целевой ориентир по показателю Чистый долг/EBITDA, по ожиданиям менеджмента, в среднесрочной перспективе не должен превысить 2 (сейчас 0,9). С другой стороны, планы о росте капзатрат не новость для рынка (Евраз заявлял о них в октябре прошлого года).

( Читать дальше )

ЛУКОЙЛ: ожидаем роста EBITDA в долларах на 2% год к году

- 01 марта 2019, 11:36

- |

EBITDA может снизиться на 19% квартал к кварталу, но вырасти на 16% год к году. ЛУКОЙЛ планирует опубликовать отчетность за 4 кв. 2018 г. по МСФО в понедельник, 4 марта. По нашим оценкам, выручка вырастет на 23% год к году и снизится на 11% квартал к кварталу до 2 050 млрд руб. (30,8 млрд долл.). EBITDA, как мы ожидаем, составит 260 млрд руб. (3,91 млрд долл.), что соответствует росту на 16% год к году и сокращению на 19% квартал к кварталу. В пересчете на доллары EBITDA, по нашим расчетам, увеличится на 2%, но снизится на 20% соответственно. Мы полагаем, что чистая прибыль вырастет на 16% относительно уровня годичной давности и уменьшится на 24% к предыдущему кварталу до 140 млрд руб. (2,11 млрд долл.).

Влияние снизившихся цен смягчено ростом добычи. Средняя цена нефти Urals снизилась квартал к кварталу на 9% до 67 долл./барр., а в рублевом выражении – на 8% до 4,47 тыс. руб./барр. Цена Urals за вычетом экспортной пошлины упала в долларах на 14% до 48 долл./барр., в рублевом выражении – на 13% до 3,19 тыс. руб./барр. квартал к кварталу. Рост чистой экспортной цены год к году составил 1% в долларах и 15% в рублях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал