отчеты РСБУ

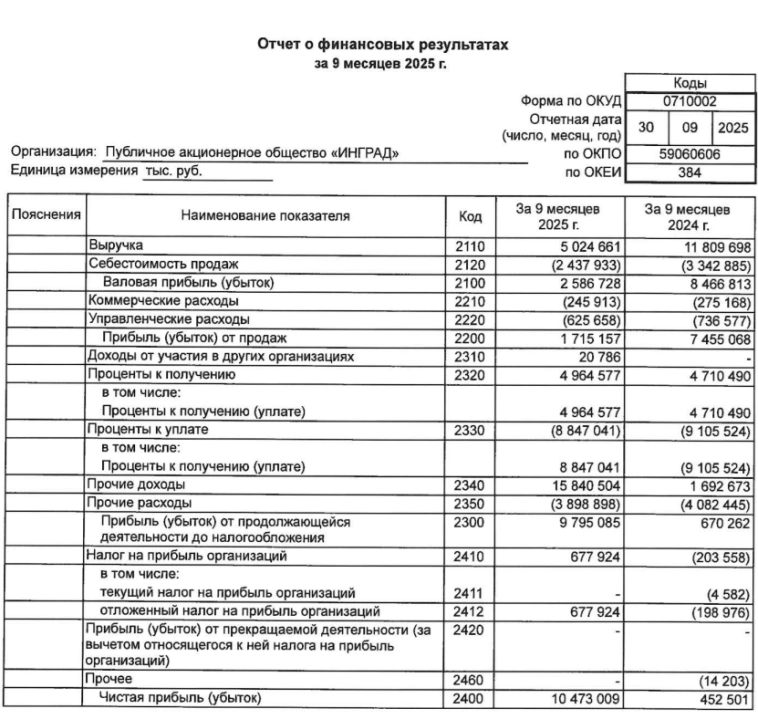

Инград РСБУ 9 мес 2025г: выручка ₽5,02 млрд (снижение в 2,35 раза г/г), чистая прибыль ₽10,47 млрд (рост в 23 раза г/г)

- 21 ноября 2025, 16:47

- |

📉выручка ₽5,02 млрд (снижение в 2,35 раза г/г)

📈чистая прибыль ₽10,47 млрд (рост в 23 раза г/г)

www.e-disclosure.ru/portal/files.aspx?id=1664&type=3

- комментировать

- 215

- Комментарии ( 0 )

🔎ИНГРАД Отчет РСБУ

- 21 ноября 2025, 16:16

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1904871

( Читать дальше )

Ленэнерго отчет за 3 квартал 2025 года по РСБУ. Сколько заработали дивидендов для акционеров?

- 21 ноября 2025, 10:36

- |

Вышел отчет Ленэнерго за 3 квартал 2025 года по РСБУ (прошлый отчет можете прочитать тут) это моя любимая компания в секторе электроэнергии! Очень понятная компания (дивы считаю после каждого квартала), хоть в портфеле доля Ленэнерго мала ( всего 3,31%) за ней интересно следить. Посмотрим основные финансовые показатели, посчитаем какие дивиденды компания уже заработала, а также посмотрим справедливую стоимость акций, давайте начнем!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

ПАО «Россети Ленэнерго» – одна из крупнейших и старейшая распределительная сетевая компания страны. С 2005 года, в результате реформы энергетической отрасли, основными функциями «Россети Ленэнерго» являются передача электрической энергии по сетям 110-0,4 кВ, а также присоединение потребителей к электрическим сетям на территории Санкт-Петербурга и Ленинградской области.

( Читать дальше )

Самараэнерго РСБУ 9 мес 2025г: выручка ₽37,72 млрд (+10,2% г/г), чистая прибыль ₽1,11 млрд (-11,1% г/г)

- 20 ноября 2025, 16:16

- |

📈выручка ₽37,72 млрд (+10,2% г/г)

📉чистая прибыль ₽1,11 млрд (-11,1% г/г)

www.e-disclosure.ru/portal/files.aspx?id=506&type=3

🔎Самараэнерго Отчет РСБУ

- 20 ноября 2025, 16:11

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1904721

( Читать дальше )

НЛМК РСБУ 9 мес 2025г: выручка ₽471,34 млрд (-15,8% г/г), чистая прибыль ₽32,94 млрд (-22,3% г/г)

- 20 ноября 2025, 16:03

- |

📉выручка ₽471,34 млрд (-15,8% г/г)

📉чистая прибыль ₽32,94 млрд (-22,3% г/г)

www.e-disclosure.ru/portal/files.aspx?id=2509&type=3

🔎НЛМК Отчет РСБУ

- 20 ноября 2025, 16:00

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1904710

( Читать дальше )

ВК РСБУ 9 мес 2025г: убыток ₽2,82 млрд против убытка ₽0,34 млрд годом ранее

- 20 ноября 2025, 10:28

- |

📈убыток ₽2,82 млрд против убытка ₽0,34 млрд годом ранее

www.e-disclosure.ru/portal/files.aspx?id=38965&type=3

🔎МКВК Отчет РСБУ

- 20 ноября 2025, 10:04

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1904480

( Читать дальше )

Отчет ЕвроТранс РСБУ за 3 кв 2025

- 19 ноября 2025, 22:48

- |

На первый взгляд очень мощный отчет, рост по выручке почти +50%, рост по ЧП почти +100%. Смущает при этом отрицательный операционный денежный поток (минус 1 ярд против +11 ярдов прошлогодних) — куда-то распихали все полученные живые деньги. При этом с начала года на инвестиции вбухано -11 ярдов. Откуда деньги, Зин? Так заёмные, кредиты и облиги, в т.ч. выпуск под 25%. И при всём при этом платят дивиденды. Наверное, есть какая-то логика здесь, но она от меня пока ускользает. Видимо, акционеры очень сильно хотят живой кэш. В любом случае, история на нашем рынке необычная и тем интересная. Одни банановые плантации чего стоят! Жду дивы и годовой отчет.

#EUTR

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал