отчеты МСФО

Россети Центр и Приволжье МСФО 1п 2025г: выручка ₽76,14 млрд (+12,2% г/г), чистая прибыль ₽11,98 млрд (+10,6% г/г)

- 27 августа 2025, 11:45

- |

1п 2025г:

📈выручка ₽76,14 млрд (+12,2% г/г)

📈чистая прибыль ₽11,98 млрд (+10,6% г/г)

2кв 2025г:

📈выручка ₽35,4 млрд (+13,5% г/г)

📈чистая прибыль ₽4,97 млрд (+5,6% г/г)

www.e-disclosure.ru/portal/files.aspx?id=12093&type=4

- комментировать

- 260

- Комментарии ( 0 )

Россети Центр МСФО 1п 2025г: выручка ₽71 млрд (+9% г/г), чистая прибыль ₽5,38 млрд (+34% г/г)

- 27 августа 2025, 11:33

- |

Россети Центр МСФО

1п 2025г:

📈выручка ₽71 млрд (+9% г/г)

📈чистая прибыль ₽5,38 млрд (+34% г/г)

2кв 2025г:

📈выручка ₽33,44 млрд (+11,5% г/г)

📈чистая прибыль ₽2,12 млрд (+37,4% г/г)

🏦 Мосбиржа – Ожидаемо слабый отчёт

- 27 августа 2025, 11:17

- |

📌 Московская биржа опубликовала отчёт за 2 квартал 2025 года, в котором довольно мало позитива. Сегодня поделюсь своими мыслями – что стало с привлекательностью акций Мосбиржи, и продолжат ли её результаты ухудшаться.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Комиссионные доходы выросли на 14,9% год к году до 17,8 млрд рублей – активность клиентов и комиссии с них увеличились, появились новые продукты и услуги.

• Доля комиссионных доходов во всех операционных доходах составила 56%, доля процентных доходов – 44%. Годом ранее был перевес в пользу процентных доходов (58% против 42%).

❗ РИСКИ:

• Чистый процентный доход снизился на 32,8% до 14,3 млрд рублей – чем ниже будет ключевая ставка, тем сильнее будут падать процентные доходы Мосбиржи. И если в других компаниях это падение будет не так заметно, то для Мосбиржи снижение ключевой ставки – значительный негатив.

• Несколько парадоксальная ситуация – во 2 квартале 2024 года ключевая ставка была 16%, во 2 квартале 2025 года ключевая ставка была 21% (за исключением трёх недель в июне со ставкой 20%). То есть год к году ключевая ставка выросла, но процентные доходы уже начали падать. Что будет с процентными доходами при ключевой ставке 12-14% – думаю, всем понятно.

( Читать дальше )

🏦МосБиржа – отчёт 2К25 МСФО, мнение инвестора

- 27 августа 2025, 10:51

- |

Чистая прибыль по МСФО составила 15,1 млрд руб., что на 22,8% ниже уровня прошлого года. Из-за резкого падения чистого процентного дохода (-33% г/г⬇️) и роста общих расходов (+39% г/г⬇️).

Численность персонала выросла на 24,5% в годовом исчислении и на 2,6% по сравнению с первым кварталом 2025 года. Наем новых сотрудников во втором квартале в основном связан с общим укреплением ИТ-направления и стратегическими проектами.

🗣Время высоких ставок проходит и падение процентных доходов продолжится. Процентные доходы = проценты на клиентские деньги. Биржа не тратит эти деньги, но может их временно размещать в ЦБ и облигации и получать процент. Чем выше ставка ЦБ – тем больше они зарабатывают на этих остатках. Это дополнительный заработок, зависящий от ставок.

Основной бизнес МосБиржи – это комиссионные доходы. Это плата за проведение торговых операций и обслуживание клиентов. И здесь у компании всё отлично: +14,9% г/г ⬆️ (17,8 млрд руб.) – драйвер роста: акции (+16,8%⬆️), облигации (+77,7%⬆️), срочный рынок (+21,7%⬆️), денежный рынок (+20,8%⬆️).

( Читать дальше )

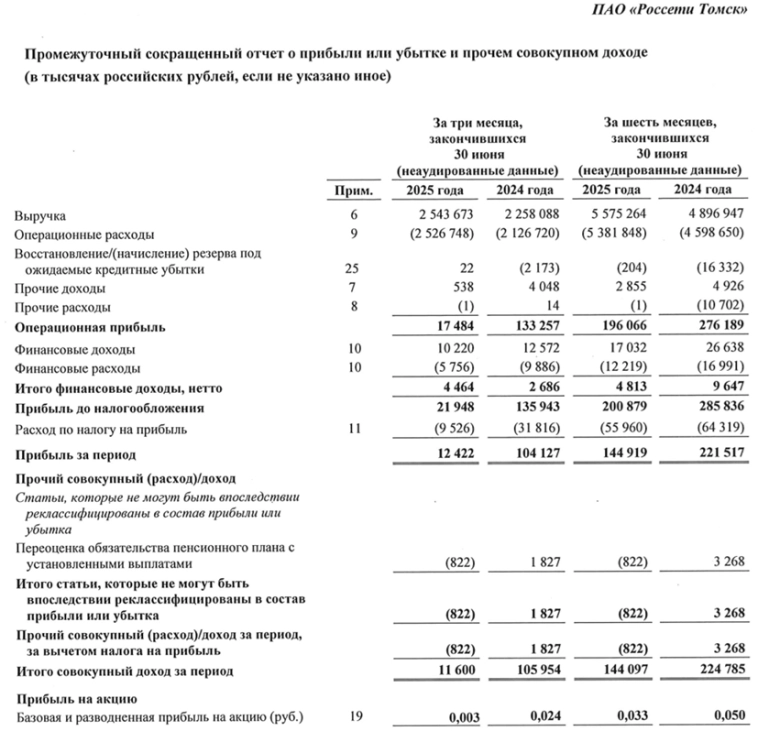

Россети Томск МСФО 1п 2025г: выручка ₽5,57 млрд (+13,9% г/г), чистая прибыль ₽144,9 млн (-34,5% г/г)

- 27 августа 2025, 10:29

- |

Россети Томск МСФО

1п 2025г:

📈выручка ₽5,57 млрд (+13,9% г/г),

📉чистая прибыль ₽144,9 млн (-34,5% г/г),

2кв 2025г:

📈выручка ₽2,54 млрд (+12,6% г/г)

📉прибыль ₽12,4 млн (снижение в 8,4 раза г/г)

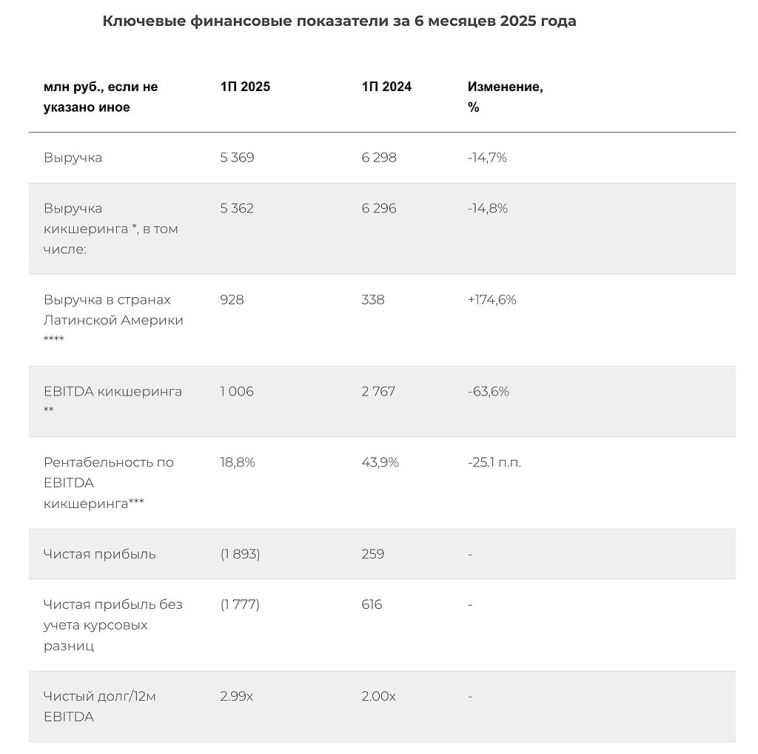

Whoosh отчитался за 6 месяцев 2025 года по МСФО.

- 27 августа 2025, 10:25

- |

Убыток Whoosh по МСФО за 6 месяцев 2025 года составил ₽1,89 млрд против прибыли ₽0,259 млрд в предыдущем году.

Выручка сократилась на 14,8% до ₽5,37 млрд против ₽6,3 млрд годом ранее.

Зато количество зарегистрированных аккаунтов увеличилось на 26% г/г до 30,5 млн СИМ, сервис представлен в 71 городе (+18% г/г).

Но на финансах компании это не отразилось.

В общем, пока самокаты не едут. 🤷♂️

Причины такого отчёта:

Падение за период количества поездок в РФ, связанным в первую очередь с погодными, макроэкономическими факторами, и снижением средней продолжительности поездки.

При этом есть значительный рост выручки на 175% г/г в странах Латинской Америки.

Так же считаю, что конкуренты (Яндекс и МТС) оттягивают на себя долю рынка.

В будущем можем увидеть рост долговой нагрузки, может быть новый выпуск облигаций. Пока занимать не так страшно, запас есть.

$YDEX $MTSS

$WUSH #отчет

( Читать дальше )

Россети Северо-Запад МСФО 1п 2025г: выручка ₽38,2 млрд (+29,2% г/г), чистая прибыль ₽1,75 млрд (-28,7% г/г)

- 27 августа 2025, 10:23

- |

1п 2025г: выручка ₽38,2 млрд (+29,2% г/г), чистая прибыль ₽1,75 млрд (-28,7% г/г),

2кв 2025г: выручка ₽17,38 млрд (+26,2% г/г), убыток ₽0,27 млрд против убытка ₽0,01 млрд годом ранее

www.e-disclosure.ru/portal/files.aspx?id=12761&type=4

🔎«Россети Северо-Запад» Отчет МСФО

- 27 августа 2025, 10:18

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1896447

( Читать дальше )

Вуш Холдинг 1п 2025г: количество зарегистрированных аккаунтов увеличилось на 26% г/г до 30,5 млн СИМ, сервис представлен в 71 городе (+18% г/г) — операционные результаты

- 27 августа 2025, 10:07

- |

Ключевые достижения периода:

- Рост аудитории: количество зарегистрированных аккаунтов увеличилось на 26% год к году и достигло 30,5 млн, число СИМ, подключенных к сервису — 240 тыс. (+19%).

- Расширение географии: сервис представлен уже в 71 городе России, СНГ и Латинской Америки (+18% к прошлому году).

- Успехи в Латинской Америке: выручка в регионе выросла почти втрое, а количество поездок увеличилось на 169%. При этом выручка на одну поездку здесь в 1,9х больше, чем средняя по РФ и СНГ.

- Сотрудничество с экосистемами и брендами: подключены партнерства со СберПрайм, билайн и рядом крупных брендов, что позволяет привлекать новую аудиторию и повышать частотность поездок.

- Технологические улучшения: оптимизация перевозки и перезарядки самокатов уже приносит экономию, а технологии центра восстановления СИМ продлевают срок службы флота. Новые продуктовые сервисы и улучшения, в том числе возможность начать поездку через SMS, позволяют наращивать количество поездок и улучшать маржинальность.

( Читать дальше )

Финансовая отчетность по МСФО за 6м2025

- 27 августа 2025, 10:05

- |

• Выручка кикшеринга: 5,4 млрд ₽. Динамика частично объясняется временными факторами: падением за период количества поездок в РФ, связанным в первую очередь с погодными, макроэкономическими факторами, и снижением средней продолжительности поездки. При этом мы фиксируем значительный рост выручки на 175% г/г в странах Латинской Америки.

• EBITDA кикшеринга: 1 млрд ₽. Показатель оказался под давлением высокой себестоимости продаж, в частности расходов на ремонт, ТО, зарядку и перевозку СИМ, рассчитанных в сезоне на большее количество поездок, а также расходов на оплату труда.

• Рентабельность по EBITDA: 19%, временно сократилась на фоне адаптации к внешним вызовам.

• Чистый убыток: 1,9 млрд ₽

📌 Подробнее на нашем сайте в разделе для инвесторов: https://whoosh-bike.ru/ir

Александр Синявский, CFO Whoosh: «Даже в условиях временного сокращения потребительской активности и нестабильной макросреды мы сохранили положительную EBITDA и заложили основу для улучшения маржинальности во II полугодии. На динамику выручки повлияли как внешние факторы (плохие погодные условия в центральной России, регулярные сбои мобильного интернета), так и внутренние.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал