отчеты МСФО

РЭСК! Каких результатов ждать во 2 полугодии после отчетов за первые 6 месяцев 2023г.?

- 05 сентября 2023, 10:12

- |

28 августа вышел отчет МСФО за 6 месяцев 2023 года по компании Рязанская энергетическая сбытовая компания (сокр. РЭСК):

👉Выручка — 6,53 млрд.руб.(+10,1% г/г)

👉Операционные расходы — 5,94 млрд.руб.(+8,6% г/г)

👉Операционная прибыль— 0,56 млрд.руб.(+35,6% г/г)

👉Чистая прибыль — 0,49 млрд.руб. (+28,3% г/г)

Напишу сразу финансовые результаты за 6 месяцев 2023 года по РСБУ:

👉Выручка — 6,94 млрд.руб.(+9,8% г/г)

👉Себестоимость — 5,98 млрд.руб.(+6,8% г/г)

👉Валовая прибыль — 0,96 млрд.руб.(+32,4% г/г)

👉Прибыль от продаж— 0,58 млрд.руб.(+26,5% г/г)

👉Чистая прибыль — 0,5 млрд.руб. (+27,1% г/г)

Все финансовые показатели в 1 полугодии выросли и по МСФО и по РСБУ, но меня больше интересует чистая прибыль по РСБУ, так как именно из нее выплачиваются дивиденды, прибыль выросла на +27,1% — отличный результат, а главная причина — рост размера сбытовых надбавок!

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Считаем FCF Магнита за 2 полугодие 2022 и LTM

- 05 сентября 2023, 10:02

- |

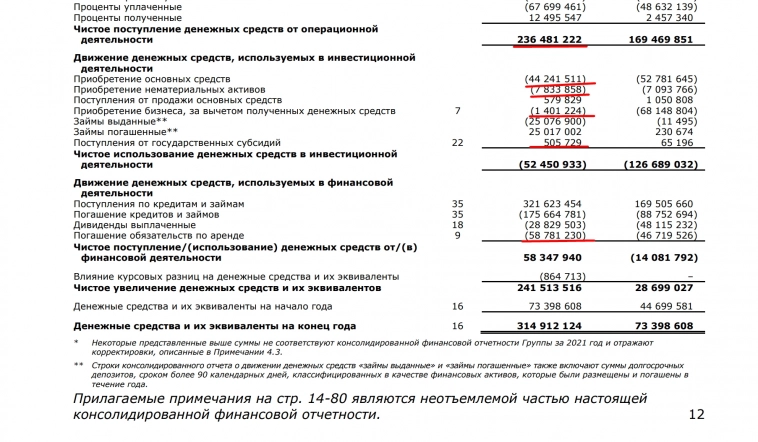

Берем отчет 2022 и считаем

Сложив все подчеркнутое получаем FCF 2022 = 124,8 млрд руб. С табличкой совпадает

Ну честно говоря влияние курсов тоже можно вычесть, так как это реальное уменьшение денег, ну да бог с ним.

( Читать дальше )

Мечел раскрыл карты. Слабая рука. Блеф?

- 05 сентября 2023, 06:36

- |

🟣 Чистый долг на конец 2022 ожидал 230 млрд, по факту 241 млрд, а на текущий момент 257 млрд. Нет, Мечел не наращивает обратно долги, он их гасит. Однако 135 млрд номинированы в долларах, евро и юанях. Эта огромная валютная задолженность провоцирует переоценку с ослаблением рубля. Без погони за курсом, долги бы составили 237 млрд.

🟣 Netdebt/Ebitda действительно опускалась до 2. На данный момент Netdebt/Ebitda составляет 3,4 из-за снижения Ebitda с 79,1 млрд до 40 млрд рублей и роста долговой нагрузки.Замечу, что компания зарабатывает по курсу, растянутому во времени, а баланс фиксирует по курсу на дату отчета. Падение рубля в 20-х числах июня переоценило долги, но не дало возможности заработать. На самом деле, с показателем покрытия процентов грязной прибылью 2.8, рука не поднимается написать о высокой долговой нагрузке. Повышенная. Повышение процентной ставки не добавит очков, но и не станет для компании большой проблемой.

( Читать дальше )

Мосгорломбард отчет за 1 полугодие 2023по МСФО

- 04 сентября 2023, 18:47

- |

Наш старый знакомый Мосгорломбард вероятно готовится к IPO, а пока выкатил отчет за 1 полугодие 2023по МСФО 💜

Бизнес переходит из фазы 📈 роста (от 17 розничных объектов в 2020 до 109 в 2022) в фазу повышении эффективности.

Это позволило показать чистую прибыль 46 млн ₽ против убытка 7.8 млн ₽ годом ранее.

EBIТDA выросла на 69% год-к-году до 287 млн ₽

А валовая прибыль выросла на 9,6% год-к-году до 239 млн ₽

Рост показан несмотря на небольшое снижение выручки на -2,3% год-к-году до 632 млн ₽ вызванное закручивание гаек со стороны регулятора: в 1 полугодии 2023г. полная стоимость кредита составляла около 123% годовых, что в несколько раз ниже уровня 2022 года.

Операционно показали рост год-к-году на 💪 110% по количеству договоров займов до 31941шт, а всего за полугодие выдали 107 946 займов. Хотя количество клиентов выросло только на 10% до 16 766 человек.

Ребята хотят обозначить сферу своей деятельности как «высокотехнологичная ресейл-платформа».

🗣 Вот как об этом говорит менеджмент: «Сегодня мы расширяем ломбардное направление, наращивая перечень товарных категорий, с которыми работаем в сети офлайн-отделений, а в перспективе начнем их прием и реализацию на собственной высокотехнологичной ресейл-платформе.

( Читать дальше )

⚓️ НМТП или ДВМП?

- 04 сентября 2023, 13:52

- |

🧮 Крупнейшие российские порты НМТП и ДВМП представили свои финансовые результаты по МСФО за 6 мес. 2023 года, а значит самое время подвести промежуточные итоги.

📈 ДВМП с января по июнь увеличил выручку на +8,7% (г/г) до 91,7 млрд руб., в то время как НМТП не стал раскрывать прошлогодние результаты и только лишь указал фактическое значение выручки за текущий год, которая составила 34,6 млрд руб.

Вплоть до 2018 года новороссийцы опережали своего дальневосточного конкурента по выручке, однако затем ДВМП стал активно масштабировать бизнес и превратился в одну из крупнейших отечественных логистических компаний. Все последние годы ДВМП наращивает транспортные активы и расширяет портовую инфраструктуру во Владивостоке, а у НМТП за это время вспоминается лишь продажа банку ВТБ зернового терминала, который генерировал для компании неплохой доход. Амбициозная стратегия развития ДВМП позволила компании кратно вырасти.

📊 Рентабельность по EBITDA у ДВМП в отчётном периоде сократилась до 39,3%, из-за роста административных расходов, в то время как у НМТП этот показатель составил внушительные 70,8%.

( Читать дальше )

Tencent рассчитывает на возобновление роста в сегменте видеоигр в 3 квартале

- 04 сентября 2023, 13:09

- |

Tencent Holdings (HKEX: 0700) опубликовала отчёт за 2 квартал 2023 г. (2Q23) 16 августа после закрытия рынка. Выручка прибавила 11,3% и составила 149 млрд юаней ($20,6 млрд). Чистая прибыль выросла на 41% до 26,2 млрд юаней. Скорректированная прибыль в расчёте на 1 акцию (non-IFRS EPS) составила 2,7 юаня ($0,37) против 1,9 юаня ($0,29) во 2Q22. Согласно Refinitiv, аналитики в среднем ожидали выручку 151,73 млрд юаней и прибыль 33,42 млрд юаней.

Скорректированная (Adjusted) EBITDA выросла на 27% до 56,8 млрд юаней ($7,85 млрд). Свободный денежный поток (FCF) вырос на 34% до 29,9 млрд юаней. Денежные средства и эквиваленты плюс к/с фин. вложения на конец квартала составили 316 млрд юаней. Чистый долг 33,5 млрд юаней. Соотношение «чистый долг / LTM EBITDA» менее 1.

За 1 полугодие 2023 г. (1H23) выручка выросла на 11% до 299 млрд юаней. Adjusted EBITDA достигла 114,7 млрд юаней, что на 26% выше, чем годом ранее. Скорректированная чистая прибыль выросла на 31% до 70 млрд юаней.

Структура выручки.

( Читать дальше )

Акции Самолета могут стоить 6000 рублей - Солид

- 04 сентября 2023, 12:19

- |

Отметим также, что менеджмент указывает на улучшение динамики продаж в июле-августе в связи с девальвацией рубля. Самолет продолжает показывать лучшие темпы роста в секторе, при этом заметно улучшилась маржинальность бизнеса. Менеджмент предпочитает использовать высвобождающийся кэш для сделок поглощения, а также для обратного выкупа акций, который, правда, мы пока не увидели.

Тем не менее, по нашим прогнозам, Самолет имеет все шансы достичь уровня EBITDA в 90 млрд. рублей с учетом сделки по приобретению МИЦ. Таким образом, форвардный мультипликатор EV/EBITDA 2023 составляет всего 3,4х. Мы считаем, что Самолет при таких показателях может стоить ближе к 6000 рублей. Поэтому даже несмотря на повышение ключевой ставки, которое пока не оказывает влияние на Самолет из-за высокой доли льготных ипотек, мы сохраняем позитивный взгляд на акции компании.Донецкий Дмитрий

( Читать дальше )

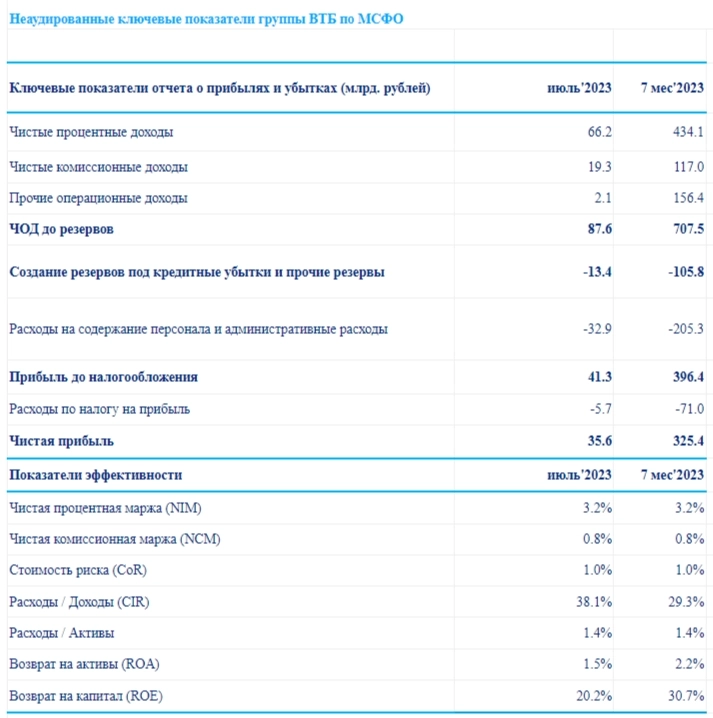

ВТБ отчитался за июль и 7м 2023г., банк продолжает генерировать прибыль, но повышение ключевой ставки может сократить доходы

- 04 сентября 2023, 07:19

- |

🏦 Банк ВТБ опубликовал обобщённые консолидированные финансовые результаты по МСФО за июль 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). ВТБ продолжает бить рекорды по чистой прибыли и стремиться к долгожданным 400 млрд за год, данный рубеж банк, вполне, сможет перешагнуть, тут сомнений не должно оставаться (за 7 месяцев 2023 года было заработано — 325,4 млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4 млрд, в августе данный рекорд уже будет побит за 8 месяцев). На чём держится сей феноменальный результат: на процентных доходах (спрос на ипотеку и потребительские кредиты возрос, это даже отметил ЦБ и поднял ставку до 12%), валютной переоценке (ослабление рубля сыграло немаловажную роль с начала 2023 года) и приобретению РНКБ (данный эффект повлиял на I квартал, поэтому в мае чистая прибыль банка просела почти в 2 раза). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

PetroChina — Прибыль 6 мес 2023г: 94,579 млрд юаней (+5% г/г) = $13,038 млрд. Дивы 6 мес 2023г: 0,21 юаня. Отсечка 13 сентября 2023г

- 03 сентября 2023, 21:44

- |

Китайская Национальная Нефтегазовая Корпорация

As at 31 July 2023:

A Shares: 161,922,077,818 = Rmb 1,240.32 трлн

H Shares: 21,098,900,000 = Rmb 110,558 млрд

www.petrochina.com.cn/ptr/gsgg/202308/6414354fafb842c192d0d552a630831e/files/4333ebf2622042d7b1d5fe8365411f26.pdf

Капитализация на 01.09.2023г: Rmb 1,350.88 трлн = $186,044 млрд

Общий долг на 31.12.2019г: Rmb 1,288.61 трлн

Общий долг на 31.12.2020г: Rmb 1,121.51 трлн

Общий долг на 31.12.2021г: Rmb 1,093.39 трлн

Общий долг на 31.12.2022г: Rmb 1,135.91 трлн

Общий долг на 30.062023г: Rmb 1,131.23 трлн

Выручка 2019г: Rmb 2,516.81 трлн

Выручка 6 мес 2020г: Rmb 929,045 млрд

Выручка 2020г: Rmb 1,933.84 трлн

Выручка 6 мес 2021г: Rmb 1,196.58 трлн

Выручка 2021г: Rmb 2,614.35 трлн

Выручка 1 кв 2022г: Rmb 779,368 млрд

Выручка 6 мес 2022г: Rmb 1,614.62 трлн

Выручка 9 мес 2022г: Rmb 2,455.40 трлн

Выручка 2022г: Rm 3,239.17 трлн

Выручка 1 кв 2023г: Rmb 739,471 млрд

Выручка 6 мес 2023г: Rmb 1,479.87 трлн

Прибыль 6 мес 2018г: Rmb 38,617 млрд

Прибыль 2018г: Rmb 73,98 млрд

( Читать дальше )

Brown-Forman (алкоголь) — Прибыль 1 кв 2024 ф/г, зав. 31.07.2023г: 231 млн (-7% г/г). Дивы кв $0,2055. Отсечка 5 сентября 2023г

- 03 сентября 2023, 20:12

- |

Indicate the number of shares outstanding of each of the issuer’s classes of common stock, as of the latest practicable date: August 25, 2023:

Class A Common Stock (voting) 169,254,084 = $11,538 млрд

Class B Common Stock (nonvoting) 310,135,517 = $20,699 млрд

www.sec.gov/ix?doc=/Archives/edgar/data/0000014693/000001469323000153/bfb-20230731.htm

Капитализация на 01.09.2023г: $32,237 млрд

Общий долг FY- 30.04.2020г: $3,791 млрд

Общий долг FY- 30.04.2021г: $3,866 млрд

Общий долг FY- 30.04.2022г: $3,636 млрд

Общий долг FY- 30.04.2023г: $4,509 млрд

Общий долг 1 кв – 31.07.2023г: $4,748 млрд

Выручка FY – 30.04.2020г: $4,306 млрд

Выручка 1 кв – 31.07.20220г: $987 млн

Выручка FY – 30.04.2021г: $4,526 млрд

Выручка 1 кв – 31.07.2021г: $1,183 млрд

Выручка FY – 30.04.2022г: $5,081 млрд

Выручка 1 кв – 31.07.2022г: $1,288 млрд

Выручка 6 мес – 31.10.2022г: $2,101 млрд

Выручка 9 мес – 31.01.2023г: $3,182 млрд

Выручка FY – 30.04.2023г: $5,372 млрд

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал