отчеты МСФО

📌 Русагро - результаты хорошие, но дивидендов не будет

- 06 марта 2024, 13:12

- |

В понедельник сельскохозяйственная компания Русагро опубликовала финансовую отчетность за 2023 год. Результаты оказались позитивными, однако ряд заявлений менеджмента расстроил акционеров компании.

💰 Финансовые результаты. Выручка сельскохозяйственной компании выросла на 15,4% до 277,33 млрд. руб., в том числе, благодаря синергетическому эффекту от приобретения Группы НМЖК. Чистая прибыль Русагро увеличилась на 617,7% до 48,71 млрд. руб. за счет роста выручки, переоценки биологических активов и сельскохозяйственной продукции, а также увеличения прочих доходов из-за положительных курсовых разниц.

Если посмотреть на динамику выручки и прибыли, представленные на гистограмме, можно заметить, что выручка постоянно растет, тогда как чистая прибыль не повторяет этот тренд, демонстрируя повышенную волатильность. В данном случае важную роль играет ряд факторов: изменение себестоимости продаж, постоянные переоценки биологических активов и пересчет курсовых разниц.

📣 Заявления менеджмента. Помимо представленных финансовых результатов на звонке с инвесторами менеджмент сделал ряд заявлений.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Банк Санкт-Петербург — перестал быть инвестиционной идеей?

- 06 марта 2024, 12:57

- |

Банк Санкт-Петербург — перестал быть инвестиционной идеей?

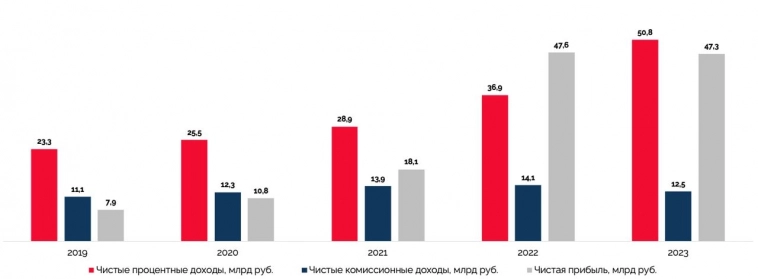

Рекордные прибыли банков за 2023 год привлекают внимание инвесторов. Но будет ли повторение результатов? И можно ли заработать на акциях БСП?

📈 Динамика за IV квартал

🔴Процентные доходы выросли на 48%.

🔴Процентные расходы увеличились на 88%.

🔴Чистые процентные доходы показали рост на 31%.

🔴Комиссионные доходы прибавили всего 4%.

🔴Операционная прибыль выросла на 23%.

🔴Чистая прибыль выросла на 29% — до 11 млрд руб.

❗️ Сейчас банк стоит 2,9х P/E и 0,8х P/Bv — самый дешевый игрок в секторе.

С точки зрения эффективности — отдача на капитал превышает 30%, а чистая процентная маржа — 4,9%.

🟡 Прикинем дивиденды

При выплате 30% от чистой прибыли дивиденд за второе полугодие составит 12,3 рубля. Дивидендная доходность — 4,2%.

При удержании результатов IV квартала 2023 года в текущем году — годовой дивиденд может составить 26 рублей. Но дивдоходность не превысит 9%.

⭐️ Мнение GIF

Текущая оценка выглядит более чем справедливо. Без опции роста payout акции БСП не выглядят как инвестиционная идея.

( Читать дальше )

КИТ Финанс: Fix Price

- 06 марта 2024, 12:27

- |

FixPrice #FIXP

Отчитался о результатах за 4К23 по МСФО.

▫️Выручка +8% до ₽81.7 млрд, в первую очередь благодаря увеличению торговых площадей на 13%.

▫️Показатель сопоставимых продаж LFL снизился на 1%, из-за сокращения трафика на 4%.

▫️EBITDA выросла за год на 1% до ₽12.2 млрд, при этом рентабельность снизилась до 15%.

💰Дивиденды

Дивидендная политика Fix Price предполагает выплату 50% от чистой прибыли по МСФО.

После приостановки выплат в сентябре 2022 г., в январе 2024г. СД одобрил выплату промежуточных дивидендов за 2023–2024 годы в размере ₽9,84.

🖇Редомициляция

В ноябре 2023г. акционеры Fix Price Group на ВОСА приняли решение о редомициляции компании с Кипра в Казахстан. По оценкам руководства компании «переезд» завершится не ранее второй половины 2024 года.

🗣Мнение: мы оцениваем результаты компании нейтрально.

🥚МТС: хорошо, но дороговато

- 06 марта 2024, 11:59

- |

Российский телеком-оператор отчиталсяза 2023 год

МСар = ₽583 млрд

Р/Е = 11 (LTM)

🔹Результаты

— выручка: ₽606 млрд (+13,5%)

— скорректированная OIBDA: ₽234 млрд (+6%)

— чистая прибыль: ₽55 млрд (+67,5%)

— чистый долг: ₽441 млрд

— FCF: ₽45 млрд (+20%)

Абонентская база МТС в РФ на конец года составила 81,1 млн человек.

Прибыль МТС Банка за 2023 год выросла до рекордных ₽12,5 млрд.

🚀Мнение аналитиков МР

Отчет позитивный. Финансовые показатели органически растут по всем направлениям.

Однако при этом мы по-прежнему видим значительную разницу в оценках МТС и его «коллеги» — Ростелекома. На наш взгляд, сейчас инвесторам, желающим вложиться в этот сектор российского рынка, стоит отдать предпочтение «префам» Ростелекома.

👉Почему именно «префы» Ростелекома?

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

➡️МТС: сила синергии

- 06 марта 2024, 11:39

- |

МТС опубликовала финансовые результаты по МСФО за четвертый квартал 2023 года и весь 2023 год.

За четвертый квартал 2023 выручка выросла до 168 млрд рублей (+18% к уровню аналогичного периода 2022 года). OIBDA выросла на 3,9% г/г до 56,7 млрд рублей. Но самый впечатляющий прирост показала чистая прибыль, которая увеличилась в 2 раза до 16,1 млрд рублей!

📈 Но, конечно же более полную картину дадут данные за весь 2023 год. Годовая выручка увеличилась до 606 млрд рублей или на +13,5% к уровню 2022 года. OIBDA составила 234,2 млрд рублей, показав темп прироста в +6,4% г/г. И опять же наиболее сильный результат демонстрирует показатель чистой прибыли – рост на +67,5% до 54,6 млрд рублей.

Важно, что чистая прибыль и свободный денежный поток растут на фоне снижения CAPEX.

👉Отмечу, что свободный денежный поток (без учета банка) вырос на 20,4%, достигнув 44,8 млрд рублей. Как видим, этот темп выше, чем темп роста чистого долга: +14,9% до (441 млрд рублей). Долговая нагрузка – согласно коэффициенту Чистый долг/OIBDA = 1,9х увеличилась незначительно (в 2022 году – 1,7х), она под контролем.

( Читать дальше )

Отчет Аэрофлота, записная книжка #AFLT

- 06 марта 2024, 10:46

- |

выручка +50%

Операционная прибыль с -13,4 до +182 млрд

Основное убийство = -194 млрд чист финансовых расходов

Из них -119 млрд курсовые разницы (vs +113 в прошлом году)

Проценты+лизинг = -74 млрд

Амортизация = 136 млрд руб

Расходы труд +10%

OCF = 177 млрд

Гашение лизинга сжирает FCF = -56,7 млрд в 23 и -87 млрд в 2024

Субсидии23 = 14,6 млрд vs 67,2 млрд в 22

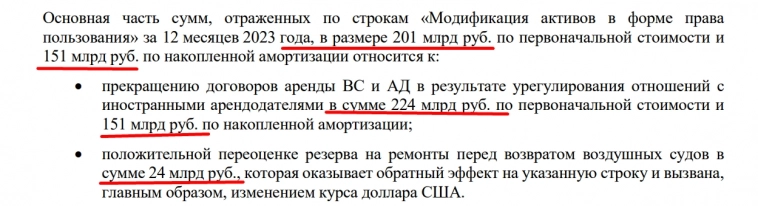

картинка 2

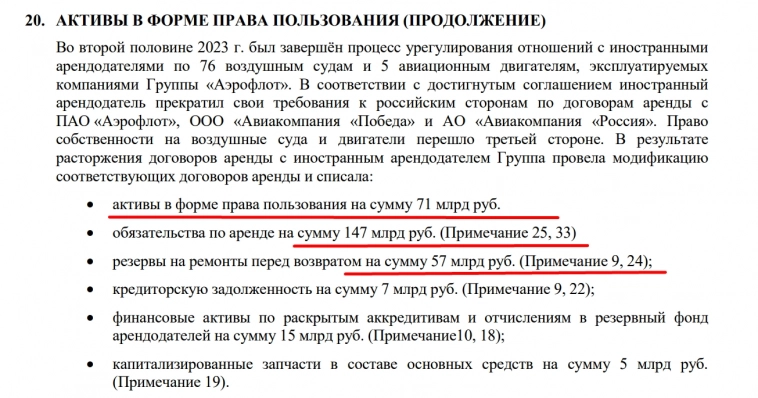

Чистый долг даже ниже чем в 2020-2021 годах (630 млрд, вкл лизинг), но +127 млрд к 2022 году

прочие операционные доходы было 86 стало +195

+112 млрд руб. положительного эффекта от урегулирования по 76 западным самолетам в 2023 году (отражено в опер. Расходах)

всего 349 судов (Ара+Победа+АК Россия)

138 аэрбасов

133 боинга

78 SSJ100

загрузка кресел рекордная = 87.5%

доля рынка = 38,5%, внутр рынок = 45,5%

ближ конкурент S7 = 12,5%, внутр = 16,7%

слово «роялти» из отчета и пресс-релиза исчезло

⚠️⚠️международные рейсы 2023 = 216 млрд выручки (38%) vs 347 млрд внутр рейсы

в 2021 было: международ = 146 млрд (37%) vs 252 внутр

доля лизинга госкомпаниям составила 72% vs 46% годом ранее

МТС: Финансовые результаты (4К23 МСФО)

- 06 марта 2024, 10:43

- |

Группа МТС представила свои финансовые результаты за 4К 2023 г., которые оказались неоднозначными. Выручка компании за отчетный период была выше наших прогнозов и оценок рынка, но OIBDA оказалась заметно слабее ожиданий. Сильную динамику показали бизнесы помимо сервисов связи, включая банк и рекламу. Снижение рентабельности OIBDA в компании связывают с инвестициями, ростом расходов на персонал и разовыми эффектами. Финансовое положение оператора осталось крайне устойчивым. По итогам прошедшего года МТС продемонстрировал рост чистой прибыли, денежного потока без учета банка, а также совокупного объема денежных средств на балансе и в виде краткосрочных инвестиций. В мае мы ожидаем рекомендацию по дивидендам за 2023 г. и полагаем, что выплата составит не менее 34 руб. на акцию при условии, что транш будет один. Наша текущая рекомендация для акций МТС — «Покупать» с целевой ценой 354 руб. за бумагу.

Выручка МТС по итогам финального квартала увеличилась на 18% г/г, что является самым высоким показателем в 2023 г.

( Читать дальше )

Опубликованные финрезультаты Аэрофлота за 4 квартал хорошие, акции в 2024 году должны показать хорошую динамику - Атон

- 06 марта 2024, 10:25

- |

Выручка компании в 2023 году выросла в годовом сравнении на 48,1% и достигла 612 млрд рублей в результате увеличения пассажирооборота на 25,4% и значительного роста ставок доходности. С поправкой на разовые доходы показатель EBITDA почти удвоился до 206 млрд рублей, а рентабельность EBITDA составила 33% (против 27,3% годом ранее) благодаря эффективному контролю затрат и высокой занятости кресел, достигшей исторического максимума (87,5%, +3,9 п.п.). С учетом множественных корректировок на разовые прибыли и убытки, в том числе эффекты курсовых разниц и переоценку парка ВС, «Аэрофлот» получил чистую прибыль в размере 10,3 млрд рублей по сравнению с убытком в сумме 41 млрд рублей в предыдущем году. Результаты 4-го квартала 2023 также впечатляют: выручка увеличилась в годовом сравнении на 73% и достигла 171 млрд рублей, а чистая прибыль составила 8,3 млрд рублей по сравнению с убытком в 40 млрд рублей за предыдущий год.

( Читать дальше )

💰 Мосбиржа: рекордные дивиденды

- 06 марта 2024, 09:49

- |

Когда в конце февраля мы с вами анализировали финансовые результаты Мосбиржи за 2023 год, то с точки зрения распределения дивидендов закладывали тогда два сценария:

🔸 Базовый консервативный сценарий, предполагающий выплату акционерам 50% от чистой прибыли по МСФО, что является допустимым минимумом по действующей див.политике (13,3 руб. на акцию).

🔸 Оптимистичный вариант развития событий, предполагающий возврат к выплатам в размере более 80% от чистой прибыли по МСФО (>21,3 руб. на бумагу), если вдруг компания решила бы вспомнить предыдущие золотые для акционеров годы и очень сильно порадовать их.

⚖️ В результате правда оказалась где-то посередине, и на вчерашнем заседании Совет директоров Мосбиржи рекомендовал направить на дивидендные выплаты за 2023 год в общей сложности 39,5 млрд рублей, что составляет 65% от чистой прибыли по МСФО или 17,35 руб. в пересчёте на одну бумагу. Если на ГОСА (25 апреля) эта рекомендация будет благополучно одобрена, то эти выплаты станут рекордными в истории компании, а ДД за 2023 год составит примерно 8,4%, что на фоне роста рыночной капитализации в 2,5 раза (за последние полтора года) очень даже неплохой результат!

( Читать дальше )

Банк Санкт-Петербург заработал 47.3 млрд рублей по итогам 2023 года по МСФО - компания

- 06 марта 2024, 09:33

- |

Банк «Санкт-Петербург» представил итоги работы за 2023 год в соответствии с международными стандартами финансовой отчетности (МСФО). Согласно консолидированной отчетности по МСФО, банк продемонстрировал следующие ключевые показатели:

- Чистый процентный доход: 50.8 млрд рублей.

- Чистый комиссионный доход: 12.5 млрд рублей.

- Чистый торговый доход: 10.3 млрд рублей.

- Выручка: 74.6 млрд рублей.

- Операционные расходы: 23.6 млрд рублей.

Банк достиг результатов, аналогичных 2022 году, с чистой прибылью в размере 47.3 млрд рублей и рентабельностью капитала 29.7%.

Кредитный портфель банка продолжает расти, достигнув 686.3 млрд рублей к 1 января 2024 года. Проблемная задолженность сократилась до 5.2%, а резерв под обесценение кредитов составил 5.0%.

Собственный капитал банка, рассчитанный по методике ЦБ РФ (Базель III), увеличился до 171.2 млрд рублей к началу 2024 года, обеспечивая норматив достаточности основного капитала на уровне 18.6%.

Источник: www.bspb.ru/news/2024/240306

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал