отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Сбербанк в ноябре получил чистую прибыль по рсбу в 115,4 млрд руб. против 124,7 млрд руб. годом ранее

- 11 декабря 2023, 10:00

- |

Чистый процентный доход за 11 месяцев 2023 вырос на 37,8% и превысил 2,1 трлн рублей. Чистый комиссионный доход за этот период увеличился на 16,2%, до 635,6 млрд рублей. — в основном за счет роста объемов эквайринга и доходов от расчетно-кассового обслуживания.

Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, за январь — ноябрь 2023 составили 582,6 млрд рублей. «В ноябре в связи с прогнозируемым замедлением выдач ипотечных кредитов банк проактивно доначислил 43 млрд рублей. резервов по кредитам на финансирование жилищного строительства», — указано в отчете. Отношение расходов к доходам составило за 11 месяцев 2023 года 24,1%.

Корпоративный кредитный портфель составил 23 трлн рублей. и увеличился на 0,7% в ноябре (+1,2% без учета валютной переоценки), или на 22,8% с начала года (+17,3% без учета валютной переоценки). За месяц корпоративным клиентам было выдано свыше 1,5 трлн рублей кредитов.

Средства физических лиц составили 21,4 трлн рублей, увеличившись на 0,5% за ноябрь (+0,8% без учета валютной переоценки), или на 16,8% с начала года (+14,3% без учета валютной переоценки).

( Читать дальше )

- комментировать

- 244

- Комментарии ( 2 )

Отчет ИнтерРАО за 3 квартал показал улучшение результатов, но целевая цена по акциям снижена.

- 08 декабря 2023, 19:09

- |

Компания Интер РАО 01.12.2023г. опубликовала некоторые цифры из отчет МСФО за 9 месяцев 2023г., очень жаль что нет полного отчета, потому что компания невероятно большая, много разных направлений и просчитать, да и просто понять за счет чего получены результаты — задача со «звездочкой», а если накинуть сюда отсутствие публикаций по производственным результатам (про цены реализации я вообще молчу), то времени на анализ этой компании тратится много, а результатом все равно не доволен, потому что много предположений!

👉Выручка — 969,2 млрд.руб. (+7,3% г/г)

👉Операционные расходы — 879,0 млрд.руб. (+8,5% г/г)

👉Операционная прибыль — 95,7 млрд. руб. (-7,3% г/г)

👉EBITDA — 127,3 млрд.руб. (-4,5% г/г)

👉Чистая прибыль — 97,2 млрд.руб. (-5,0% г/г)

👉Капитальные расходы — 35,5 млрд.руб. (+16,4% г/г)

За Q3 2023г. результаты следующие:

👉Выручка — 311,8 млрд.руб. (+10,8% г/г)

👉Операционные расходы — 283,4 млрд.руб. (+10,9% г/г)

( Читать дальше )

Обзор отчета МСФО за Q3 2023г. Россети Московский регион! Неплохо, но все решит Q4!

- 06 декабря 2023, 22:43

- |

Компания Россети Московский регион опубликовала отчет МСФО за 3 квартал 2023г.:

👉Выручка — 52,8 млрд.руб. (+13,6% г/г)

👉Производственные расходы (до обесценения) — 43,2 млрд.руб. (+4,0% г/г)

👉Операционная прибыль — 10,4 млрд. руб. (-1,3 млрд.руб. в Q32022г.)

👉Скорректированная* операционная прибыль — 10,8 млрд. руб. (-39,1% г/г)

👉EBITDA — 16,4 млрд.руб. (+23,7% г/г)

👉Чистая прибыль — 7,9 млрд.руб. (-1,9 млрд.руб. в Q32022г.)

👉Скорректированная* чистая прибыль — 8,6 млрд.руб. (-32,0% г/г)

*Скорректированная операционная прибыль и чистая прибыль — без оценочных обязательств, обесценения основных средств и резервов под ожидаемые кредитные убытки.

За 9 месяцев 2023г. картина следующая:

👉Выручка — 163,7 млрд.руб. (+14,7% г/г)

👉Производственные расходы (до обесценения) — 138,9 млрд.руб. (+14,3% г/г)

👉Операционная прибыль — 30,5 млрд. руб. (+70,2% г/г)

👉Скорректированная* операционная прибыль — 35,1 млрд. руб. (-0,6% г/г)

( Читать дальше )

МСФО за Q3 2023г. РусГидро! Одни рекорды - но со знаком "-"!

- 04 декабря 2023, 18:23

- |

Компания РусГидро опубликовала отчет МСФО за 3 квартал 2023г.:

👉Выручка (без учета субсидий) — 107,2 млрд.руб.(+21,9% г/г)

👉Операционные расходы (без учета обесценения) — 102,8 млрд.руб.(+12,4% г/г)

👉Операционная прибыль — 15,9 млрд.руб.(+184,6% г/г)

👉EBITDA — 26,8 млрд.руб.(+79,7% г/г)

👉Капитальные расходы — 34,4 млрд.руб. (+65,2% г/г)

👉Чистая прибыль — 9,1 млрд.руб. (+371,9% г/г)

👉Скорректированная чистая прибыль — 10,1 млрд.руб. (+159,2% г/г)

Обзор производственных показателей за Q3 2023г. — здесь!

Обзор отчета РСБУ за Q3 2023г. — здесь!

За 9 месяцев 2023г. картина по МСФО следующая:

👉Выручка (без учета субсидий) — 367,9 млрд.руб.(+21,6% г/г)

👉Операционные расходы (без учета обесценения) — 331,8 млрд.руб.(+15,6% г/г)

👉Операционная прибыль — 72,2 млрд.руб.(+55,4% г/г)

👉EBITDA — 105,2 млрд.руб.(+38,4% г/г)

( Читать дальше )

Интер РАО отчиталась по МСФО за 9 месяцев

- 04 декабря 2023, 10:13

- |

Компания представила сдержанные результаты за период, при этом квартальной базы для сравнения за 2022 год нет. Акции на отчёт в моменте снижались на 0,7% до 4,12 руб.

Ключевые результаты за 9 месяцев:

• Выручка: 969,2 млрд руб., +7,3% г/г

• EBITDA: 127,3 млрд руб., -4,5% г/г

• Чистая прибыль: 97,2 млрд руб., -5% г/г

Выручка увеличилась преимущественно из-за роста энергопотребления в стране и неплохой ценовой конъюнктуры на рынке «сутки вперёд». Также компания смогла переориентировать экспорт на восток.

При этом EBITDA снизилась как раз за счёт сегмента «трейдинг» (экспортно-импортные поставки). Как следствие, сократилась и прибыль.

Учитывая большой объёмденежных средств на балансе, которые пока не используются, Интер РАО могла бы заработать до конца года за счёт высокой ключевой ставки, но дивдоходность это не увеличит (оцениваем на уровне 8%), так как payout всего 25% чистой прибыли.

💡Интер РАО может быть интересной для инвестиций, если увеличит payout или реализует накопленные средства на сделки M&A. Пока таких предпосылок нет. #IRAO

( Читать дальше )

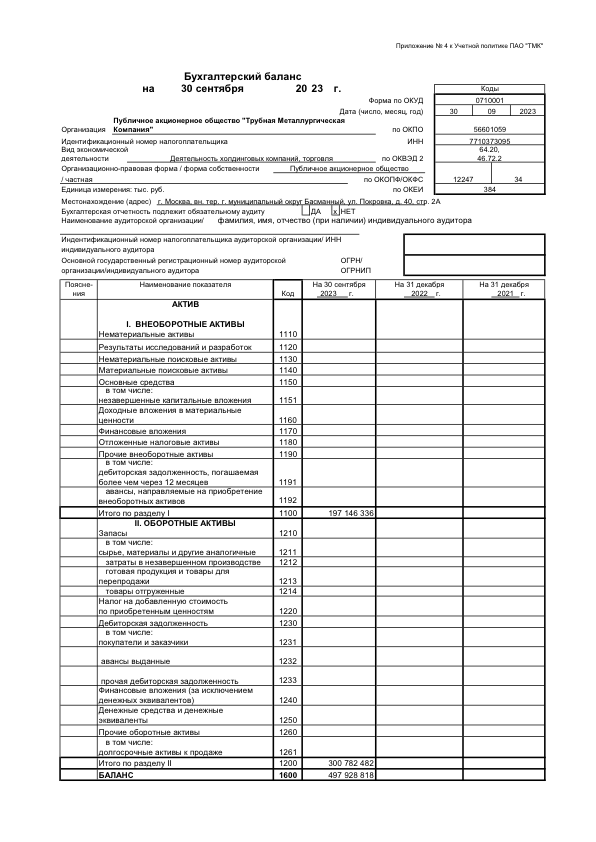

Прекрасный пример финансовой отчетности нового образца

- 01 декабря 2023, 09:50

- |

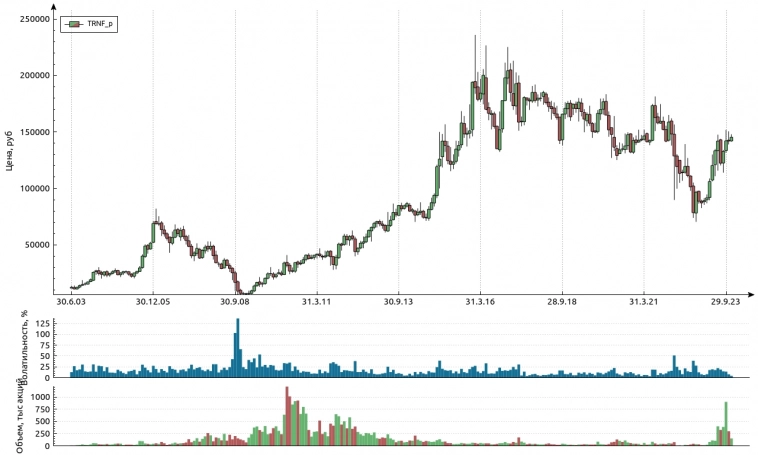

Транснефть: отчетность за 3 квартал по МСФО или дивидендный маятник качнулся вниз

- 30 ноября 2023, 16:26

- |

Котировки оптимизмом перестали дышать и это вполне обосновано, ранее разбирал отчет по РСБУ за 3-й квартал тут: Транснефть: отчетность за 9 месяцев по РСБУ радует акционеров, но есть один нюанс

Судя по объемам богатые физики уже успели раскачать бумагу, осталось дело за бедными. «Идеи под сплит» мы не публикуем, это спекуляции, хотя вероятно на этом можно заработать — но предсказать с калькулятором навряд ли можно желания толпы (очень быстро идет смена настроения от «налетай-подешевело» до «спасайся кто может»)

Вернемся к отчетности.

На первый взгляд все выглядит неплохо, стабильная прибыль, которая превышает предыдущие периоды (хотя и нормализовалась)

( Читать дальше )

Обзор РСБУ за Q3 2023г. Россети Московский регион! Почему я вновь купил их акции?

- 30 ноября 2023, 16:15

- |

Компания Россети Московский регион опубликовала отчет РСБУ за 3 квартал 2023г. (отчет МСФО я так и не дождался — врятли появится):

👉 Bыручка — 52,4 млрд.руб. (+14,2% г/г)

👉 Себестоимость — 43,7 млрд.руб. (+9,7% г/г)

👉 Прибыль от продаж — 8,7 млрд.руб. (+44,3% г/г)

👉 Чистая прибыль — 7,9 млрд.руб. (+660,0% г/г)

С начала 2023г. картина следующая (за 9 мес.2023г.):

👉 Bыручка — 162,7 млрд.руб. (+12,9% г/г)

👉 Себестоимость — 135,5 млрд.руб. (+12,9% г/г)

👉 Прибыль от продаж — 27,2 млрд.руб. (+44,7% г/г)

👉 Чистый долг на 30.09.2023г. — 43,2 млрд.руб. (-25,3% г/г)

👉 Чистая прибыль — 20,7 млрд.руб. (+85,7% г/г)

Отличный отчет за Q3 2023г., все таки рост чистой прибыли +660,0% до 7,9 млрд.руб. это очень много — рекордный результат в третьих кварталах!

Итак, начнем с анализа выручки:

( Читать дальше )

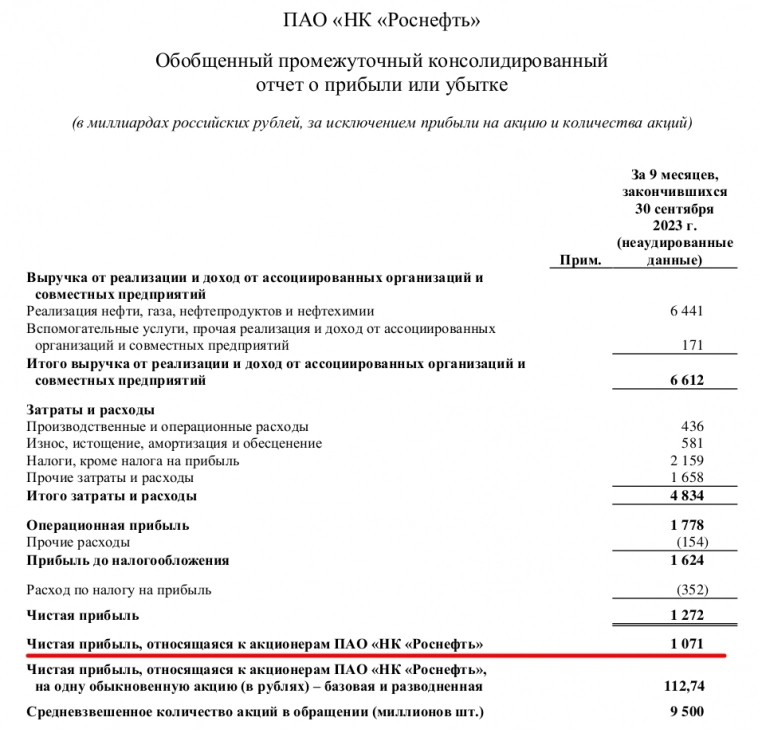

Роснефть: отчетность за 3-й квартал впечатляет - впереди рекордный дивиденд!

- 30 ноября 2023, 09:43

- |

Роснефть оправдывает доверие инвесторов и выкладывает лучший квартальный отчет в истории, заработали 1,07 трлн рублей чистой прибыли за 9 месяцев!

Как всегда начинаем с операционных данных. Добыча нефти все еще на полке (сказывается ограничение ОПЕК+ и сложности с транспортной инфраструктурой). Ждем ввода Восток ойл, чтобы «расшить» узкое горлышко.

( Читать дальше )

Башнефть отчитался за 3 квартал по МСФО: дивидендов хватит на мёд

- 29 ноября 2023, 23:00

- |

Неделю назад пост: Башнефть достигла цели мозговика за полтора месяца или +22% уже в кармане, но что будет дальше?

Отчет лучше ожиданий (но в целом в рамках моего оптимистичного прогноза)

Квартальная прибыль сопоставима с полугодовой, третий квартал ЛУЧШИЙ в истории для российских нефтяников — гипотеза подтвердилась.

В прибыли нет переоценок, все заработано честным трудном (демпфер, девальвация, немого выросшие цены на нефть в $)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал