операционные результаты

Россети Центр и Приволжья. Отчет МСФО. Новый ИПР. Большое сравнение с МОЭСК и Центром

- 11 декабря 2025, 11:34

- |

Компания Россети Центр и Приволжья (сокр. ЦиП) опубликовала финансовый отчет за Q3 2025г. по МСФО:

По старой схеме друзья, я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у ЦиП очень похожи, а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными.

Я постараюсь все сетевые компании прогнать по показателям, как я сделал с МОЭСК и Центре, чтобы сравнить компании и может быть мы выявим что-то интересное.

Напоминаю, что красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки-прочие доходы+прочие расходы.

Мой расчет EBITDA отличается от расчета самих компаний, я не понимаю почему они процентные доходы например не отнимают и грубо говоря, мой расчет скорректированной EBITDA — это операционный денежный поток, но я забыл скорректировать его на прочие доходы расходы:

Вот эти прочие доходы (в других сетях показывают и статьи расходов) в разные периоды признаются хаотично и прогнозировать их нереально, поэтому я в предыдущих статьях изменил расчет скор EBITDA!!

( Читать дальше )

- комментировать

- 5.7К | ★4

- Комментарии ( 20 )

КЛВЗ Кристалл рассчитывает увеличить выручку на 5% в 2026 году

- 10 декабря 2025, 15:28

- |

Выпуск нового коктейля позволит КЛВЗ увеличить загрузку новой баночной линии розлива, которая рассчитана на производство до 2 млн дал напитков в год.

«Мы рассчитываем уже в 2026 году поставить на внешние рынки не менее 1 млн банок нового продукта», — сказал председатель совета директоров ПАО «АГК», конечный бенефициар ООО «КЛВЗ Кристалл» Павел Победкин.

finam.ru/publications/item/klvz-kristall-rasschityvaet-uvelichit-vyruchku-na-5-20251210-1513/

Мы ожидаем, что по итогам 2025 г. Сбербанк заработает порядка 1,7 трлн руб., дивиденды составят около 37,7 ₽ (ДД — 12%) — Ренессанс Капитал

- 10 декабря 2025, 15:24

- |

Сбербанк опубликовал сокращенные результаты за 11М25 по РПБУ. Кредитный портфель в ноябре вырос на 1,0% м/м с поправкой на валютную переоценку (+9,5% с начала года). Наблюдаемые на протяжении последних месяцев высокие темпы роста корпоративного портфеля замедлились до 0,7% м/м. В рознице рост кредитного портфеля остался стабильным на уровне 1,4% м/м в основном за счет роста ипотеки (+2,0% м/м) и автокредитов (+4,5% м/м), в то время как портфель потребительских кредитов снизился на 1,1% м/м. Доля просроченной задолженности за прошедший месяц не изменилась и осталась на уровне 2,6%. Средства корпоративных клиентов выросли на 1,7% м/м с поправкой на валютную переоценку, розничных – на 1,5% м/м. Чистая процентная маржа в ноябре, по нашим грубым оценкам, осталась на уровне 5,6%, чистые процентные доходы практически не изменились по сравнению с предыдущим месяцем.

( Читать дальше )

Мгкл: новые опер.результаты и облигации

- 09 декабря 2025, 18:58

- |

🔹Выручка превысила прошлогодний показатель в 3,6 раза, показав рост до 27 млрд ₽. Таким образом за неполный 2025 год выручка уже втрое превысила показатель полного 2024 года.

💪 Совокупные активы группы (товары в ресейле плюс залоговые займы) показали рост на 10%, до 1,7 млрд ₽.

📊 Общее количество розничных клиентов $MGKL достигло 234 тысячи человек. Рост год к году по числу клиентов составил +13%.

➡️ Доля товаров, хранящихся в портфеле более квартала, в январе-ноябре 2025 года составила 11%.

🗣 Генеральный директор ПАО «МГКЛ» Алексей Лазутин подсвечивает дальнейшую траекторию роста бизнеса: «Мы показываем текущую динамику операционных показателей благодаря постоянному тестированию различных гипотез в сегментах ломбардного рынка и ресейла и внедрению на основании этого тестирования эффективных услуг и продуктов, что позволяет системно расширять клиентскую базу».

📃 Сейчас Компанией готовится к размещению новый выпуск облигаций. Известны предварительные параметры размещения:

( Читать дальше )

Прогнозный размер дивиденда Сбербанка за 2025 год составляет 37,2 рубля на акцию (потенциальная доходность — 12,2%) — Газпромбанк Инвестиции

- 09 декабря 2025, 17:30

- |

Сбербанк представил сокращенные результаты по РСБУ за ноябрь и 11 месяцев 2025 года. Чистая прибыль банка за январь — ноябрь превысила показатель всего 2024 года.

Клиенты

Количество розничных клиентов выросло на 0,6 млн с начала года, до 110,5 млн человек. Число активных корпоративных клиентов составило 3,5 млн компаний, увеличившись за 11 месяцев на 5,1%.

Кредитный портфель

— Розничный кредитный портфель вырос на 1,4% в ноябре и на 6,5% с начала года без учета секьюритизации по жилищным кредитам и цессии по автокредитам, до 18,6 трлн рублей. Портфель жилищных кредитов без учета секьюритизации за месяц вырос на 2,1% и на 12,1% с начала года, составив 12,1 трлн рублей. Портфель потребительских кредитов снизился на 1,1% в ноябре и на 13,5% с начала года, до 3,3 трлн рублей, на фоне высоких процентных ставок. Портфель кредитных карт увеличился за месяц на 0,3% и с начала года на 8,9%, достигнув 2,5 трлн рублей. Корпоративный кредитный портфель вырос на 0,7% в ноябре и на 11,6% с начала года без учета валютной переоценки, до 30,2 трлн рублей.

( Читать дальше )

Выручка JetLend в ноябре 2025 года составила ₽37,2 млн (-13,9% м/м). Объем выдач ₽469 млн (-22% м/м). Объем выборок ₽5,6 млрд (-22,3% м/м)

- 08 декабря 2025, 23:19

- |

1. Выручка в ноябре 2025 — 37,2 млн. руб. (снижение по отношению к показателю октября 2025 на 13,9%)

Прогноз по выручке на декабрь 2025 года: 44,2 млн. руб. в декабре 2025г.

2. Объем выборок в ноябре 2025 — 5 547 млн. руб. (снижение по отношению к показателю октября 2025 на 22,3%)

3. Объем выдач в ноябре 2025 — 469 млн. руб. (снижение по отношению к показателю октября 2025 на 22%)

Прогноз по объему выдач на декабрь 2025 года: 609 млн. руб. в декабре 2025г.

Презентация: jetlend.ru/doc-view/otchet-pered-aktsionerami-4

smart-lab.ru/blog/1240202.php

Россети Центр. Отчет МСФО. Впервые вижу снижение прогноза по дивидендам!

- 08 декабря 2025, 17:27

- |

Компания Россети Центр опубликовала финансовый отчет за Q3 2025г. по МСФО:

Как и в случае с МОЭСК, я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у Центр очень похожи (особенно по выручке), а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными и важными на мой взгляд.

Я постараюсь все сетевые компании прогнать по показателям, как я сделал с МОЭСК, чтобы сравнить компании и может быть мы выявим что-то интересное.

Напоминаю, что красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки-прочие доходы + прочие расходы.

Грубо говоря, скорректированной EBITDA — это операционный денежный поток, который зарабатывает компания и вот как он менялся:

( Читать дальше )

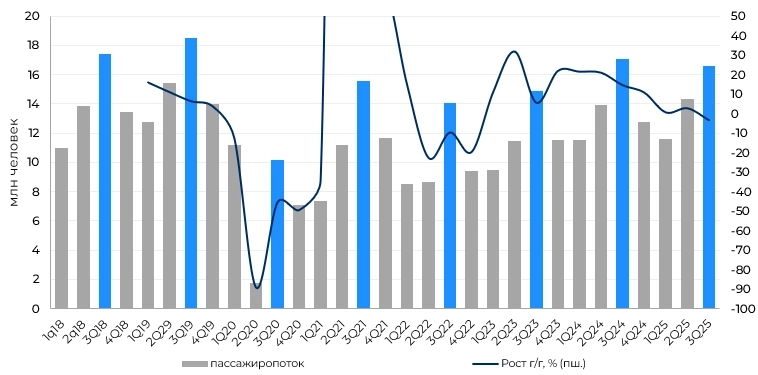

Аэрофлот 9М25 - испытание демпфером

- 06 декабря 2025, 15:32

- |

Аэрофлот представил финансовые результаты по МСФО за 3 квартал и 9 месяцев.

- Выручка за 9 месяцев выросла на 6,3% г/г до 676,48 млрд рублей, выручка от пассажирских перевозок увеличилась на 7,2% до 636,96 млрд рублей

- Пассажиропоток по итогам 9 месяцев снизился на 0,1% до 42,48 млн человек, а пассажирооборот за счет роста среднего расстояния увеличился на 2,4% до 116,734 млрд пкм

- Доходная ставка демонстрирует рост на 3,8% до 5,46 руб./RPK, что ниже уровня инфляции

- Операционная прибыль до вычета амортизации и учёта прочих доходов/расходов составила 126,2 млрд руб. (-3,4% г/г), EBITDA увеличилась на 37,8% до 230,89 млрд за счет эффекта от страхового урегулирования и ряда неденежных вещей, скорректированная на эффект от страхового урегулирования и прочих разовых статей EBITDA снизилась на 19,3% до 148,7 млрд из-за снижения выплат по демпферу

- Скорректированная чистая прибыль упала на 49,5% г/г до 24,5 млрд рублей

- Компания торгуется по мультипликатору скорр. P/E 2025 9.11x, 5,5% дивидендную доходность

Пассажиропоток в третьем квартале впервые за последние кварталы продемонстрировал отрицательную динамику относительно прошлого года. Повлияли внешние факторы (ограничения на работу аэропортов из-за атак БПЛА) и замедление экономической активности, т.к. авиаперевозки крайне чувствительны к макроэкономической среде.

( Читать дальше )

IR-команда «Озон Фармацевтика» встретилась с аналитиком СберИнвестиций Софией Кирсановой

- 05 декабря 2025, 10:11

- |

Мы поделились нашими планами и достижениями, а также ответили на вопросы.

Поговорили о включении в индекс Мосбиржи, росте среднедневного оборота торгов, статусе проектов «Мабскейл» и «Озон Медика», финансовых и операционных результатах, дивидендной политике компании.

Подробнее — в записи вебинара на платформе VK

МГКЛ раскрыл предварительные операционные результаты за 11 месяцев 2025 года

- 05 декабря 2025, 09:01

- |

— Выручка выросла в 3,6 раза г/г за январь-ноябрь. Прогноз за 11 месяцев — до 27 млрд рублей, что втрое выше результата за весь 2024 год

— Клиентская база расширилась до 234 тысяч розничных клиентов, +13% г/г.

— Портфель залоговых займов и ресейл-товаров увеличился до 1,7 млрд рублей, прирост составил 10%

— Доля товаров со сроком хранения более 90 дней изменилась до 11% (годом ранее было 8,9%)

Читать далее

👉

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал