SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

операционные результаты

Ритейл улучшает показатели - Кубышка.Финансы

- 17 октября 2022, 19:15

- |

Сфера ритейла в России 2022 года, как и многие другие, переживает не самые простые времена – сказываются санкции, пока ещё высокая зависимость от импорта, трудности с грузовыми перевозками, валютные скачки, уход из России известных брендов и т.д.

В ближайший год ритейлеры будут заниматься оптимизацией бизнес-процессов, выстраивать новые цепочки продаж, будут усиливать собственные торговые марки. На мой взгляд это уже заметно. Смотрите сами.

( Читать дальше )

В ближайший год ритейлеры будут заниматься оптимизацией бизнес-процессов, выстраивать новые цепочки продаж, будут усиливать собственные торговые марки. На мой взгляд это уже заметно. Смотрите сами.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Динамика оборота Global Ports на дальневосточном направлении - умеренно позитивный фактор - Газпромбанк

- 17 октября 2022, 16:53

- |

Global Ports опубликовала результаты за 3К22. Отметим основные моменты:

Существенное снижение консолидированного контейнерного оборота (-50% г/г до 202 тыс. TUE) в основном вследствие значительного его сокращения на северо-западном направлении (-93% г/г до 18 тыс. TUE), сглаженного ростом на дальневосточном направлении (+29% г/г до 183 тыс. TUE).

Падение на северо-западном направлении (-93% г/г до 18 тыс. TUE) обусловлено снижением количества судозаходов международных контейнерных линий в порты РФ.

Рост на дальневосточном направлении (+29% г/г до 183 тыс. TUE) был обусловлен перестройкой логистических цепочек.

Увеличение грузооборота навалочных грузов в 3К22 (+26% до 1,2 млн тонн).

«Газпромбанк»

Существенное снижение консолидированного контейнерного оборота (-50% г/г до 202 тыс. TUE) в основном вследствие значительного его сокращения на северо-западном направлении (-93% г/г до 18 тыс. TUE), сглаженного ростом на дальневосточном направлении (+29% г/г до 183 тыс. TUE).

Падение на северо-западном направлении (-93% г/г до 18 тыс. TUE) обусловлено снижением количества судозаходов международных контейнерных линий в порты РФ.

Рост на дальневосточном направлении (+29% г/г до 183 тыс. TUE) был обусловлен перестройкой логистических цепочек.

Увеличение грузооборота навалочных грузов в 3К22 (+26% до 1,2 млн тонн).

В то время как существенное снижение контейнерного оборота на северо-западном направлении являлось во многом ожидаемым (на фоне изменения подхода международных контейнерных линий к работе с портами РФ), позитивная динамика контейнерного оборота на дальневосточном направлении является умеренно позитивным фактором для инвестиционной истории. Однако в целом операционные результаты за 3К22 еще раз подчеркивают серьезные риски, с которым сталкивается компания в этом году.Гончаров Игорь

«Газпромбанк»

В основе сильных результатов X5 в 3 квартале - отличные показатели сетей Пятерочка и Чижик - Синара

- 17 октября 2022, 16:24

- |

X5 Retail Group: в 3К22 продажи выросли на 19,5% г/г до 647 млрд руб.

Опубликованные X5 Retail Group операционные результаты за 3К22 указывают на сохраняющиеся высокие темпы роста выручки на фоне высокой инфляции и хорошей структуры форматов.

Чистая выручка от реализации увеличилась на 19,5% г/г до 647 млрд руб., ускорившись на 0,9 п. п. по сравнению с 2П22. Максимального темпа прироста (20,7% г/г) выручка достигала в августе.

По сопоставимым продажам (LfL) ретейлер прибавил 12,4% г/г в 3К22, увеличив при этом и количество чеков, и их среднюю сумму (на 3,9% и 8,2% г/г соответственно).

Опубликованные X5 Retail Group операционные результаты за 3К22 указывают на сохраняющиеся высокие темпы роста выручки на фоне высокой инфляции и хорошей структуры форматов.

Чистая выручка от реализации увеличилась на 19,5% г/г до 647 млрд руб., ускорившись на 0,9 п. п. по сравнению с 2П22. Максимального темпа прироста (20,7% г/г) выручка достигала в августе.

По сопоставимым продажам (LfL) ретейлер прибавил 12,4% г/г в 3К22, увеличив при этом и количество чеков, и их среднюю сумму (на 3,9% и 8,2% г/г соответственно).

В основе сильных результатов X5 в 3К22 — отличные показатели сетей «Пятерочка» и «Чижик». Это подтверждает наше мнение, что ведущие представители продуктовой розницы с сильными позициями в массовом сегменте, такие как X5 или Магнит, могут лучше справляться с сегодняшними сложностями в экономике. По акциям X5 Retail Group мы сохраняем рекомендацию «Покупать». Компания планирует опубликовать 25 октября финансовые результаты за 3К22, по которым можно судить, насколько сильно изменение ситуации повлияло на показатели рентабельности.Синара

Как же хорош X5

- 17 октября 2022, 14:37

- |

И как же плох X5 Retail Group N.V., но в тонкости нидерландской прописки мы особо лезть не будем.

Вышли операционные показатели X5 за 3-ий квартал. В целом все выглядит весьма неплохо. В 3-ем квартале напродавали столько же сколько за 2-ой квартал и больше на 19,5% чем год назад.

Отмечу, что примерно через неделю, 25 октября компания должна опубликовать уже финансовые результаты, где мы увидим не только размер выручки, но и прибыль с денежными потоками.

( Читать дальше )

Текущая оценка Северстали выглядит обоснованной - Альфа-Банк

- 17 октября 2022, 14:27

- |

Северсталь раскрыла операционные показатели за 3К22.

Итоги третьего квартала достаточно сильные, принимая во внимание трудности, с которыми столкнулись российские производители и, в частности, «Северсталь». Снижение производства на 8% г/г до уровня 8 млн т на фоне ремонта конвертера и рост продаж на 2% г/г за 9М22 демонстрируют способность компании адаптировать бизнес-модель в условиях меняющихся рынков и геополитических рисков.

Согласно комментариям менеджмента, компания смогла частично перенастроить сбытовые каналы и перенаправить растущие объемы продаж в 3 квартале 2022 года на «дружественные» зарубежные и внутренние рынки. Мы отмечаем изменение продуктовой структуры портфеля продаж. Положительная динамика продаж продукции с высокой добавленной стоимостью в третьем квартале свидетельствуют о восстановлении спроса на отечественном рынке.

( Читать дальше )

Итоги третьего квартала достаточно сильные, принимая во внимание трудности, с которыми столкнулись российские производители и, в частности, «Северсталь». Снижение производства на 8% г/г до уровня 8 млн т на фоне ремонта конвертера и рост продаж на 2% г/г за 9М22 демонстрируют способность компании адаптировать бизнес-модель в условиях меняющихся рынков и геополитических рисков.

Согласно комментариям менеджмента, компания смогла частично перенастроить сбытовые каналы и перенаправить растущие объемы продаж в 3 квартале 2022 года на «дружественные» зарубежные и внутренние рынки. Мы отмечаем изменение продуктовой структуры портфеля продаж. Положительная динамика продаж продукции с высокой добавленной стоимостью в третьем квартале свидетельствуют о восстановлении спроса на отечественном рынке.

( Читать дальше )

От Северстали можно ждать слабые финансовые результаты по итогам года - Кит Финанс Брокер

- 14 октября 2022, 19:20

- |

Северсталь опубликовала операционные результаты за 9 мес. 2022 г. С января по сентябрь этого года металлург сократил выпуск стали на 8% по сравнению с аналогичным периодом прошлого года. Однако, несмотря на санкции в отношении компании, Северсталь сумела нарастить продажи за 9 мес. 2022 г. на незначительные 2%.

Основное производство и продажи компании пришлись на III кв. 2022 г. Производство чугуна увеличилось на 16% – до 2,28 млн тонн, производство стали выросло на 10% до – 2,64 млн тонн. Продажи стальной продукции и железной руды увеличились на 38% и 20% соответственно.

По словам менеджмента, в июле-сентябре наблюдается увеличение спроса на металлопродукцию внутри страны. Сильные операционные результаты за III кв. 2022 г. показывают, что Северсталь смогла адаптироваться. Тем не менее, компания сообщила, что финансовые результаты в текущих условиях раскрыты не будут, что вполне ожидаемо.

КИТ Финанс Брокер

Основное производство и продажи компании пришлись на III кв. 2022 г. Производство чугуна увеличилось на 16% – до 2,28 млн тонн, производство стали выросло на 10% до – 2,64 млн тонн. Продажи стальной продукции и железной руды увеличились на 38% и 20% соответственно.

По словам менеджмента, в июле-сентябре наблюдается увеличение спроса на металлопродукцию внутри страны. Сильные операционные результаты за III кв. 2022 г. показывают, что Северсталь смогла адаптироваться. Тем не менее, компания сообщила, что финансовые результаты в текущих условиях раскрыты не будут, что вполне ожидаемо.

Мы ждём слабые финансовые результаты по итогам года. Нарушение логистических поставок, закрытие традиционных рынков сбыта из-за санкций и усиление конкуренции на внутреннем рынке приведёт к росту операционных расходов и снижению маржинальности. Кроме этого, давление на финпоказатели оказывает крепкий рубль и снижение цен на сталь на фоне развивающейся рецессии в Европе и США.Баженов Дмитрий

КИТ Финанс Брокер

Северсталь опубликовала позитивные операционные результаты за 9 месяцев - Синара

- 14 октября 2022, 15:40

- |

Совокупные продажи стали за этот период выросли на 2% г/г до 8,1 млн т. В 3К22 продажи металла подскочили на 38% к/к: компании удалось перенаправить экспортные объемы на альтернативные рынки.

При этом производство стали за 9М22 сократилось на 8% г/г до 8 млн т, в основном в связи с ремонтом конвертера в 2К22 и ограниченной загрузкой электродуговых печей при растущих ценах на металлолом в 3К22.

Отметим, что за 9М22 Северсталь нарастила продажи стальных полуфабрикатов на 20% г/г (в основном за счет экспортных рынков), что поддержало общие показатели продаж и производства, но может оказать давление на прибыль в связи с низкой рентабельностью этого вида продукции.

При этом производство стали за 9М22 сократилось на 8% г/г до 8 млн т, в основном в связи с ремонтом конвертера в 2К22 и ограниченной загрузкой электродуговых печей при растущих ценах на металлолом в 3К22.

Отметим, что за 9М22 Северсталь нарастила продажи стальных полуфабрикатов на 20% г/г (в основном за счет экспортных рынков), что поддержало общие показатели продаж и производства, но может оказать давление на прибыль в связи с низкой рентабельностью этого вида продукции.

В целом операционные результаты компании мы рассматриваем как хорошие. Полагаем, что рынок ожидал снижения продаж примерно на 10–15% г/г, и опубликованные результаты должны приятно удивить инвесторов. Компания не станет раскрывать отчетность за 3К22 и 9М22 по МСФО.Синара ИБ

У Северстали трудный период адаптации - Промсвязьбанк

- 14 октября 2022, 13:51

- |

«Северсталь» представила операционные результаты за 3 кв. 2022 г. и 9 мес. Очевидно, что в 3 кв. компания смогла адаптироваться под сложные условия, перенастроила сбыт и перенаправила поставки, смогла нарастить производство и продажи. Результаты по сравнению со 2 кв. неплохие: производство стали выросло на 10%, до 2,6 млн тонн, чугуна — на 16% кв/кв, до 2,8 млн тонн (сказалось окончание ремонтов), продажи стальной продукции увеличились на 38% кв/кв, до 3,13 млн тонн за счет активизации внутреннего спроса. Некоторым негативным моментом выступает снижение на 7% за квартал доли продукции с высокой добавленной стоимостью — до 40%, что негативно для финрезультатов компании.

За 9 мес. результаты похуже: производство стали сократилось на 8% г/г, до 7,9 млн тонн (давление оказали ремонтные работы во 2 кв. и ограниченная загрузка электродуговых печей), снизились продажи продукции с высокой добавленной стоимостью на 2% г/г, до 3,6 млн тонн, и ее доля уменьшилась до 44%.

«Северсталь» сообщила, что финансовые результаты в текущих сложных условиях раскрыты не будут, что в общем ожидаемо, но несколько негативно для инвесторов. С учетом того, что продуктовая структура портфеля продаж «Северстали» претерпела изменения (выросла доля полуфабрикатов, сократилась доля продукции с высокой добавленной стоимостью), а цены на сталь снизились, плюс укрепился рубль, выросли транспортные расходы и тарифы, нетрудно понять, что финансовые результаты компании оказались под давлением. Акции «Северстали» по факту выхода операционных результатов отреагировали ростом на 3%, но затем стабилизировались.

«Промсвязьбанк»

За 9 мес. результаты похуже: производство стали сократилось на 8% г/г, до 7,9 млн тонн (давление оказали ремонтные работы во 2 кв. и ограниченная загрузка электродуговых печей), снизились продажи продукции с высокой добавленной стоимостью на 2% г/г, до 3,6 млн тонн, и ее доля уменьшилась до 44%.

«Северсталь» сообщила, что финансовые результаты в текущих сложных условиях раскрыты не будут, что в общем ожидаемо, но несколько негативно для инвесторов. С учетом того, что продуктовая структура портфеля продаж «Северстали» претерпела изменения (выросла доля полуфабрикатов, сократилась доля продукции с высокой добавленной стоимостью), а цены на сталь снизились, плюс укрепился рубль, выросли транспортные расходы и тарифы, нетрудно понять, что финансовые результаты компании оказались под давлением. Акции «Северстали» по факту выхода операционных результатов отреагировали ростом на 3%, но затем стабилизировались.

Мы считаем, что в целом отчет неплохой, но период адаптации у компании трудный и неминуемо ведет к просадке финансовых результатов.Лящук Владимир

«Промсвязьбанк»

СПБ Биржа конечная

- 13 октября 2022, 01:40

- |

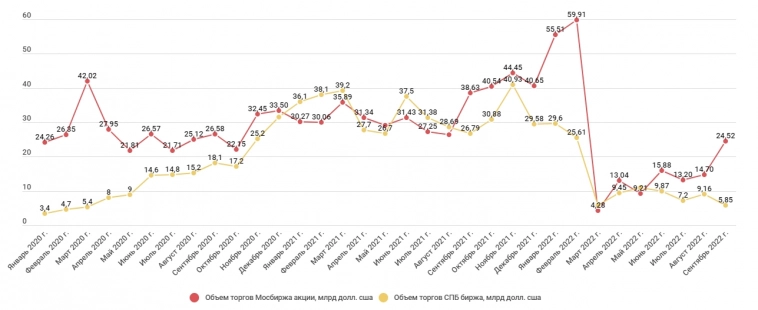

В феврале 2020 года компания завершила допэмиссию по 1777 рублей за акцию. Кол-во акций на тот момент стало 2,85 млн. То есть капитализация была 5,1 млрд рублей или 80 млн долларов по тому курсу. Объем торгов в феврале составлял 4,7 млрд долларов или 300 млрд рублей.

В сентябре объем торгов составил 5,85 млрд долларов или 350 млрд рублей, в неторговом марте было столько же. Для сравнения добавил статистику по разделу акций(!) Мосбиржи. В 2021 году нормально бодались, но уже, кажется, что всё.

Я это к тому, что они вернулись к тем же объемам торгов, но текущая капитализация 14,5 млрд рублей — это почти в 3 раза выше. Так что еще можно падать и падать. По 35 рублей начнем прикидывать, какие перспективные перспективы несут за собой гонконгские акции.

Новатэк: Реализация газа может быть увеличена в 4 квартале - Синара

- 12 октября 2022, 17:00

- |

НОВАТЭК: объем реализации газа снизился в 3К22, но его товарные запасы за квартал выросли — умеренно негативно

Предварительные операционные результаты НОВАТЭКа за 3К22 показывают как снижение экспорта СПГ (до 1,9 млрд м3 с 2,2 млрд м3 в 2К22), так и уменьшение продаж газа на внутреннем рынке (на 4% г/г до 14,3 млрд м3).

Однако обращаем внимание на существенный рост за квартал объемов газа, включая СПГ, в виде «остатков товарной продукции» и «товаров в пути» с 0,8 до 1,8 млрд м3.

Сократились и объемы реализации жидких продуктов: нефти — на 8% к/к (до 703 тыс. т), стабильного газового конденсата — на 8% к/к (до 835 тыс. т).

Предварительные операционные результаты НОВАТЭКа за 3К22 показывают как снижение экспорта СПГ (до 1,9 млрд м3 с 2,2 млрд м3 в 2К22), так и уменьшение продаж газа на внутреннем рынке (на 4% г/г до 14,3 млрд м3).

Однако обращаем внимание на существенный рост за квартал объемов газа, включая СПГ, в виде «остатков товарной продукции» и «товаров в пути» с 0,8 до 1,8 млрд м3.

Сократились и объемы реализации жидких продуктов: нефти — на 8% к/к (до 703 тыс. т), стабильного газового конденсата — на 8% к/к (до 835 тыс. т).

Мы считаем статистику умеренно негативной для котировок акций НОВАТЭКа, но обращаем внимание, что реализация газа может быть увеличена в 4К22 за счет сформированных запасов. Прогнозируем сильные финансовые показатели за 2П22 в связи с ростом спотовой цены на газ в Европе. Так, в 3К22 средние котировки TTF выросли на 90% к/к до $2017/тыс. м3, и мы исходим из допущения, что они останутся на данном уровне и в 4К22. Наш рейтинг по акциям НОВАТЭКа — «Покупать».Синара ИБ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал