облигации

Налог на корпоративные облигации

- 24 мая 2018, 00:14

- |

Т.е выпущенные с 1 января 17 года.

Тут https://smart-lab.ru/q/bonds/order_by_yield/desc/ даты выпуска не нашел.

Еще интересны мнения по поводу облигации Мечела. Насколько они надежны? Доходность 11-16% годовых.

Может кто нибудь посоветует другие надежные облигации с подобной доходностью?

- комментировать

- ★3

- Комментарии ( 4 )

Облигации без налогов для физлиц

- 23 мая 2018, 13:54

- |

Короткие облигации

Если нужно припарковать деньги максимально ликвидно на случай просадок в акциях или под ближайшие траты, то смотрим облигации до года. В ОФЗ выбор не велик: 26208 под ~6% с погашением 27.02.2019 и 26216 под 6,5-6,7% с погашением 15.05.2019. Если хочется короткие ОФЗ, то лучший выбор ОФЗ 26216. Можно ещё половить Новсиб2013 с погашением 30.10.2018, где можно получить небольшую премию к ОФЗ.

Из негеосударственного есть ВЭБ ПБО1Р6 под 7,5%, но там уже совсем близкое погашение: 27.07.2018. Это если буквально ненадолго нужно припарковать деньги. Также в районе 0,1-0,2% пп. к ОФЗ можно забрать в ВТБ Б-1-1 с погашением 21.11.2018.

( Читать дальше )

Халык. Банк Результаты за 1 кв. 2018 г. по МСФО: прибыль существенно лучше ожиданий

- 22 мая 2018, 10:18

- |

За вычетом разовых факторов ЧПМ снизилась на 10 б.п. заквартал.

В пятницу Халык Банк (HSBK LI – ДЕРЖАТЬ)опубликовал финансовые результаты за 1 кв. 2018 г. по МСФО и вчера провел телефонную конференцию. Чистая прибыль оказалась значительной, превзойдя консенсус-прогноз на 31% и нашу оценку на 47%. ROAE составил 29% (мы ждали 22%, рынок – около 25%). При этом основной доход не дотянул до прогнозов, но прибыль превзошла их благодаря низким отчислениям в резервы и высокому прочему доходу. Из-за перехода на МСФО 9 в прочий доход в том числе были включены некоторые доходы, которые раньше были процентными, а также средства, высвободившиеся после частичного роспуска резервов, созданных при покупке ККБ (сумма по этим двум статьям составила около 8 млрд тенге из 30 млрд тенге суммарного прочего дохода). ЧПМ, по нашим расчетам, снизилась на 30 б.п. за квартал до 4,7%, а по расчетам банка (на основе среднемесячных значений) – на 60 б.п. до 4,3%. Впрочем, после корректировки на реклассификацию части процентного дохода ККБ в прочий доход, которая была сделана после введения МСФО 9, и на разовые процентные расходы ККБ в 1 кв. (связаны с погашением «вечных» бондов ККБ) снижение маржи составило всего 10 б.п. квартал к кварталу – с 4,7% до 4,6%, согласно оценке самого банка. Расходы с поправкой на разовый эффект в 4 кв. сократились на 4% за квартал, соотношение Расходы/Доходы составило 29% против 33,5% в 4 кв. (или 27% с поправкой на разовые эффекты в 4 кв.).

( Читать дальше )

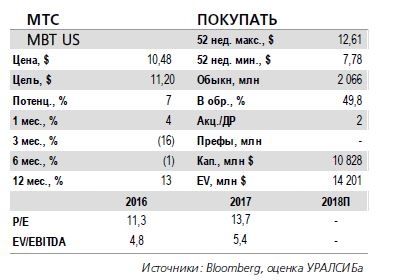

МТС. Ожидаем сохранения хорошей динамики в 1 кв. 2018 г.

- 22 мая 2018, 10:10

- |

Мы прогнозируем рост OIBDA на 3% год к году.

В среду, 23 мая, МТС (MBT US – ПОКУПАТЬ) опубликует финансовые результаты за 1 кв. 2018 г. по МСФО. С учетом достаточно хороших результатов, обнародованных недавно VEON (VEON US– ПОКУПАТЬ) и Tele2 Россия, мы ожидаем, что и отчетность МТС сохранит тенденцию последних кварталов, отразив по-прежнему довольно высокие по меркам отрасли темпы роста и приемлемый уровень рентабельности. В частности, мы ожидаем увеличения консолидированной выручки на 4% (здесь и далее – год к году) до 108,5 млрд руб. (1,9 млрд долл.), а OIBDA – на 3% до 43,1 млрд руб. (758 млн долл.), что предполагает рентабельность по OIBDA на уровне 39,7% (-0,3 п.п.). Чистая прибыль, по нашим прогнозам, составит 12,8 млрд руб. (225 млн долл.).

Рост выручки в России может составить 5%.

По нашим прогнозам, выручка от услуг мобильной связи МТС в России возрастет на 4,7% до 101,7 млрд руб. (1,3 млрд долл.), а продажи мобильных устройств – на 14% до 12,9 млрд руб. (228 млн долл.). Мы также прогнозируем рост выручки от услуг фиксированной связи на 2% до 15,5 млрд руб. (272 млн долл.). OIBDA компании в России может увеличиться на 3,8% до 41,0 млрд руб. (721 млн долл.). На Украине выручка МТС может возрасти на 9% до 3,1 млрд гривен (114 млн долл.), а OIBDA может составить 1,3 млрд гривен (49 млн долл.) при рентабельности 42,9%.

( Читать дальше )

Аэрофлот. В апреле рост пассажиропотока ускорился

- 22 мая 2018, 10:05

- |

Пассажирооборот в апреле увеличился на 8,4% год к году.

Вчера Группа Аэрофлот (AFLT RX – рекомендация пересматривается) опубликовала данные по пассажирским перевозкам за апрель. Так, пассажирооборот вырос на 8,4% (здесь и далее – год к году) до 10,8 млрд пкм, а пассажиропоток – на 8,8% до 4,2 млн человек.

Пассажирооборот на внутренних направлениях вырос на 10,8% до 4,4 млрд пкм.

Основные операционные показатели группы в апреле выросли как на внутренних, так и на внешних направлениях. При этом темпы роста пассажиропотока на внутренних направлениях увеличились до 10,8%, что является максимальным значением с начала этого года.

Нейтрально для котировок.

Опубликованные операционные данные нейтральны для котировок акций Аэрофлота. Проведение в России чемпионата мира по футболу окажет умеренную поддержку операционным показателям Группы в июне–июле. На динамику котировок акций могут повлиять новости относительно размера дивидендов за 2017 г. Ожидается, что совет директоров даст рекомендацию по дивидендам на заседании 29 мая. В случае выплаты 50% от чистой прибыли по МСФО дивидендная доходность составит 7,6%.

( Читать дальше )

Дивиденды2018.Дивидендно-облигационный ИИС

- 22 мая 2018, 10:01

- |

Сегодня, 22 мая, буду вести в школе Мосбиржи вебинар Дивидендный ИИС. Покупаем облигации и дивидендные акции. https://red-circule.com/courses/915

Основная задача вебинара- максимализировать доходность на счетах ИИС.

Решать эту задачу на вебинаре будем с помощью подбора различных стратегий и тактик инвестирования, а также будем смотреть, как использовать все возможности, которые даёт частному инвестору нологообложение РФ. Например. Посмотрим, как сделать так, чтобы профит от продажи акций при ИИС тип А не облагался НДФЛ.

Провела большую работу, чтобы подобрать конкретные и актуальные облигации и дивидендные акции.

Сделала таблицы и слайды к вебинару :

-подобрала 14 выпусков ОФЗ с доходностью выше ставки рефинансирования.

— 28 муниципальных субфедеральных выпусков облигаций

-12 корпоративных облигаций, купоны которых не облагаются НДФЛ

Каждая облигация будет со слайдом, данными с которого вы сможете пользоваться годами.

( Читать дальше )

Как заработать на шаурме от ММВБ

- 21 мая 2018, 21:54

- |

www.moex.com/n19616/?nt=0

Кто не знает, Дядя Донер это шаурмячные, хозяин брат Олега Дерипаски. Ждем размещения автомоек и цветочных ларьков. Дело пошло…

Московская биржа.Результаты за 1 кв. 2018 г. по МСФО: ЧПД преподнес позитивный сюрприз, но неприятно удивило разовое создание резервов

- 21 мая 2018, 11:06

- |

Менеджмент не исключил частичного восстановления резервов.

В пятницу Московская биржа (MOEX RX – без рекомендации) представила отчетность за 1 кв. 2018 г. по МСФО и провела телеконференцию. Скорректированная EBITDA оказалась на 4% выше консенсус-прогноза, а чистая прибыль – на 11% ниже из-за разового создания резервов на 856 млн руб. вследствие дефолта одного из участников денежного рынка, у которого не хватило обеспечения для покрытия всей позиции в результате технической ошибки. По словам менеджмента, возможность повторения этой ошибки была исключена. Резервы созданы полностью, и руководство не исключило их частичного восстановления во 2– 3 кв., но не дало количественной оценки.

ЧПД перешел от квартального падения к росту.

Позитивный сюрприз преподнес чистый процентный доход (на 9% выше ожиданий рынка) – его падение год к году замедлилось до 5% с 20–30% в предыдущие кварталы, а квартал к кварталу ЧПД вырос на 14%. В частности, биржа зафиксировала прибыль от погашения части портфеля бондов, также увеличились остатки на клиентских счетах (среднедневной инвестпортфель прибавил 10% за квартал) и долларовые ставки. Общая эффективная доходность осталась на уровне 4 кв. (2,6%). Комиссионный доход почти совпал с прогнозами, только валютный сегмент и деривативы не выросли год к году, что среди прочего объясняется снижением волатильности на валютном рынке. Кроме того, в производных инструментах и на денежном рынке произошло перераспределение торговых объемов в пользу продуктов с более высокими комиссиями.

( Читать дальше )

ТМК. Результаты по МСФО за 1 кв. 2018 г.: рост цен на сырье оказывает давление на рентабельность

- 21 мая 2018, 10:38

- |

EBITDA осталась на уровне предыдущего квартала.

В пятницу ТМК (TMKS LI – без рекомендации) опубликовала результаты по МСФО за 1 кв. 2018 г. и провела телефонную конференцию. Выручка и EBITDA оказались на 5% выше консенсус-прогноза, а чистая прибыль – ниже. Выручка в отчетном периоде возросла на 6% квартал к кварталу и на 35% год к году, составив 1,3 млрд долл. EBITDA выросла на 13% год к году до 160 млн долл., оставшись на уровне предыдущего квартала. Чистая прибыль сократилась до 9 млн долл., снизившись почти в пять раз по сравнению с 1 кв. 2017 г., при этом в 4 кв. 2017 г. компания зафиксировала чистый убыток. Долговая нагрузка остается высокой: Чистый долг/EBITDA LTM равен 4,4.

Росту выручки способствовало улучшение показателей российского дивизиона.

По сравнению с 4 кв. 2017 г. выручка возросла на 6% в результате улучшения показателей российского дивизиона, что в основном было обусловлено более благоприятной структурой продаж в сегменте бесшовных труб и повышением цен реализации. Компания ожидает, что в 2018 г. потребление бесшовных труб OCTG в России останется на высоком уровне, а спрос на трубы большого диаметра будет низким в связи с завершением или изменением сроков реализации ряда проектов по строительству крупных трубопроводов.

( Читать дальше )

Неделя завершилась снижением мировых индексов

- 21 мая 2018, 10:34

- |

США и Китай пока отложили торговую войну.

Российский рынок завершил неделю разнонаправленным движением индексов. Инвесторы продолжали игнорировать рост цен на нефть, а рубль ослаб. Внешнеполитические факторы остаются пока основными, и возможность введения новых санкций в отношении российских компаний продолжает оказывать давление на котировки. По итогам пятницы индекс РТС потерял 0,7%, а индекс ММВБ прибавил менее 0,2%. За неделю индекс РТС снизился на 1,7%, а индекс ММВБ сбросил около 0,8%. В пятницу было полностью сформировано правительство РФ. Финансово-экономический блок не претерпел изменений, поэтому преемственность курса в этой части, очевидно, сохранится. Европейские рынки завершили неделю в красной зоне, индекс Euro Stoxx 50 потерял в пятницу 0,5%. Американские индексы также снизились, S&P 500 упал на 0,3%. Существенной статистической информации на этой неделе не ожидается. Основным событием для рынков будет публикация 23 мая протоколов майского заседания ФРС. На том заседании регулятор сохранил прежнюю ставку, однако отметил, что инфляция уже почти достигла целевого уровня. Ясности относительно дальнейших действий ФРС пока нет, в частности неизвестно, сколько раз будет повышена ставка в нынешнем году. Протоколы могут детализировать взгляды членов управляющего совета Федрезерва в отношении будущей политики регулятора. Интерес будут также представлять выступления ряда руководителей ФРС, запланированные на эту неделю. Кроме того, в четверг выйдут протоколы последнего заседания ЕЦБ. Хотя инфляция в еврозоне все еще далека от цели банка и ожидать повышения ставки ЕЦБ преждевременно, открытым остается вопрос о сворачивании программы выкупа активов. На азиатских рынках сегодня преобладает оптимизм. Новости с переговоров США и Китая по торговле создают предпосылки к тому, что торговой войны удастся избежать. По словам американского министра финансов Стивена Мнучина, стороны достигли «очень значительного прогресса» в ходе консультаций, а Пекин согласился «значительно уменьшить торговый дефицит и решить проблемы, препятствовавшие честной конкуренции на китайском рынке для продукции США». Поэтому сегодня азиатские индексы растут, а фьючерс на S&P 500 уже подскочил на 0,6%. Нефть понемногу дорожает, фьючерс на Brent торгуется выше 79 долл./барр. Российский рынок сегодня попытается частично отыграть потери прошлой недели, индекс РТС начнет день ростом на 0,4%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал