норникель

ДТС №3: Как заработать на дивидендах Норникеля 21.05.2020

- 22 мая 2020, 07:23

- |

ДТС №3: Как заработать на дивидендах Норникеля 21.05.2020

Введение

21.05.2020 последний день с дивидендами торговались акции Норникеля (GMKN). Уже в пятницу 22.05.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

- комментировать

- 2К | ★2

- Комментарии ( 6 )

На рынках вновь коррекция, как долго она продлится. Доллар уже ниже 71₽,, нефть 36$

- 21 мая 2020, 22:04

- |

Обзор рынка за 21 мая.

На рынках началась коррекция после трех дней бурного роста.

Как долго она продлится?

Почему доллар ниже 70₽ никому не нужен.

У НорНикеля дивидендная отсечка.

Nvidia выпускает отчёт за Iкв, стоит ли фиксироваться до его выхода?

Об этом и не только в этом видео.

( Читать дальше )

ДТС №2: Как заработать на дивидендах Норникеля 21.05.2020

- 21 мая 2020, 12:59

- |

ДТС №2: Как заработать на дивидендах Норникеля 21.05.2020

Введение

21.05.2020 последний день с дивидендами торгуются акции Норникеля (GMKN). Уже в пятницу 22.05.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

21.05.2020г. НАСТРОЕНИЕ РЫНКОВ. Отношения США и КНР вводят рынки в ступор.

- 21 мая 2020, 09:59

- |

Общее настроение рынков нейтральное и смешанное. Если посмотреть на нефть, то она вновь продолжает расти и прибавляет уже больше 2%. И это конечно позитив для нашего рынка.

Азия торгуется как и вчера разнонаправленно. Ожидаемо Китай немного падает. США продолжает обвинять Китай во всех смертных грехах. Вчера после заявлений о том, что возможен делистинг китайских компаний с американской биржи акции поднебесной рухнули. А также уже впрямую говорят, что Китай должен Америке 9трлн$.

( Читать дальше )

ДТС №1: Как заработать на дивидендах Норникеля 21.05.2020

- 20 мая 2020, 22:20

- |

ДТС №1: Как заработать на дивидендах Норникеля 21.05.2020

Введение

21.05.2020 последний день с дивидендами торгуются акции Норникеля (GMKN). Уже в пятницу 22.05.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

НЕФТЬ ВЫШЕ 36$. ДОЛЛАР УЖЕ НИЖЕ 71.5₽ Дивидендное ралли началось!!!

- 20 мая 2020, 22:03

- |

Обзор рынка за 20 мая.

Сегодня нефть выросла выше 36$, как долго продлится ее рост?

Курс доллара продолжает падать по отношению к рублю.

Российский рынок уже восстановился на 50% от своих хаев.

Почему стоит вкладываться в российские акции.

НорНикель 23000₽ сумеет ли обновить свои максимумы.

Об этом и не только в данном видео.

( Читать дальше )

19.05.2020. НАСТРОЕНИЕ РЫНКОВ. "Готовимся к штурму высоты"

- 19 мая 2020, 09:49

- |

Настроение рынков сегодня нейтральное, но больше оно склоняется к позитиву. Азия торгуется в зелёной зоне они отыгрывают бешеный вчерашний рост других рынков и это несмотря на то, что в Китае целая провинция, с населением больше 100млн. человек вновь на карантине. Нефть продолжает торговаться в районе 35$. Но нефть разогналась уж очень бодро, начало похода к 40 я ожидал скорее в июне. Такой рост невозможен без откатов, так что к этому надо быть готовыми.

( Читать дальше )

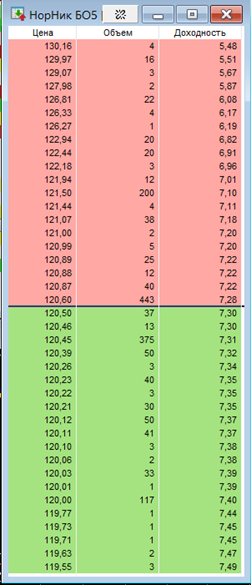

❌ ОСТОРОЖНО - облигации - НорНикБО-5 ❗️

- 18 мая 2020, 19:35

- |

На бирже отображается доходность к погашению, но по выпуску предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента в дату окончания 10-го купонного периода — опцион CALL по цене 100% - 12/02/2021. Вероятнее всего опцион будет исполнен эмитентом (тк установлен очень большой купон 11,6%). Инвесторы получат -20,5% переоценки. ❗️

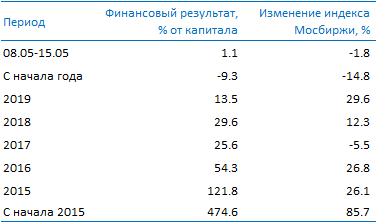

Усиленные Инвестиции: обзор за 8 - 15 мая

- 17 мая 2020, 21:17

- |

- Портфель вырос на 1.1% (1.2% совокупно с учетом Highland Gold и Petropavlovsk на бирже LSE) против индекса Мосбиржи -1.8%

- По основным компаниям изменения: Тинькофф +3.0%, Фосагро +1.0%, Норникель +0.3%, Полиметалл +0.3%, ТМК +0.3%

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

https://t.me/eninv подписывайтесь на нас в телеграмме (аналитики больше и быстрее)

( Читать дальше )

Норникель - спрос на палладий в автопроме может снизиться на 20% в 2020 г

- 14 мая 2020, 13:52

- |

В автомобильной промышленности, на который приходится порядка 80% мирового потребления металла, спрос снизится на 20% в базовом сценарии.

в марте — мае наблюдается избыток предложения, за которым следует появление дефицита во второй половине 2020 года

Потенциальный физический дефицит палладия теперь менее вероятен, так так рынок более сбалансирован после пандемии.

Поставки МПГ клиентам Норникеля осуществляются через грузовые рейсы.

«В целом, из страны наблюдается хороший отток драгоценных металлов. После решения Банка России отложить закупки золота, добытого в России, коммерческие банки организуют чартерные самолеты для поставок золота и

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал