налогообложение на рынке ценных бумаг

Впервые получил вычет по ИИС по упрощенной схеме. Рассказываю подробности

- 07 апреля 2022, 17:49

- |

Так быстро налоговый вычет я еще не получал. А между тем я уже семь раз возвращал вычеты за использование Индивидуального инвестиционного счета (ИИС). В общей сложности за 7 лет вернул более 350 000 рублей.

В прошлые годы процедура возврата занимала 7-8 месяцев. Подавал документы только в марте, после того, как в налоговую подтягивалась информация о моих доходах от работодателя. Затем три месяца длилась камеральная проверка. Потом еще месяц ожидания, когда налоговый вычет поступит на банковской счет. Теперь все проще.

Итак, на днях на банковский счет пришли очередные средства от налоговой — почему-то двумя платежами: 51 522 и 478 руб. Получил максимально возможную сумму в 52 000 руб., так как внес в прошлом году ровно 400 000 руб. То есть прошло около 3 месяцев от начала года. При этом от меня потребовалось минимум усилий.

Распишу по датам:

2 февраля — в личном кабинете налогоплательщика на сайте налоговой пришло уведомление о том, что налоговая получила сведения для предоставления налогового вычета в упрощенном порядке. То есть брокер сам предоставляет информацию в налоговую об ИИС и размере пополнения за прошлый год. Мне тут предпринимать ничего не пришлось.

( Читать дальше )

- комментировать

- 4.9К | ★9

- Комментарии ( 28 )

Вернули 360 тысяч налога, излишне удержанного брокером!

- 07 апреля 2022, 10:45

- |

Всем доброго дня! Сегодня поделимся полезным кейсом из нашей практики.

В НДФЛка.ру обратился Александр Т. с актом камеральной проверки декларации за 2019 год, заполненной самостоятельно. В ней клиент отразил убытки 2018 года по операциям с ценными бумагами. Неверное понимание правил переноса убытков и незнание того, что излишне удержанный брокером налог за 2019 год подлежит возврату при подаче ему заявления, не позволило Александру вернуть налог.

Наши эксперты ответили на все вопросы Александра, а также заполнили декларацию и помогли вернуть 360 тысяч рублей налога за 2020 год и по всем убыткам прошлых лет. А вы уверены, что заполняете декларацию с максимальной выгодой?!

Чтобы не ждать возврат налога 4 месяца, оформляйте Быстровычет в НДФЛка.ру. Поможем вернуть налог всего за 7 дней, чтобы вы могли инвестировать эти деньги и получить дополнительную прибыль.

Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?

- 06 апреля 2022, 20:22

- |

Скоро день подачи деклараций — 30 апреля!

Заплати налоги и спи спокойно!

( Читать дальше )

Как платить налоги с дивидендов и с продажи акций у Interactive Brokers. Декларация 3 НДФЛ за 2022

- 06 апреля 2022, 14:57

- |

Удержание НДФЛ при выплатах купонов на ИИС

- 04 апреля 2022, 15:58

- |

Советом Ассоциации рассмотрены обращения частных инвесторов о недобросовестных практиках одного из брокеров (являющегося системно значимой кредитной организацией).

В ходе проведенного экспертами АВО мониторинга, подтвердились факты удержания НДФЛ с сумм купонных доходов, поступающих на индивидуальные инвестиционные счета (ИИС) физических лиц. Подобные действия брокера являются грубым нарушением норм Налогового кодекса РФ и наносят ущерб значительному числу частных инвесторов.

По результатам рассмотрения материалов, брокеру направлено уведомление о недопустимости нарушения законодательства.

Работа Ассоциации по данному вопросу будет продолжена до устранения нарушений брокером.

Можно ли не платить налог с зарубежных дивидендов?

- 04 апреля 2022, 10:47

- |

Всем доброго дня и продуктивной рабочей недели!

Нас часто спрашивают, как рассчитать и заплатить налоги с иностранных дивидендов, нужно ли это делать, как этого избежать?

Ситуации, когда вы, как резидент России, должны заплатить НДФЛ в нашей стране:

- Если в стране эмитента нет подоходного налога, то 13% от полученных дивидендов он платит в российский бюджет.

- Если в стране эмитента налог удержан, но он меньше 13%, то в российский бюджет нужно доплатить разницу. Например, с вас удержали налог в размере 10% — в России вы доплачиваете 3%.

- Если у России нет соглашения с иностранным государством об избежании двойного налогообложения, то налог взимается и в стране эмитента по ставке той страны, и в России по ставке 13 или 15%.

Помните, что в любом случае — доплачивали вы налог с зарубежных дивидендов в России или нет, декларацию в нашу налоговую необходимо подать в следующем году не позднее 30 апреля. Налог необходимо уплатить не позднее 15 июля. По всем налоговым вопросам можете получить консультацию на сайте НДФЛка.ру.

Вопрос по вычету

- 03 апреля 2022, 14:51

- |

«Сумма денежных средств, внесенных на индивидуальный инвестиционный счет 24000 руб. 00 коп. Сумма внесенных на индивидуальный инвестиционный счет денежных средств, в отношении которых заявляется право на получение налогового вычета 146 руб. 15 коп. 3 3. Сведения, подтверждающие право на получение имущественных налоговых вычетов, предусмотренных подпунктами 3 и (или) 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в сумме фактически произведенных налогоплательщиком расходов :»

Как правильно рассчитать налог на продажу акций

- 30 марта 2022, 11:33

- |

Всем доброго дня! Помните, как в первый раз отчитывались по операциям с ценными бумагами? :) На днях за помощью в НДФЛка.ру обратился начинающий инвестор. Думаем, что информация будет полезна многим.

Я недавно начал торговать ценными бумагами. В моем портфеле есть как российские, так и зарубежные акции, которые в 2021 году принесли мне прибыль. В 2022 году я должен первый раз отчитаться и заплатить НДФЛ. Как это сделать? И можно ли законно сократить налоги?

Вы вправе снизить налоговую нагрузку за счет расходов на покупку ценных бумаг, на комиссии и вознаграждения брокеров, на издержки, связанные с обслуживанием счета и т.п. НДФЛ с продажи любых акций, как правило, удерживает и платит российский брокер. Вам ничего делать не нужно. Можете запросить у брокера за определенный период справку 2-НДФЛ или другой документ, в котором отражены доходы и расходы по вашей деятельности, и расчет налога.

Если же вы торгуете через иностранного брокера, то вам придется самостоятельно рассчитывать свои доходы и расходы, платить налог и подавать декларацию 3-НДФЛ в налоговый орган. Для этого суммы покупок и продаж нужно переводить из иностранной валюты в рубли по курсу Центробанка РФ. Конвертацию следует делать на даты расчетов по каждой сделке в течение отчетного года.

В свою очередь, налоговые эксперты онлайн-сервиса НДФЛка.ру помогут выполнить эти расчеты и правильно заполнить декларацию.

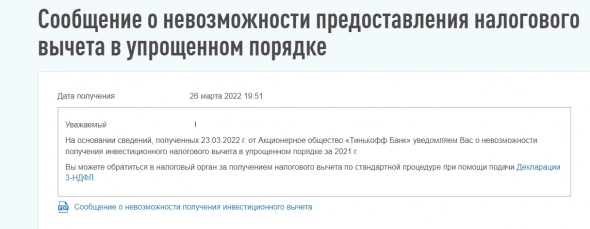

Отказали в упрощенном вычете из-за зарубежных дивидендов

- 28 марта 2022, 10:22

- |

Доброго дня и удачной работы! Сегодня хотим поделиться с вами случаем из практики НДФЛка.ру. Он будет полезен тем инвесторам, кто планирует оформить налоговый вычет в упрощенном порядке.

К нам обратилась Ксения М. Она самостоятельно подала заявление на вычет по ИИС по упрощенной системе. И получила отказ в предоставлении вычета. Многие думают, что при такой системе подавать декларацию не нужно — это не совсем так. В отчете брокера у Ксении были дивиденды зарубежных компаний, а упрощенно отчитаться по ним нельзя!

Наши эксперты заполнили декларацию, в которой учли дивиденды и вычет по ИИС. Ксения благополучно получила вычет и отчиталась по доходам! Но время, конечно, потеряла.

Лучше учиться на чужих ошибках. Подписывайтесь на наш блог, чтобы платить налогов меньше, а возвращать больше. Готовы ответить на все ваши вопросы по налогам на инвестиции.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал