мусорные облигации

Высокодоходные облигации на рынке США: ретроспектива и сегодняшний день

- 17 января 2020, 08:02

- |

Американские финансисты были первыми, кто понял, что облигации с высоким купоном – это не просто высокая доходность и повышенные риски. Это еще история о том, как зарабатывать на нетрадиционных бизнес-моделях на систематизированном финансовом рынке.

Американские финансисты были первыми, кто понял, что облигации с высоким купоном – это не просто высокая доходность и повышенные риски. Это еще история о том, как зарабатывать на нетрадиционных бизнес-моделях на систематизированном финансовом рынке.Появление и развитие

Облигация – достаточно старый вид ценных бумаг. В США осознанно с ними работать научились еще на стыке 19 и 20 века. С развитием бизнеса банков, исследовательской деятельности, к середине прошлого столетия при работе с облигациями уже оценивали риск и доходность потенциальных эмитентов. Рынок развивался постепенно и органически: к эмиссиям облигаций прибегали крупные и известные имена, а их ставки рассчитывались исходя из долговой нагрузки и оценки способности компаний его обслуживать в будущем.

( Читать дальше )

- комментировать

- 2.8К | ★3

- Комментарии ( 8 )

Как и зачем покупать высокодоходные облигации (ВДО)

- 25 декабря 2019, 13:37

- |

Высокодоходные облигации — долговые бумаги, не имеющие рейтинга, или бумаги, чей рейтинг не дотягивает до инвестиционного уровня. А также так называемые высококупонные облигации. То есть облигации, купон по которым превышает ключевую ставку на 5%.

ВДО выпускаются небольшими компаниями, которые не хотят или не могут получить кредит в банке. Перевожу на русский. Вы даете в долг непонятной ООО-шке. Вы сами становитесь банком. И молитесь.

Зачем инвесторы в это лезут? Чтобы получить доходность в 2-3 раза выше депозита.

В США спектр эмитентов ВДО очень широк — от автомобильных производителей до телекомов и хайтека. У нас же в долг берут строители, МФО и лизинговые компании. Так себе диверсификация.

( Читать дальше )

- комментировать

- 13.4К |

- Комментарии ( 20 )

Инвесторы в «мусорные» облигации не так оптимистичны, как владельцы акций

- 11 июля 2019, 11:25

- |

Рынок высокодоходных облигаций США пока не так оптимистично реагирует на происходящее, как рынок акций.

Во-первых, спред между «мусорными» и государственными облигациями США по-прежнему держится выше 4 процентных пунктов и никак не может добраться до минимумов, установленных 03 октября в 3,16 процентных пункта.

Во-вторых, Индекс рынка высокодоходных облигаций, который растет если общее количество «мусорных» бумаг увеличивается в цене и наоборот, снижается на протяжении четырех рабочих дней, включая и сегодня (данные за 10.07 — до открытия американских рынков).

Динамика Индекса рынка высокодоходных облигаций и S&P 500

Источник: Investbrothers

К началу сегодняшних торгов в основном продавали высокрискованные облигации.

Пока Индекс долговых бумаг подтверждает рост S&P 500, однако его падение на протяжении четырех последних сессий может вызвать опасения. В сентября 2018 г. он перешел к постепенному снижению, опережая американские рынки акций.

( Читать дальше )

Облигационный портфель программиста

- 24 апреля 2019, 13:33

- |

Подвел итоги по своему специальному облигационному счету. Год назад я положил на отдельный брокерский счет 800 000 рублей, где решил торговать только облигациями.

Через год баланс счета стал ровно 1 000 000. Т.е. за год я заработал 25% годовых. Дополнительные средства на счет не вносил, но всю прибыль реинвестировал.

Основные факторы:

1. Заходил в первичных размещениях, продавал на вторичке выше номинала.

2. Несколько раз рисковал, покупая просевшие в цене бумаги (СилМаш лучший из всех)

3. Реинвестирование купонов (появилось много бумаг с ежемесячным купоном, и это очень круто, реально повышает доходность).

В 2018 году появилось реально большое количество малых облигационных займов и если вначале я еще пытался анализировать отчетность, выбирать стоит участвовать или нет, то сейчас у меня сложились другие правила, больше математического, технического характера.

Итак,

1. Участие в первичных размещениях.

Тут обязательно надо смотреть и отчетность эмитента и организаторов (их другие выпуски), т.е. проводить большую ручную работу.

( Читать дальше )

Портфель облигаций или что взять вместо мусора

- 06 февраля 2019, 12:07

- |

Дисклеймер- автор не несёт ответственности за любые последствия вызванные применением данного материала. Данный материал является личным мнением и не несёт в себе рекомендации к действию.

В последнее время стали очень популярны мусорные облигации, я решил подобрать альтернативу из компаний которые имеют достаточно высокую доходность, однако обладают инвестиционным рейтингом.

Лизинговая компания работает с 2004 года, 26 место по объёму лизингового портфеля.

Не так давно АКРА повысила рейтинг с ВВВ+ до А-. Котировки пока не отреагировали.

цена в терминале 99,85 дох. 11,22% погашение через 779 дн.

Амортизационное погашение равными частями по 8,3% от номинала.

Фактически половина вложенных вами денег вернётся уже через год.

Подходит для тех кому интересно короткое вложение средств под хороший процент и с хорошей надёжностью.

( Читать дальше )

ЦЕРИХ затормозил с "мусором"?

- 30 января 2019, 11:45

- |

Похоже Инвестиционная компания ЦЕРИХ взвесила все «ЗА» и «ПРОТИВ» и решила придержать лошадей с мусорными облигациями, которые я активно критиковал в конце прошлого года, написав несколько материалов на эту тему:

- На Finversia.ru Кому выгодны «мусорные» облигации?

- На Smart-lab.ru Мусор для обывателя, или что предлагают некоторые профессиональные участники своим несведущим клиентам

- На Smart-lab.ru Корпоративные бонды под табу для частного инвестора!

Андрей Хохрин – руководитель данного направления, покинул ЦЕРИХ и теперь ведёт свои проекты сам, помогая сомнительными заёмщикам привлекать денежные средства у доверчивых физиков, распространяя материалы через PROBonds на Facebook и

( Читать дальше )

Инвесторы отказались покупать «мусорные» облигации

- 18 января 2019, 10:51

- |

Декабрь был одним самых слабых месяцев для рынка «мусорных» облигаций.

За весь месяц американские корпорации не произвели ни одного выпуска бумаг с кредитным рейтингом ниже инвестиционного.

Продавцы долга исчезли с рынка в связи с резким ростом премии к «мусорным» облигациям, которая достигла двухлетнего максимума.

За весь прошлый год, по подсчетам агентства Bloomberg, было выпущено облигаций с рейтингом ниже инвестиционного на сумму в 188,5 млрд долларов, причем большая его часть была продана в первой половине года — 121,8 млрд долларов. За четвертый квартал эмитентам удалось разместить бумаг на 15,1 млрд долларов.

На фоне обвала на фондовых рынках США спред между «мусорными» и государственными облигациями поднялся до 5,44 процентных пункта. Сейчас он немного снизился — до 4,55 процентных пункта.

Резюме

Пока ситуация на долговом рынке Соединенных Штатов достаточно спокойная, несмотря на всплеск напряженности в конце 2018 г. То есть, по нашему мнению, пока еще все под контролем и риски не превзошли те уровни, которые наблюдались на рынках в 2011, 2015-2016 гг.

( Читать дальше )

Мусор для обывателя, или что предлагают некоторые профессиональные участники своим несведущим клиентам

- 12 декабря 2018, 10:39

- |

Совсем недавно я написал статью «Корпоративные бонды под табу для частного инвестора», где обосновал и показал в чём кроются риски, и как их стоит учитывать при оценки облигаций.

К моему большому сожалению, некоторые профессиональные участника рынка, ведут недобросовестную работу, продавая непросто корпоративные, а откровенно «мусорные» бумаги инвесторам под видам высокодоходных и низкорискованных активов, сравнивая их например с ОФЗ или депозитами в банках, намеренно уделяя мало времени разговору о рисках.

Я уже 2-4 месяца наблюдаю за работой одной из команд. С точки зрения закона к ним нет вопросов, а вот с точки зрения морали – очень много. Набор активов, которые предлагается частным инвесторам (лично у меня не поворачивается назвать портфелем) не выдерживает никакой критики, поскольку туда входят всего 7 бумаг 4-х эмитентов.

( Читать дальше )

Крупнейшие американские инвестдома уходят от риска

- 16 ноября 2018, 21:43

- |

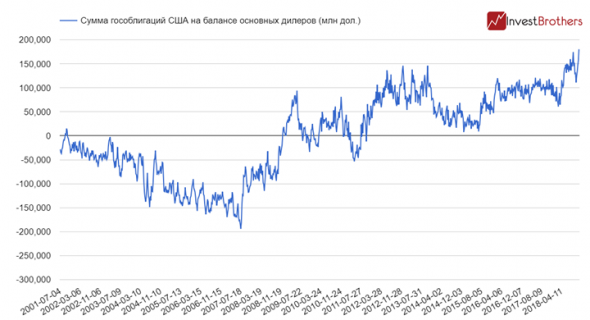

Основные маркетмейкеры американского фондового рынка вновь запаслись облигациями США.

По состоянию на 07 ноября крупнейшие дилеры гособлигаций США увеличили свои вложения в долговые бумаги до нового абсолютного рекорда в 180,4 млрд долларов.

Всего в число основных маркетмейкеров входят 23 организации, в том числе и крупнейшие банки с Wall Street.

До этого предыдущий рекорд был установлен в конце августа, тогда дилеры владели бумагами на 174,1 млрд долларов. В дальнейшем, когда американские фондовые рынки закрепились на новых максимумах они немного снизили свои позиции, но начиная с обвала «большие деньги» возобновили накопление гособлигаций США.

Существенную долю в портфеле занимают «короткие» бумаги — так на облигации со сроком погашения от нескольких месяцев до трех лет приходится почти 84,6 млрд долларов.

В период повышения ставок краткосрочные облигации теряют в цене меньше всего. Также в кризисные моменты инвесторы предпочитают держать свои деньги в «коротких» бумагах.

( Читать дальше )

Крипта или Мусорные Облигации что надежней?

- 10 ноября 2018, 01:20

- |

Облигации которые я купил Открытие Холдинг 5 на сумму около 2000р. по цене 16% от номинала 12 штук, стоят 1 копейку сейчас, Московская Биржа кинула с НКД, на выходе 0 вышло по НКД, тема мутная но пахнет разводняком https://www.moex.com/n21477

типа Эмитент не представил данные по купонам но владельцы бумаг было известно о продлении погашения купона, Биржа получила данные от Эмитента 06.11.2018, а вступили в силу они 08.11.2018. т.е. Биржа знала что купоны буду известны и все же Разрешила Торги 07.11.2018, так что Кидок засчитан.

На аналогичную сумму потраченную на облигации ОХ 5 были куплены облачный мощности 0,22 TH/s Саш-256 в сервисе hashflare.io, (ой че то про него не говорили) при этом накапало 0.00311748 BTC, да майнинг останавливали но там должно было накапать 0,01 BTC но увы то что есть то есть и что осталось было продано на /yobit.net и получены рубли и уже выведены и потрачены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал