мрск волги

МРСК - сравнительный анализ сектора

- 13 августа 2023, 23:05

- |

Использовал данные 1го квартала и историю. Этот анализ — некий драфт, буду уточнять по итогам 2го квартала, есть на что еще глянуть.

Первые выводы:

- Удивительным образом выросшая последние несколько месяцев Сибирь уже выглядит серьезно переоценённой.

- Урал, также прилично поросший, сохраняет потенциал благодаря исключительной маржинальности и умеренной долговой нагрузке.

- Центр смотрится крепко, но, в отличие от Урала, рос не так интенсивно, думаю хорошая идея на долгосрок. Но, увы, не мое.

- Сев. Кавказ — сложно комментировать с фундаментальной точки зрения. Это какая-то своя тема, для своих. Я лично держался бы подальше.

- Центр-Приволжье и Волга выглядят привлекательно для покупки. Приволжье — самая крупная по активам МРСК, стабильная, хорошо управляемая. Волга — я бы сказал, темная лошадка. Люблю Волгу)

- Северо-Запад — бумага, которая может удивить, но в фин.показателях этого еще не видно. У компании хорошая позиция и стратегически — это актив роста. Не удивлюсь, если бумага будет сильнее сектора, но опять таки — в стратегические инвестиции не играю.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

в лидерах роста сегодня в основном дочерние компании ФСК Россетей

- 09 августа 2023, 19:40

- |

Рыночная Капитализация Россетей Кубани 99% в Россетях на уже 260млрд.р,

при капитализации ФСК Россетей 250 млрд.р.!

Рыночная капитализация Ленэнерго (еще одной дочки ФСК Россетей) = 210 млрд.р

Думаю скоро материнская компания пойдет в рост опережающими темпами, догоняя дочерние компании.

В августе ждем отчетность.

Россети Волги. Убытки и их причины. (Без всяких этих глубоких анализов)

- 24 ноября 2022, 10:56

- |

— Понимаете, когда мы встретились с Мойшей у него было много денег и мало опыта. Теперь у него мало денег и много опыта.

У меня такая же ситуация с МРСК.

— Купленая много лун назад по 9 копеек, по рекомендации зазывалы на МФД,

— усредненная много раз по 7-6-5 копеек,

— частично продаваемая в конце финансового года для снижения налогооблагаемой базы,

— при этом до сих пор зияющая потерями в 63%… она лежит в портфеле полумилионной стопкой бумаг, оценивающихся сейчас чуть менее чем в 14 т.р.

И вот сегодня с утра +5% разом.

«Чой-то за праздник на моей улице» — подумал я и полез на смартлабик искать новостей.

Только пошел непривычным путём: забил в яндексе запрос и справа на страничке вышли отзывы довольных клиентов МРСК.

Порадовался за людей, узнав что не для всех МРСК Волги=боль.

Так вот: отзыв от июня 2022:

«Обращались в эту организацию для увеличения мощности 380вт в селе! Заключили договор, по нему в течение 6 месяцев все должно было случится! Цена очень удивила 550р! В эту сумму вошло 5 столбов, провод, счетчик все по проекту!...».

( Читать дальше )

Рассматриваем точки входа на лонг. 20.02.22

- 20 февраля 2022, 23:36

- |

Обзор СНП 500.ММВБ, самолет, НМТП, ТГК1, Россети, МРСК ВОЛГА, ВТБ, Алроса, Фосагро, Озон, М Видео, ВК, ИСКЧ, Акрон, Газпром, Сбер, ММК, ПИК, ФСК, АФК, Ленэнерго, интерРАО, Полю. Золото, Серебро.

Сравнительный взгляд на МРСК и российский электросетевой сектор (осторожно, мультипликаторы)

- 07 мая 2021, 12:26

- |

📊 Добрался я всё-таки до анализа российских электросетевых компаний, которые уже дружно отчитались по РСБУ за 1 кв. 2021 года. Правда, теперь сижу и думаю – а нафига я потратил на это несколько часов? Мой внутренний максимализм и желание быть в курсе текущего финансового самочувствия большинства российских компаний мешают моему здоровому сну, надо что-то с этим делать.

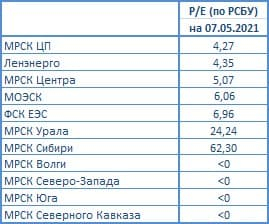

Графиками с динамикой выручки и чистой прибыли по каждой из компаний я не буду вас перегружать, ограничусь своими небольшими комментариями ниже и сравнительной картинкой с мультипликатором P/E:

✔️ Анализировать компании для удобства изложения на сей раз буду группами, а потому начну с МРСК ЦП, МРСК Центра, МОЭСК и Ленэнерго. Эти компании в целом продемонстрировали положительную динамику основных финансовых показателей, а драйверами роста стали схожие факторы: рост операционных показателей (=энергопотребления) и/или положительная тарифная конъюнктура, что вызвано более холодной зимой и постепенным выходом российской экономики из ковидного кризиса прошлого года.

( Читать дальше )

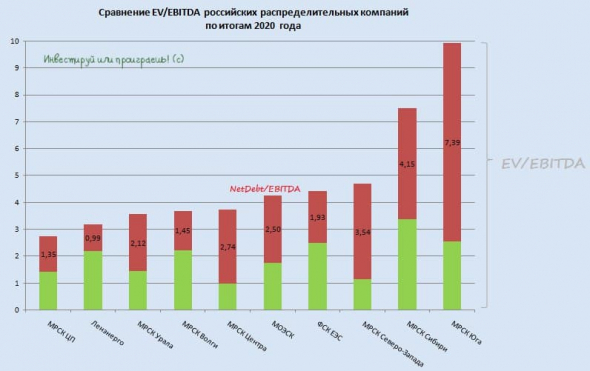

Итоги 2020 года в секторе распределительных энергосетей

- 02 апреля 2021, 09:36

- |

📊 Сектор российских распределительных энергосетей вряд ли занесёт себе минувший 2020 год в актив, да и сама идея инвестирования в эти компании с каждым годом становится всё менее интересной, из-за ручного управления тарифами, непредсказуемых списаний и обесценений, а также весьма замудрённой дивидендной политики. Возможно, я взрослею с инвестиционной точки зрения, а быть может растущий с каждым годом портфель расставляет акценты в сторону стабильности и прозрачности инвест.идей, нежели в попытке угадать, в какую сторону подует дивидендный ветер.

✔️ По мультипликатору EV/EBITDA самой недооценённой компанией в отрасли стала наша любимая МРСК ЦП (2,75х), которую мы разбирали в отдельном посте и которой вполне по силам порадовать нас щедрыми дивидендами за 2020 год. Нынче это большая редкость, поэтому здесь хоть какой-то позитив.

✔️ Определённую стабильность финансовых показателей продемонстрировала также

( Читать дальше )

МРСК Волги: наша боль в секторе сетевых распределительных компаний

- 23 марта 2021, 16:37

- |

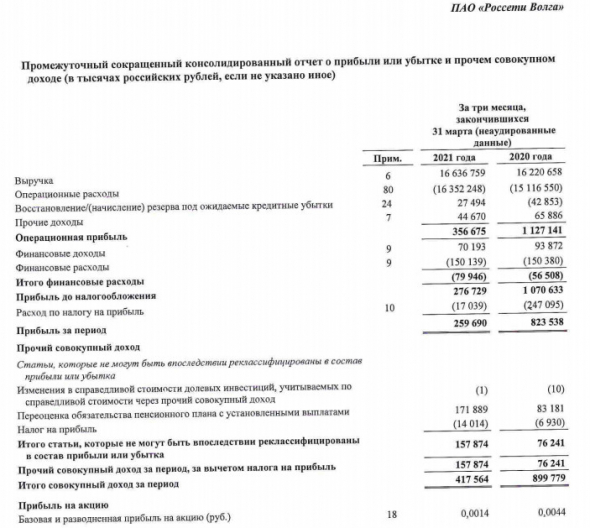

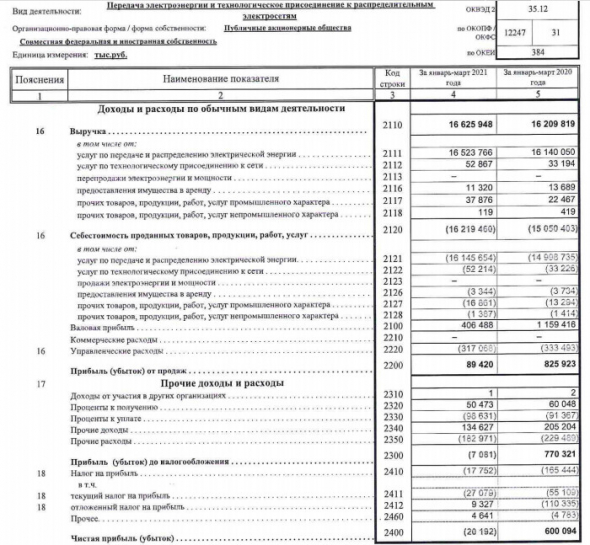

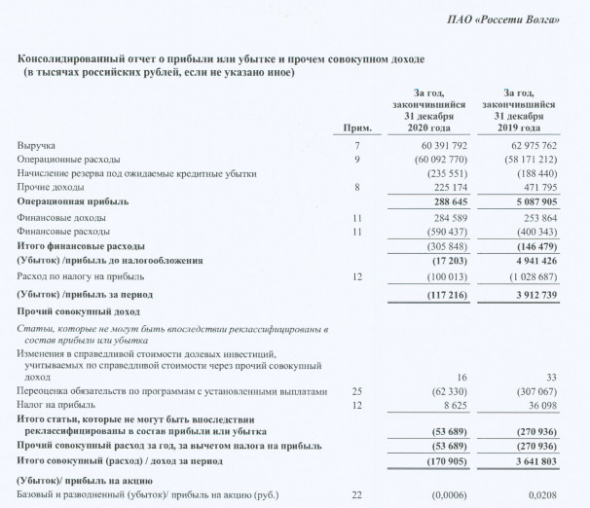

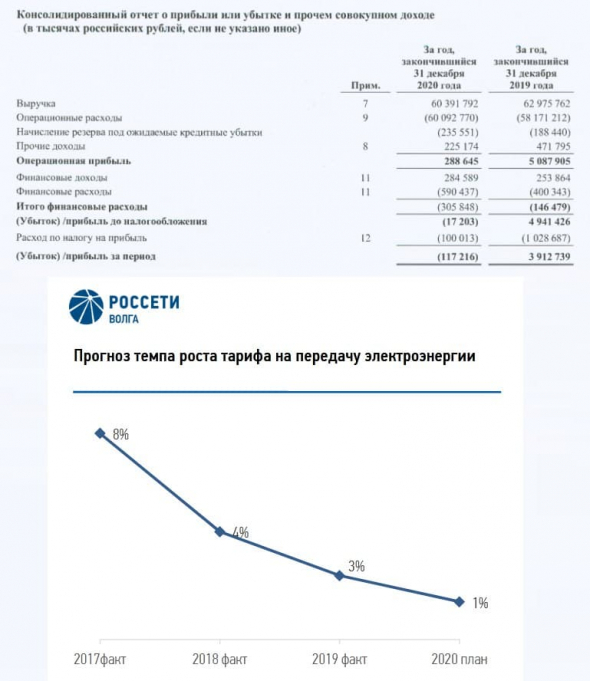

🧮 Для МРСК Волги минувший 2020 год отметился чистым убытком не только по российским стандартам бухгалтерской отчётности РСБУ, но и по международным стандартам МСФО. Хотя шансы были остаться в очень скромном плюсе, но увы. По крайней мере, на операционном уровне мы видим прибыль в размере 289 млн рублей, в то время как по РСБУ был зафиксирован убыток – минус 679 млн рублей.

📉 Выручка компании в 2020 году снизилась на 4,1% до 60,4 млрд рублей, что обусловлено сокращением полезного отпуска, «по причине неблагоприятной эпидемиологической обстановки в регионах присутствия из-за распространения COVID-19, повлекшей карантинные меры, и, как следствие, приостановление производственной деятельности потребителей». Я уже молчу про «нехарактерный температурный режим в 1 кв. 2020 года», на который тоже поспешили уповать пресс-аташе МРСК Волги.

🤦🏻 При этом операционные расходы даже прибавили на 3,3% до 60,1 млрд руб., что с учётом снижения выручки, роста резервов под ожидаемые кредитные убытки с 188 до 236 млн руб., и двукратного сокращения прочих доходов до 225 млн руб. в итоге практически обнулило операционную прибыль.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал