московская биржа

📊 Держим руку на пульсе

- 03 июня 2025, 20:09

- |

Рассказываем о свежих инициативах Московской биржи, которые упрощают доступ к финансовым инструментам и делают рынок технологичнее:

➡️ Договорились с «Деловой Россией» совместно расширять информационную поддержку компаний, инвесторов и эмитентов. Наша общая цель — помочь тем, кто планирует выйти на рынок капитала, но не уверен, с чего начать.

➡️ Присоединились к отраслевому клубу «Искусственный интеллект в финансах». Одна из ключевых задач объединения — разработать первую в России единую методику оценки эффективности ИИ-решений для компаний.

➡️ Разработали новый шаблон программы биржевых облигаций. Он ускорит процесс регистрации для эмитентов и в несколько раз сократит время на подготовку документов.

- комментировать

- 482

- Комментарии ( 0 )

Правила Шерифа Лабрадора на Внебирже с Замороженными "американцами"

- 03 июня 2025, 14:59

- |

Месяц, как я разбавил торговлю облигациями торговлей с замороженными акциями на внебиржевом рынке МБ.

Как это работает:то там, то сям. Купил очень дёшево — продаю просто дёшево.

Правила:

1. Комиссия. Помни о ней. У меня в 10 раз выше обычного — 0.5%

2. Никаких «по рынку», опасно. Всегда конкретную цену выставляй!

3. Всегда держи кэш!

3.1 Если появится отличная заявка ASK, будет обидно упустить её или срочно менять на что-то

3.2 Если цены на внебирже рухнут — вы инвестор, значит нужны будут деньги для оплаты налога на материальную выгоду в конце года.

4. Роботы — и враг и дурак. Они там есть, они тупо делают заявку лучше вашей до какого-то предела. У меня есть видосик (потом опубликую у себя в ютюб), где я скармливаю чужому роботу чужие заявки. Это угар. Просто подгонял его выше и выше. На маленькую сумму, но смешно вышло

Мосбиржа потеряла избыточные процентные доходы.

- 03 июня 2025, 13:43

- |

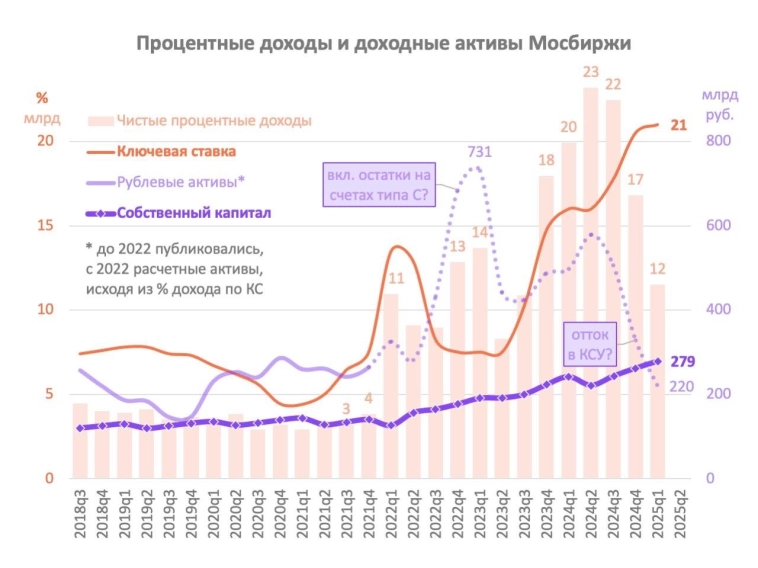

Возможно, из-за санкций, высокой ключевой ставки и рынка КСУ. Неожиданное продолжение истории о разных 300 млрд руб.

До 2022 года Московская биржа зарабатывала примерно ключевую ставку (КС) на рублевую часть инвестиционного портфеля около 3-4 млрд руб. чистых процентных доходов в квартал. Структура портфеля исправно публиковалась. В нем были в основном валютные активы (~600 млрд руб.) и более 200 млрд рублевых активов (до 100 млрд собственных).

После 2021 года структуру портфеля раскрывать перестали. Но из чистых процентных доходов и КС можно оценить доходные рублевые активы (пунктирная линия). Они достигали более 700 млрд в начале 2023 — тогда у биржи накапливались остатки на счетах типа С нерезидентов. Потом счета перевели в АСВ. Биржа лишилась ~300 млрд доходных активов.

В 1 квартале 2025 года чистые процентные доходы биржи упали почти в ~2 раза от максимума (с 23 млрд во 2 кв. 2024 до 12 млрд), несмотря на рост КС с 16 до 21%. Оценка портфеля, на котором биржа могла зарабатывать рублевую ставку, опустилась за год ещё на ~300 млрд и впервые стала ниже собственного капитала ~220 vs. 290 млрд руб. Биржа перестала получать избыточные доходы от размещения клиентских средств.

( Читать дальше )

Рекордное количество покупателей в ММВБ

- 03 июня 2025, 11:53

- |

Подписывайтесь на телеграм-канал

Больше графиков смотрите на сайте MSCinsider

Мосбиржа вошла в состав отраслевого клуба "Искусственный интеллект в финансовой отрасли"

- 03 июня 2025, 10:35

- |

Московская биржа вошла в состав отраслевого клуба «Искусственный интеллект в финансовой отрасли», созданного Альянсом в сфере ИИ и Ассоциацией ФинТех для ускоренного развития ИИ и мультиагентных систем на финансовом рынке. К первому заседанию клуба присоединились руководители финтех-компаний, вошедших в состав объединения – среди них Московская биржа, Сбер, Т-банк, Альфа-Банк и другие. Участники клуба займутся разработкой предложений и рекомендаций по совершенствованию процессов внедрения и регулирования ИИ-решений, обменом лучшими практиками, а также формированием подходов к управлению рисками в финтехе.

Для Московской биржи искусственный интеллект – одно из фокусных направлений технологического развития. В структуре компании работает отдел ИИ, который отвечает за разработку и внедрение ИИ-решений на всех уровнях – от оптимизации внутренних процессов до реализации проектов для участников рынка. Среди последних собственных разработок – корпоративный ИИ-ассистент MOEX Insight AI, это CoPilot-решение, способное анализировать любые офисные приложения и веб-интерфейсы: ассистент самостоятельно распознает контекст задачи и управляется с помощью голосовых или текстовых команд.

( Читать дальше )

Объем торгов на рынках Мосбиржи в мае 2025 года снизился на 9,1% г/г до 115,1 трлн руб — площадка

- 02 июня 2025, 17:37

- |

Общий объем торгов на рынках Московской биржи в мае 2025 года составил 115,1 трлн рублей.

Рынок акций

Объем торгов акциями, депозитарными расписками и паями в мае составил 2,4 трлн рублей. Среднедневной объем торгов – 90,2 млрд рублей.

Объем операций на торгах выходного дня составил 110,5 млрд рублей или 4,5% от общего объема торгов на рынке акций в мае 2025 года.

Рынок облигаций

Объем торгов облигациями достиг 1,9 трлн рублей без учета однодневных облигаций. Среднедневной объем торгов – 92,0 млрд рублей.

Общий объем размещений и обратного выкупа облигаций составил 1,3 трлн рублей, включая объем размещений однодневных облигаций на 308,1 млрд рублей.

Срочный рынок

Объем торгов на срочном рынке достиг 8,7 трлн рублей. Среднедневной объем торгов составил 414,0 млрд рублей.

Денежный рынок

Объем торгов на денежном рынке составил 92,2 трлн рублей, среднедневной объем операций – 4,4 трлн рублей.

В общем объеме торгов денежного рынка объем операций репо с центральным контрагентом достиг 37,8 трлн рублей, объем операций репо с клиринговыми сертификатами участия – 43,0 трлн рублей.

( Читать дальше )

Мосбиржа и "Деловая Россия" заключили соглашение о сотрудничестве, предусматривающее расширение информационной поддержки эмитентов, компаний, планирующих выход на рынки капитала, а также инвесторов

- 02 июня 2025, 12:52

- |

Московская биржа и Общероссийская общественная организация «Деловая Россия» заключили соглашение о сотрудничестве, которое предусматривает расширение информационной поддержки эмитентов, компаний, планирующих выход на рынки капитала, а также инвесторов.

Соглашение предполагает информирование и консультирование бизнеса и инвестиционного сообщества о возможностях Московской биржи по торговле ценными бумагами, производными инструментами, валютой, инструментами денежного рынка и товарами. Особое внимание уделено выходу компаний на биржу, а также обмену опытом и ключевым факторам развития рынка капитала.

В рамках соглашения Московская биржа и «Деловая Россия» запланировали проведение совместных семинаров, круглых столов, вебинаров, конференций и других мероприятий, направленных на привлечение инвестиций в российскую экономику.

Максим Варников, управляющий директор по продажам и развитию клиентских отношений Московской биржи:

«Нас с „Деловой Россией“ связывает давнее сотрудничество. Мы регулярно проводим совместные мероприятия, которые позволяют в формате открытого диалога выявить актуальные проблемы бизнеса, рассказать о биржевых инструментах для эффективного управления ликвидностью и о том, как встроить их в свою практику.

( Читать дальше )

Акции Московской биржи: прогноз после слабого отчета за 1 квартал 2025 года

- 31 мая 2025, 15:18

- |

Московская биржа опубликовала отчет за первый квартал 2025 года (ссылка на отчет), и данные оказались хуже ожиданий. Несмотря на рост комиссионных доходов, процентные доходы и чистая прибыль резко снизились, что негативно отразилось на финансовых показателях. Разбираем ключевые цифры и прогноз по акциям Мосбиржи в ближайшей перспективе.

Ключевые цифры отчета

Выручка: 28,6 млрд руб. (–15,9% г/г)

Чистая прибыль: 13,0 млрд руб. (–32,7% г/г)

EBITDA: 17,5 млрд руб. (–31,6% г/г)

Рентабельность: 61,0% (EBITDA), 45,5% (чистая)

Основная проблема — обвал процентных доходов с 19,4 млрд руб. в 1 кв. 2024 до 10,1 млрд руб. в этом году. Падение произошло глубокое, практически в два раза. Причины такого спада кроются в вероятно, в оттоке временно свободных средств клиентов, которые ранее хранились на биржевых счетах, и которое было видно в конце прошлого года.

Чистый процентный доход формируется в том числе за счет инвестиционного портфеля биржи и операций с депозитами клиентов.

( Читать дальше )

❗️❗Почему мы продали мосбиржу⁉️

- 30 мая 2025, 11:15

- |

Весь 2023 год мы наращивали долю в акциях Мосбиржи, но ближе к середине 2024 года начали сокращать позицию и в 2025 году полностью вышли из этих акций.

💡Логика проста — мы заметили сокращение денежных остатков клиентов на счетах Мосбиржи (они приносят значительную часть процентных доходов), а также учли, что при снижении ключевой ставки все процентные доходы упадут.

Писали про этоздесь, здесь и здесь!

📊Результаты за 1кв 2025г:

❌Процентные доходы упали в 2 раза до 10,1 млрд руб.

✅Комиссионные доходы выросли на 27% до 18,5 млрд руб.

❌Чистая прибыль снизилась на 33% до 13 млрд руб.

Динамика процентных доходов:

— 3кв 2024г — 25,1 млрд руб.

— 4кв 2024г —16,2 млрд руб.

— 1кв 2025г — 10,1 млрд руб.

Ключевая ставка повышалась, а процентные доходы компании снижались, не странно ли? О чём это говорит? 👇

Об изменении условий ведения бизнеса, а именно о сокращении клиентских остатков на счетах Мосбиржи (вероятно, из-за санкций).

❗️Несмотря на долгосрочные драйверы роста (увеличение числа клиентов, расширение продуктовой линейки, развитие финансового маркетплейса и т.д.) и неплохие дивиденды за 2024 год (26,11 руб. на акцию или 75% чистой прибыли), мы ожидаем, что динамика акций Мосбиржи будет слабее рынка в ближайший год из-за снижения процентных доходов и прибыли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал