мнение

JetLend - первое IPO в 2025 году. Стоит ли идея нашего внимания

- 28 февраля 2025, 19:05

- |

Компания выбрала в качестве площадки для размещения СПБ Биржу $SPBE пострадавшей от санкций, это будет вторым размещением после группы Элемент $ELMT

Предварительные параметры IPO:

• Значительную часть выпуска составят новые акции, а free-float по итогам IPO ожидается на уровне 10% и более.

• Подавляющая часть предлагаемых на IPO акций будет выпущена в рамках дополнительной эмиссии.

• Основатели и миноритарные акционеры при необходимости могут увеличить размер предложения бумаг за счёт части принадлежащих им акций.

• После IPO акционеры-основатели сохранят за собой преобладающую долю в капитале и продолжат управлять платформой.

• Акционеры компании приняли на себя обязательства, связанные с ограничением на отчуждение акций в течение 180 дней после завершения предложения.

Факторы привлекательности:

Объём выдач на платформе за 2024 год составил 11,5 млрд руб., что соответствует 42% рынка краудлендинга, это превышает совокупную долю всех ближайших конкурентов JetLend из топ-5 вместе взятых.

( Читать дальше )

- комментировать

- 320

- Комментарии ( 2 )

Ростелеком - Бремя высокой ставки все сильнее давит на растущий бизнес. Какие есть перспективы

- 28 февраля 2025, 14:50

- |

• Выручка: 779,9 млрд руб +10% (г/г)

• Показатель OIBDA: 302,5 млрд руб (+7% г/г)

• Чистая прибыль: 24,1 млрд руб (-43% г/г)

• Кап. вложения: 178,8 млрд руб. (+21% г/г)

• FCF: 40,3 млрд руб. (56,8 млрд руб. годом ранее)

Основные драйверы роста компании — сервисы мобильной связи и цифровые инновационные продукты. В 2024 году вклад цифровой линейки сервисов в выручку компании превысил 23%, а масштаб цифрового бизнеса в абсолютном выражении приблизился к внушительной отметке ₽200 млрд.

Из негативного: На динамику чистой прибыли 2024 года преимущественно повлиял рост расходов из-за необходимости рефинансировать долговой портфель, что приходилось делать по более высоким ставкам.

На финансовом результате также сказался эффект пересчета отложенных налоговых платежей в связи с повышением c 1 января 2025 года ставки налога на прибыль.

Чистый долг увеличился на 17%, до ₽661,2 млрд. Соотношение чистый долг/ OIBDA составило 2,2х

( Читать дальше )

🔥 Квартирный вопрос всех нас испортил... 🔥

- 27 февраля 2025, 13:12

- |

💡 Упражнение, как говорится, «на подумать»: руководитель финансовой аналитики Сбербанка Михаил Матовников поделился информацией о том, что одного только годового дохода по вкладам россиян хватит для того, чтобы купить всю строящуюся в стране недвижимость.

📈 Получившие «сигнал» инвесторы, как самая настоящая слабо разумная человеческая масса, разумеется, тут же побежали бездумно скупать акции застройщиков...

❓ Вот только с текущим уровнем закредитованности отрасли, абсолютно понятным нежеланием ЦБ в ближайшее время расставаться с жесткой денежно-кредитной политикой, постоянной необходимостью рефинансировать долг и потенциальным раскручиванием спирали «зачем мне инвестировать в бетон сегодня, если завтра будет дешевле?» в головах покупателя, какова вероятность того, что все эти деньги придут в недвижимость раньше, чем этим самым застройщикам понадобятся многочисленные инъекции адреналина и государственный «дефибриллятор»?

Главные риски реализовались. К чему готовиться инвестору

- 27 февраля 2025, 09:28

- |

Писать банальные вещи о том, что это давно читалось, так как расти на сплошных обещаниях невозможно, особо не хочется. Вы это и без меня прекрасно знаете. Момент возврата в суровую реальность достаточно болезный, как для собственных убеждений, так и депозита.

Надеюсь в борьбе с жадность вы взяли вверх и по мере роста индекса сокращали вес в спекулятивных лонгах, как я не раз призывал делать. Трагедии в случившейся коррекции нет — напротив, после того, как утихнет инфошум, есть смысл присматриваться к подешевевшим активам.

Основное внимание инвесторов было сосредоточено на макроэкономическом обзоре Банка России, в котором регулятор отметил, что ждет ускорения инфляции на конец марта до 10,6%. В феврале аналитики повысили прогноз на конец 2025 года до 6,8%, а на конец 2026 года — до 4,6%. В 2027 году, по их мнению, она вернётся к 4%

( Читать дальше )

Насколько реально, удвоение капитализации российского рынка до 2030 года?

- 26 февраля 2025, 13:10

- |

Рост капитализации рынка за последние 10 лет:

• В период с 2015 по 2017 год уровень капитализации вырос с 28% до 39% от ВВП страны.

• В 2018 году наблюдалось ее небольшое снижение до 34%.

• К 2021 году капитализация российского фондового рынка вышла на уровень в 46% от ВВП.

• Однако ситуация кардинально поменялась. В 2022 году эта цифра упала вдвое, до уровня в 23%.

По большей части, это было связано с применением санкций в отношении крупных российских предприятий и уходом большинства иностранных компаний с рынка.

Однако такая ситуация продлилась недолго, и уже к концу 2023 года уровень капитализации рынка практически восстановился до отметки 2021 года. На конец 2024 года капитализация рынка акций Московской биржи — 53 трлн руб.

Что влияет на капитализацию российского фондового рынка?

• Состояние экономики. Стоимость акций, а также состояние фондового рынка напрямую зависит от состояния экономики страны, отдельных отраслей и финансовых показателей крупных компаний.

( Читать дальше )

Что стоит за заявлениями Трампа о редкоземельных металлах и украинском конфликте?

- 25 февраля 2025, 16:01

- |

Украинский конфликт, судя по всему, приближается к завершению, но каковы истинные цели Дональда Трампа? И о каких «редкоземельных металлах» идет речь?

На территории Украины не обнаружено значительных запасов редкоземельных металлов, особенно в объемах, о которых упоминает бывший президент США — от 350 до 500 миллиардов долларов. Это скорее риторический маневр, отвлекающий внимание от сути происходящего.

Фото: ТАСС, Валерий Шарифулин

Главный секрет сделки: инфраструктура и транзит газа

Ключевой вопрос не в ископаемых, а в инвестициях в инфраструктуру и контроле над транзитом российского газа в Европу через Украину. Вероятно, будет создан инвестиционный фонд, финансирующий восстановление украинской инфраструктуры за счет замороженных российских активов. Эти средства как раз составляют порядка 350 миллиардов долларов — сумму, сопоставимую с долгами Украины перед Западом.

США стремятся получить долю в транзите российского газа

В результате Штаты могут стать акционерами газотранспортной системы Украины, что позволит им не только контролировать поставки газа в Европу, но и получать стабильный доход от транзита.

( Читать дальше )

Яндекс - Перспективы и риски крупнейшего IT-гиганта. Обзор годового отчета

- 21 февраля 2025, 13:06

- |

Яндекс $YDEX годовая выручка впервые перешагнула рубеж в ₽1 трлн, составив в 2024 году ₽1,095 трлн (+37%)

• Скорректированная EBITDA: 188,6 млрд руб. (+56% г/г)

• Скорректированная чистая прибыль: 100,9 млрд руб. (+94% г/г)

Согласно отчетности, наибольшую выручку принесли такие сегменты, как:

• Поиск и портал (439 млрд руб., прирост 30% год к году),

• Маркет, Лавка, Еда и Деливери (322,3 млрд руб., +45% год к году),

• Такси, Драйв и Самокаты (227,9 млрд руб., +37% год к году).

Новостной фон:

• Компания собирается начать массовое производство роботов нового поколения.

• Яндекс приобрёл сервис «Бери заряд!» и выделяет его в отдельное бизнес-направление вместе с другими арендными сервисами Яндекс Go

• «Яндекс Фабрика» выпустила планшеты под брендом Lunnen Ground. Стоимость устройств — от 12 тыс. до 18,5 тыс. рублей

( Читать дальше )

Промомед - амбициозные планы в стремлении стать новой акцией роста. Основные риски для инвестора

- 20 февраля 2025, 12:35

- |

Операционные результаты за 2024 год:

• Выручка компании выросла более, чем на 33% и составила ₽21,1 млрд. Темп роста всего фармацевтического рынка за 2024 год составил 18%

• В сегменте Эндокринология выручка выросла на 80% по сравнению с 2023 годом и составила ₽7,9 млрд.

Опережающий рост стал возможным за счет вывода в рынок и успешных продаж новых продуктов для терапии лишнего веса и ожирения – Велгия, Энлигрия, и для лечения сахарного диабета – Квинсента.

• В сегменте Онкология выручка выросла на 41%, до ₽5,4 млрд. Основным драйвером роста стал вывод в рынок новых препаратов в онкогематологии и онкоурологии.

• Объем экспортных продаж вырос на 46% по сравнению с 2023 годом

• Доля выручки от реализации инновационных продуктов выросла до 58%, что на 10 п.п. выше, чем годом ранее (48% за 2023 год)

( Читать дальше )

Рынок продолжает утопать в позитиве. К чему готовиться инвестору

- 20 февраля 2025, 09:19

- |

На пути роста индекс МосБиржи оставляет ценовые разрывы. Они магнетизируют взгляд спекулянта в желании возле них найти точку входа и присоединиться к безоткатному росту рынка.

Даже анонсированный постпредами ЕС новый 16-й по счету пакет санкций, не смог сильно расстроить участников торгов. Этот негатив был достаточно быстро перекрыт заявлением российского президента о желании провести встречу с американским коллегой.

В итоге основная сессия завершилась ростом индекса МосБиржи на 0,36% — до 3270,64п., РТС прибавил 1,38% — до 1139,40п.

На вечерней сессии рост усилился, благодаря публикации порции инфляционной статистики от Росстата:

• Согласно которой за последнюю неделю рост потребительских цен замедлился до 0,17% с 0,23% на предыдущей неделе.

• При этом инфляция на 17 февраля в годовом выражении составила 10% после 9,99% неделей ранее.

( Читать дальше )

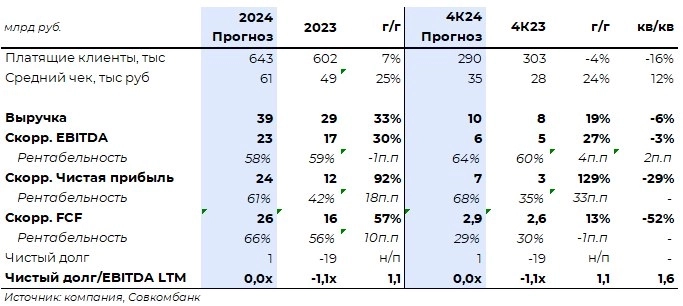

ХЕДХАНТЕР — ТОП ИДЕЯ?

- 19 февраля 2025, 13:22

- |

Компания Хэдхантер опубликует аудированную отчетность по МСФО 5 марта. Ожидаю нейтрально-позитивной реакции рынка на отчетность.

С 3 квартала 24 года ужесточение ДКП стало еще более негативно влиять на количество активных вакансий, размещенных на сайте Хэдхантера, что скорее всего замедлит темп роста выручки (ранее был рост на 28% г/г), но это не критично.

✔️ Из того, что нравится в компании:

🟠Компания могла существенно повысить тарифы, так как клиенты в конце года могли активно покупать годовые подписки на 2025 год по цене 2024 года, чтобы зафиксировать старую цену — это приведет к существенному росту отложенной выручки в 4 квартале 2024 года и увеличению FCF.

🟠Компания является лидером в своем сегменте, по мультипликаторам стоит дешево, при этом демонстрируя самую высокую рентабельность по EBITDA, FCF доходность и дивидендную доходность в секторе, а темпы роста выручки в целом сопоставимы с медианными уровнями!

🔖 Мнение:

В целом, компания выглядит интересно, держу ее в портфеле стратегии автоследования. Считаю, что расти компании есть куда + сам фундаментал надежный. Урегулирование конфликта на Украине не приведет к резкому сокращению потребности в услугах компании (за счет возвращения деловой активности иностранцев, возможной перестройки рынка труда и возможного более быстрого смягчения ДКП).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал