ммк

Стоит ли держать ММК по дивиденды?

- 25 января 2024, 12:19

- |

Стоит ли держать ММК по дивиденды?

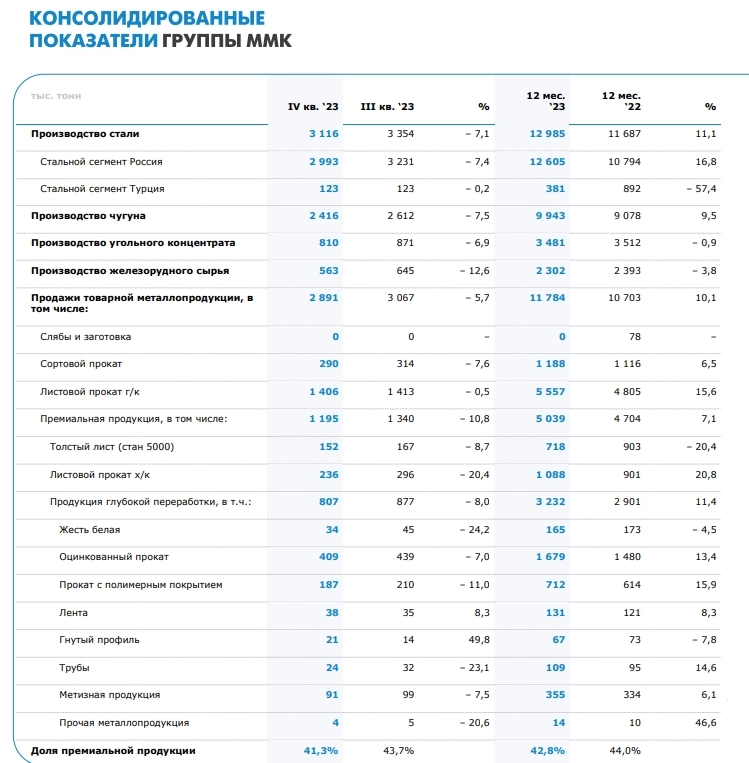

Объемы производства 2023-ого года выросли по отношению к 2022 за счет эффекта низкой базы.

Но они вернулись на типичный для компании уровень. Прорыва с этой стороны ждать не стоит. К тому же отчет вышел хуже ожиданий. Причина в падении объемов выпуска на турецкой площадке.

🟡 Все решают цены на сталь. По ним тоже сложно ожидать прорыва на фоне потенциального замедления в строительном секторе.

🔆 В фокусе — выплата дивидендов. Рынок ожидает, что компания может вернуться к выплатам и заплатить сразу за 2 года.

В самом оптимистичном случае дивдоходность будет в районе 20%. За 2 года для циклического бизнеса смотрится не очень привлекательно. Рыночные котировки явно закладывают этот сценарий, но есть риск столкнуться с разочарованием.

⭐️ Мнение GIF

2024 год для сталеваров может оказаться хуже предыдущего. Влияют рост экспорта со стороны Китая и снижение мировых цен. На финансах отразится и курсовая экспортная пошлина.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

📰"ММК" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 25 января 2024, 10:11

- |

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг: публикация релиза:

ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ ГРУППЫ ММК ЗА IV КВАРТАЛ И 12 МЕСЯЦЕВ 2023 ГОДА....

( Читать дальше )

ММК в 4кв 2023г снизил производство стали на 7,1% до 3,11 млн т, выплавку чугуна на 7,5% до 2,41 млн т относительно 3кв - операционные результаты группы

- 25 января 2024, 10:02

- |

ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ ГРУППЫ ММК ЗА 4 КВАРТАЛ И 12 МЕСЯЦЕВ 2023 Г.

ПАО «Магнитогорский металлургический комбинат» («ММК» или «Группа») (MOEX: MAGN), объявляет операционные результаты за IV квартал и 12 месяцев 2023 года.

ОСНОВНЫЕ ПОКАЗАТЕЛИ ЗА IV КВАРТАЛ 2023 ГОДА К III КВАРТАЛУ 2023 ГОДА

- Выплавка чугуна сократилась на 7,5% относительно III квартала 2023 года, до 2 416 тыс. тонн, вследствие капитального ремонта доменной печи №8.

- Производство стали снизилось на 7,1% относительно прошлого квартала и составило 3 116 тыс. тонн в связи с ремонтом конвертера на магнитогорской площадке.

- Продажи металлопродукции Группы скорректировались на 5,7%, до 2 891 тыс. тонн, отражая влияние ремонтов в доменном, сталеплавильном и прокатном переделах. Продажи премиальной продукции снизились на 10,8% и составили 1 195 тыс. тонн, в связи со снижением продаж х/к проката и проката с покрытием на фоне капитальных ремонтов в прокатном переделе. Доля премиальной продукции в портфеле продаж сократилась до 41,3%.

( Читать дальше )

Продал ММК, переложившись в НЛМК. Прогнозируемые дивиденды липецкого металлурга весомее и заплатит он раньше

- 24 января 2024, 08:58

- |

🔩 В январе я продолжил перетряхивать свой портфель и фиксировать прибыль. Кто меня читает продолжительное время, тот знает, что из металлургов я держал две компании: ММК и НЛМК. Покупал я обоих по очень сладким ценам, когда никто не верил в отрасль, а отмена дивидендов стала весомым страхом частных инвесторов. За прошлый год отрасль восстановилась, при этом с невыплатой дивидендов металлурги накопили приличный кэш на счетах, у всех отрицательный чистый долг, но вот свободный денежный поток различается. С учётом ребалансировки портфеля, а именно моего желания сократить количество эмитентов в портфеле я решил обойтись одним металлургом, да и выбор был очевиден:

💬 ММК: хороший отчёт, но выбор компании очевиден — это инвестиции. Капитальные вложения за Iп 2023 г. составили 45₽ млрд (35,5% г/г), а FCF за I полугодие 2023 г. сократился до 9₽ млрд (-48,3% г/г), отражая рост капитальных затрат. С учётом инвестиционной программы на 50₽ млрд, ММК — это история про будущие увеличение ЧП благодаря инвестпроектам (до конца 2023 г.

( Читать дальше )

Экспортные цены на российский чугун достигли максимума с апреля 2023г — Ведомости

- 22 января 2024, 10:27

- |

Чугун дешевел с середины марта до конца июля 2023 г. Минимальная цена в 2023 г. зафиксировалась 24 июля – $330 за 1 т на базисе FOB («с погрузкой на судно») Черное море. Затем цены восстанавливались, сохраняя при этом волатильность: до конца ноября котировки колебались в диапазоне $340–360 за 1 т. К зиме начался более устойчивый рост, и в январе 2024 г. котировки достигли $400 за 1 т. С начала этого года чугун подорожал еще на 3,4%.

В обзоре MMI отмечается, что в первой декаде января российские экспортеры предлагали покупателям чугун по $420–440 за 1 т в зависимости от качества, но «рабочий уровень» котировок был несколько ниже и составлял порядка $395–415 за 1 т.

www.vedomosti.ru/business/articles/2024/01/22/1016066-eksportnie-tseni-na-rossiiskii-chugun-dostigli-maksimuma

( Читать дальше )

Итоги недели: курс рубля, акции металлургов и редомициляция TCS Group

- 21 января 2024, 20:05

- |

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

ФАС назначила штраф Северстали 8,7 млрд руб. Почему это хорошо для инвесторов?

- 18 января 2024, 20:04

- |

🖥 Арбитражный суд Москвы признал законным штраф ФАС в отношении Северстали в размере 8,7 млрд руб.

Напомню, речь идет о деле металлургов — ФАС обвинила 3 компании (ММК, Северсталь и НЛМК) в завышении цен на горячекатаную сталь на внутреннем рынке в 2021 году.

Северсталь намерена оспорить штраф в вышестоящих инстанциях, но это очень хорошая новость для акционеров металлургов ✔️, объясню, почему.

1️⃣ Наконец-то озвучено решение и сумма штрафа мала относительно той кубышки, которая скопилась у Северстали и тех ожиданий от штрафа, которые были у экспертов. Я находил прогнозы в 50-60 млрд руб. штрафа на 3 компании, мы видим, что штраф Северстали 8,7 млрд руб., что в 2 раза ниже ожидаемых цифр.

Чтобы вы понимали, насколько это немного, отмечу, что прибыль Северстали за 2021 год, когда завышались цены, 299,6 млрд руб., то есть штраф составляет менее 3% от годовой прибыли.

2️⃣ Разбирательство с ФАС называлось одной из причин, препятствующих выплате дивидендов. Сейчас дело вошло в финальную стадию, и его завершение – один из шагов навстречу долгожданным дивидендам.

( Читать дальше )

👀 Металлургия. В реализации тренда.

- 18 января 2024, 20:01

- |

Перспектива модели WXY в металлургическом секторе продолжает реализовываться. Впервые о потенциале обновления максимумов говорили еще 11 ноября. Решила собрать инфу по сектору в один пост для вашего удобства.

🟣 Северсталь. 11 декабря я писала о тестировании ключевой зоны.

И пусть треугольник в Северстали сломался, сейчас мы наблюдаем тестирование очень важной зоны — границы вил.

Тогда даже пост назывался «Сейчас или никогда». И вот именно с той точки бумага ушла на обновление. Для уже открытых позиций рекомендую держать до 2104.2

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал