минфин

Вечерний обзор рынков 📈

- 15 декабря 2023, 19:01

- |

Курсы валют ЦБ на выходные:

💵 USD — ↗️ 89,6966

💶 EUR — ↗️ 98,4186

💴 CNY — ↗️ 12,6091

▫️ Индекс Мосбиржи по итогам основной торговой сессии пятницы прибавил 0,83%, составив 3 033,89 пункта.

▫️ Сегодня Банк России принял решение поднять ключевую ставку на 100 б.п., до 16% годовых. Ставка будет действовать с 18 декабря 2023. Следующее заседание запланировано на 16 февраля 2024 года. Главное из сопровождающего пресс-релиза:

— Инфляционное давление остается высоким, по итогам 2023 года годовая инфляция ожидается вблизи верхней границы прогнозного диапазона 7,0–7,5%. На среднесрочном горизонте проинфляционные риски остаются существенными.

— Рост ВВП в 2023 году, по оценке Банка России, сложится выше октябрьского прогноза ипревысит 3%;

— Возвращение инфляции к цели в 2024 году и ее дальнейшая стабилизация вблизи 4% предполагают продолжительный период поддержания жестких денежно-кредитных условий в экономике;

— Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Средняя цена на нефть Urals за период мониторинга с 15 ноября по 14 декабря 2023г составила $66,12 за барр — Минфин

- 15 декабря 2023, 16:16

- |

Средняя цена на нефть Urals за период мониторинга с 15 ноября по 14 декабря 2023 года составила $66,12 за баррель, или $482,7 за тонну. Цена нефти North Sea Dated за этот период — $78,89.

➡️В соответствии с установленным порядком расчета пошлин, экспортная пошлина на нефть в РФ с 1 января 2024 года понизится на $24,7 и составит $0,0 за тонну.

➡️Пошлина на светлые нефтепродукты и масла также понизятся до $0,0.

➡️Пошлина на экспорт товарного бензина составит $0,0, прямогонного (нафта) – $0,0 за тонну.

➡️Пошлина на кокс составит $0,0 за тонну.

➡️Пошлина на сжиженный газ (СПБТ) $1,6, пошлина на чистые фракции СУГ – $1,4.

➡️В настоящее время экспортная пошлина на нефть составляет $24,7.

t.me/minfin

Обзор рынков за неделю (8 - 14 декабря): В фокусе – новости компаний, статистика от министерств и Московской биржи

- 15 декабря 2023, 15:30

- |

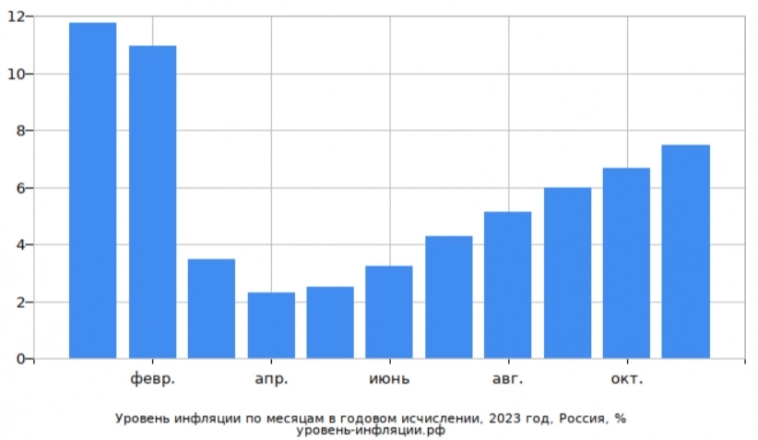

▫️ С 05.12 по 11.12 инфляция в РФ составила 0,2% (0,12% неделей ранее), с начала месяца: 0,27%,годовая: 7,47%, с начала года: 6,93%, сообщает Минэк РФ.

Резервы РФ на 08.12.2023 составили$588,3 млрд ($592,352 млрд на 01.12.2023), сообщается на сайте ЦБ. Ввиду роста цены золота на рынке, денежный эквивалент золотых резервов России в ноябре достиг рекордных $151,9 млрд, в то же время, в физическом выражении золотой запас за ноябрь полегчал на 16 т, и составляет 2315 т (на конец 2022 г.: 2332 т), сообщают Известия со ссылкой на данные ЦБ.

▫️ Минфин сообщил (08.12.2023), что ненефтегазовые доходы бюджета за 11 мес. 2023 г. составили 17,737 трлн руб. (+25,6% г/г), а нефтегазовые 8,22 трлн руб. (-22,8% г/г),всего: 25,963 трлн руб. (+4,8% г/г). Средняя цена нефти Urals в ноябре составила $72,84 (месяцем ранее: $81,52) за барр.

▫️ ЦБ в понедельник определил порядок взаимодействия участников финансового рынка, предоставляющий возможность российским инвесторам продать учитываемые в НРД заблокированные ценные бумаги нерезидентам. Правительственная комиссия должна утвердить правила и условия проведения торгов. www.cbr.ru/rbr/dir_decisions/rsd_2023-12-08_34_01/

( Читать дальше )

Вечерний обзор рынков 📈

- 14 декабря 2023, 19:01

- |

Курсы валют ЦБ на 15 декабря:

💵 USD — ↘️ 89,6741

💶 EUR — ↗️ 97,7377

💴 CNY — ↗️ 12,5457

▫️Индекс Мосбиржи по итогам основной торговой сессии четверга снизился на 0,77%, составив 3 008,84 пункта.

▫️ Владимир Путин сегодня провел прямую линию с гражданами. Среди основных заявлений:

— Рост ВВП к концу года ожидается в 3,5%, это хороший показатель;

— Внешний госдолг России сократился с $46 млрд до $32 млрд, частные компании тоже ритмично гасят долги;

— Прибыль предприятий в РФ выросла в этом году на 24%, а банки заработают около 3 трлн руб.;

— Требование репатриации и продажи валютной выручки экспортеров носит временный характер.

▫️ Минфин в 2024 году сделает ставку на размещение долгосрочных ОФЗ с постоянным купонным доходом. В следующем году на внутреннем рынке через ОФЗ планируется привлечь 2,63 трлн руб., сообщает РБК.

▫️Совкомбанк установил цену размещения акций допэмиссии в 11,5 руб., т.е. по верхней границе установленного диапазона IPO (10,5 – 11,5 руб. за акцию), что соответствует рыночной капитализации в 219 млрд руб. Завтра ожидается старт торгов на Мосбирже, в одном лоте будет содержаться 100 акций, тикер: SVCB.

( Читать дальше )

Нервозность на рынке ОФЗ в преддверии заседания ЦБ сохраняется - Промсвязьбанк

- 14 декабря 2023, 10:53

- |

Вчера спрос на аукционах Минфина также снизился – 55 млрд руб. на 10-летний выпуск ОФЗ-ПД. Размещено бумаг на 28 млрд руб. с доходностью 12,3% годовых, что ниже G-кривой на 15 б.п. (из-за формы кривой). Спрос на ОФЗ-ИН составил 12 млрд руб., размещен весь заявленный объем на 10,5 млрд руб. Скромный спрос на инфляционный выпуск фактически говорит о сохранении доверия к действиям регулятора в борьбе с инфляцией.

Инфляция в РФ с 5 по 11 декабря ускорилась до 0,20% с 0,12% неделей ранее, однако годовой показатель снижается вторую неделю подряд, составив 7,1% и вернувшись в прогнозный диапазон ЦБ на конец года (до 7,5%).

( Читать дальше )

Инфляция в начале декабря — темпы всё равно высокие, похоже, необходимо шоковое повышение ключевой ставки

- 14 декабря 2023, 09:48

- |

Ⓜ️ По последним данным Росстата, за период с 5 по 11 декабря индекс потребительских цен вырос на 0,20% (прошлые недели — 0,12% и 0,33%), с начала декабря — 0,27%, с начала года — 6,93% (годовая же составляет 7,1%). Начало декабря не вселяет какую-либо надежду на улучшение, темпы инфляции высокие, ни о каком позитиве речи не должно идти (вы уже, наверное, в курсе какая вакханалия творится с ценами на куриное яйцо). На сегодняшний момент мы подбираемся к прогнозируемым цифрам по годовой инфляции регулятором — 7-7,5%, есть ещё 3 недели в запасе, но думается мне, что мы всё-таки уложимся в данные цифры. Отсюда вытекает, что в декабре на заседании ЦБ явно будут обсуждать только повышение ключевой ставки и учитывая темпы инфляции необходимо ужесточать ДКП, увеличение ставки на 2% точно намекнуло бы на это (лаг, конечно, присутствует и результат мы увидим только весной следующего года, но регулятор сам виноват в данной ситуации, ибо начал действовать поздно и осторожно). Давайте рассмотрим ряд других мер, которые должны повлиять на инфляцию, но всё же ужесточение ставки во главе угла:

( Читать дальше )

В 2023г рост ВВП будет 3,5%, в следующем - также положительные тренды — Силуанов

- 14 декабря 2023, 09:34

- |

iz.ru/1619599/milana-gadzhieva-aleksei-lazurenko/my-okharakterizovali-finansovyi-plan-na-trekhletku-biudzhetom-pobedy

Вечерний обзор рынков 📈

- 13 декабря 2023, 19:04

- |

Курсы валют ЦБ на 14 декабря:

💵 USD — ↘️ 89,8926

💶 EUR — ↘️ 96,9500

💴 CNY — ↘️ 12,4993

▫️ Индекс Мосбиржи по итогам основной торговой сессии среды прибавил 0,41%, составив 3 032,22 пункта.

▫️ Министерство финансов информирует о результатах аукционов по размещению

— ОФЗ-ИН выпуска № 52005RMFS: размещенный объем: 10,452 млрд руб. (при спросе 11,861 млрд руб.), выручка от размещения: 9,114 млрд руб., средневзвешенная цена: 87,0527% номинала, средневзвешенная доходность: 4,22% годовых.

- ОФЗ-ПД выпуска № 26244RMFS: размещенный объем: 28,131 млрд руб. (при спросе 54,537 млрд руб.), выручка от размещения: 27,428 млрд руб., средневзвешенная цена: 95,9596% номинала, средневзвешенная доходность: 12,3% годовых.

▫️Профицит внешней торговли России за 11 месяцев 2023 года составил $109 млрд, сообщает ТАСС. Показатель снизился в 2,6 раза по сравнению с аналогичным периодом 2022 г.

▫️ Вице-премьер Юрий Трутнев сообщил, чтоперевозка грузов по СевМорПути в 2023 г. составит рекордные 36,6 млн т (34 млн т в 2022 г.).

( Читать дальше )

Кривая ОФЗ отражает приближение к пику цикла ужесточения монетарной политики - Райффайзенбанк

- 13 декабря 2023, 14:20

- |

Судя по тому, что Минфин с конца октября размещает достаточно большие объемы с низкой премией (по оценкам ЦБ, в пределах 5 б.п.), сегодняшнее первичное размещение может также пройти в полном доступном объеме. Напомним, что в последний месяц ведомство приостановило размещение флоатеров и сконцентрировалось на классических выпусках, что отчасти могло быть связано со стабилизацией кривой ОФЗ.

С учетом приближения к концу цикла ужесточения и при сохранении ЦБ приверженности к возвращению к цели по инфляции пик роста доходностей, скорее всего, уже пройден. В ноябре доходности даже снижались, что, впрочем, могло быть связано с низкой ликвидностью рынка.

( Читать дальше )

Давление на рынок госбумаг сохраняется - Промсвязьбанк

- 13 декабря 2023, 11:27

- |

Сейчас инвесторы хэджируются от чрезмерно жестких решений регулятора, однако сильной просадки рынка после заседания не ждем. Повышение ставки подтвердит приверженность ЦБ борьбе с инфляцией, что поддержит котировки среднесрочных (от 5 лет) и длинных ОФЗ.

Кроме того, фактор постепенного снятия послаблений по нормативам ликвидности вынудит банки к покупке ОФЗ на аукционах, что нивелирует давление на вторичный рынок. Сегодня Минфин предложит лимитированный объем 10-летнего выпуска на 30 млрд руб. и ОФЗ-ИН на 10,5 млрд руб.

Считаем наблюдаемые продажи в ОФЗ несколько чрезмерными. Вместе с тем, не рекомендуем наращивание доли бумаг с фиксированным купоном более 30% от портфеля.Грицкевич Дмитрий

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал