минфин

Застройщики оживились, льготную ипотеку отменять не будут?

- 09 декабря 2022, 18:17

- |

🏗Сегодня в центре моего внимания ситуация с застройщиками и льготной ипотекой.

Где-то месяц назад я писал (https://t.me/investitsinofficial/871), что застройщики находятся вблизи локальных максимумов и скорее всего 23 год не будет для них столь радужным в связи с возможной отменой льготной ипотеки — ключевого драйвера роста для строительной отрасли.

И сегодня ЦБ и Минфин озучили свои позиции по этому вопросу:

🏦 ЦБ считает, что строительная отрасль «подсела» на льготное кредитование «как на иглу», и ЦБ за постепенное сворачивание этой программы.

🇷🇺 Минфин чуть позже заявил, что нужно провести «модификацию» текущей программы льготной ипотеки. И варианты этой модификации как раз разрабатывает правительство.

📈После этого заявления Минфина в лице Силуанова акции застрощиков оживились, поскольку появилась надежда, что программа льготной ипотеки продолжит существовать, а модификации окажутся несущественными.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Минфин вышел на рынок внутреннего долга. Во флоутере очередное крупное размещение, перед этим банки заняли в РЕПО ₽1 трлн.

- 09 декабря 2022, 09:51

- |

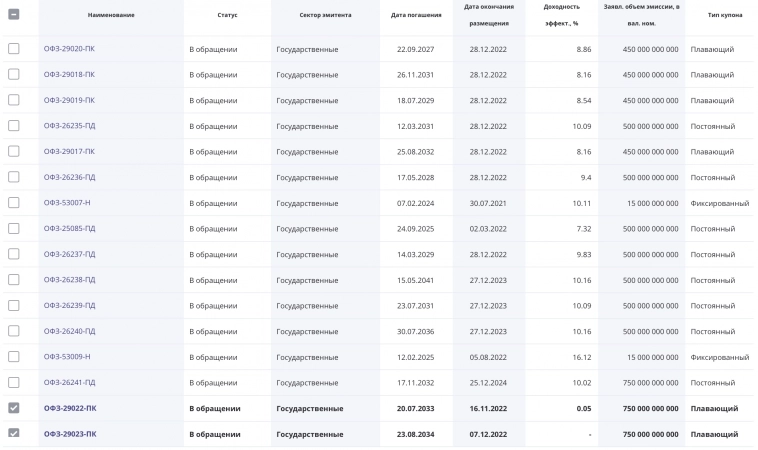

🇷🇺🏦 Минфин в очередной раз вышел на рынок внутреннего долга. Кажется, что правительство испытывает дефицит бюджета. Инвесторы могли наблюдать второе внушительное размещение во флоутере, которое как бы нам намекает, что аппетиты Минфина растут. Всего же на рынок было предложено ОФЗ трёх типов:

▪️ Флоутер ОФЗ—29023 (переменный купон, погашение в 2034)

▪️ Классика ОФЗ—26237 (погашение в 2029)

▪️ Линкер ОФЗ—52004 (погашение в 2032, с индексируемым номиналом)

Средневзвешенная доходность в классике составила 9,87%, бумаг было продано на ₽28,87 млрд при спросе в ₽247,75 млрд. В линкере спрос составил ₽39,89 млрд, а продано было по номиналу ₽29,9 млрд, средневзвешенная доходность — 3,33%. Самое интересное случилось с флоутером. При спросе ₽910,7 млрд, было размещено на ₽750 млрд по средневзвешенной цене в 96,18. Как итог Минфин разместил на ₽808,8 млрд в этот день.

( Читать дальше )

Привлеченные от ЦБ средства банки одолжили Минфину

- 08 декабря 2022, 13:44

- |

Фактическое повторение рекорда трехнедельной давности стало возможно благодаря предоставленной банкам ликвидности и крупным погашениям ОФЗ. По мнению экспертов, при сохранении ситуации Минфин продолжит активные заимствования, чтобы сэкономить средства ФНБ.

Подробнее – в материале «Ъ».

Минфин предложил делать выплаты нерезидентам по ОФЗ вне счетов типа «С»

- 08 декабря 2022, 13:17

- |

Таким образом министерство хочет унифицировать режимы выплат по ОФЗ и суверенным евробондам

Минфин обратился в правительство с предложением осуществлять выплаты по облигациям федерального займа (ОФЗ) не на счета типа «С», вне зависимости от того, к какой категории относится держатель бондов – «дружественной» или «недружественной», рассказал заместитель министра финансов Тимур Максимов на «Российском облигационном конгрессе», организованным Cbonds (передает корреспондент Frank Media).«В течение года – по мере реагирования на ситуацию – складывалась разная регуляторика относительно выплат от министерства финансов. Так, сегодня платежи в рублях по облигациям федерального займа в отношении «недружественных» инвесторов накапливаются на счетах типа «С», а выплаты по еврооблигациям по особому механизму, установленного указом, вне зависимости от принадлежности их к «дружественной» или «недружественной» категории, предлагаются всем, кто заявит свои требования», — напомнил чиновник.

( Читать дальше )

Минфин 7 декабря вновь проведет 3 безлимитных аукциона по размещению ОФЗ-ПД, ОФЗ-ПК и ОФЗ-ИН

- 06 декабря 2022, 17:08

- |

Министерство финансов России в среду, 7 декабря, проведет аукционы по продаже ОФЗ-ПД серии 26237, ОФЗ-ПК серии 29023 и ОФЗ-ИН серии 52004 в объемах остатков, доступных для размещения в каждом выпуске.

Облигации серии 26237 с погашением 14 марта 2029 года имеют 15 полугодовых купонных периодов и первый купонный период 98 дней, дата выплаты 4-го купонного дохода — 22 марта 2023 года. Ставка купонного дохода определена в размере 6,7% годовых (1-й купон — 17,99 рубля на облигацию и 2-16-й купоны — 33,41 рубля на облигацию). Объем остатков, доступных для размещения в данном выпуске, составляет почти 112 млрд рублей.

Облигации серии 29023 с погашением 23 августа 2034 года имеют 47 квартальных купонных периодов, дата выплаты 1-го купонного дохода — 8 марта 2023 года. Расчет процентных ставок 1-47-го купонов и соответствующих купонных доходов производится на основе среднего значения ставок RUONIA за текущий купонный период с небольшим «техническим» временным лагом в семь календарных дней, то есть определяются в конце текущего купонного периода (для прежних выпусков ОФЗ-ПК ставки рассчитывались на основе истекшего купонного периода и были известны до начала купонного периода — ИФ). Данный выпуск является новым, он еще ни разу не предлагался инвесторам. Его первоначальный объем составляет 750 млрд рублей по номиналу.

( Читать дальше )

Минфин предлагает заместить доллары на золото. Но в этой истории есть 2 стороны медали.

- 06 декабря 2022, 12:41

- |

🥇 Минфин: золото должно заместить доллары, лежащие у россиян в банках.

«Объёмы продаж золота населению в 2022 году выросли в десять раз — сообщил заместитель министра финансов Алексей Моисеев. Он также подчеркнул, что этого мало. Золото должно замещать доллары, которых у населения несколько сотен миллиардов. Понятно, что это всё надо менять на золото, которое мы сами же и производим.»

Есть две стороны медали. Начнём, пожалуй, рассматривать изначально покупателя:

▪️ Даже с учётом отмены НДС, спреды доходят до 15-20% при покупке/продаже слитков, монет. Как вы понимаете спред в бумажном долларе не такой внушительный

▪️ Ликвидность тоже играет свою роль. Доллар — ходовая валюта и во многом популярнее у простых граждан, чем золото

Теперь же перейдём к мотивам Минфина:

( Читать дальше )

7 декабря Минфин выпустит новый флоатер с погашением в 2034 г. объемом до 750 млрд руб.

- 05 декабря 2022, 18:53

- |

Минфин РФ с 7 декабря будет предлагать на аукционах новый выпуск ОФЗ-ПК 29023 объемом до 750 млрд рублей с погашением в августе 2034 года, говорится в сообщении министерства.

Облигации имеют 47 квартальных купонных периодов. Дата выплаты первого купона — 8 марта 2023 года. Купонный доход рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней.

16 ноября, Минфин РФ уже предлагал к размещению выпуск ОФЗ-ПК объемом 750 млрд рублей. Было продано бумаг на общую сумму 750 млрд рублей по номиналу при спросе 904,365 млрд рублей. Таким образом, ведомство сразу на одном аукционе разместило весь объем данного выпуска, который был новым и ранее не предлагался рынку. Средневзвешенная цена на аукционе составила 96,3401% от номинала, цена отсечения была установлена в размере 96,27% от номинала.

Сбер. ЦБ РФ убил банки в 2023.

- 04 декабря 2022, 17:31

- |

04 декабря. Итоги торговой недели 28 ноября — 02 декабря 2022 года.

Факты.

Акции Сбера купили 320мр. Фьючерсы купили 15мр. АДР не торгуются. ГП продали 900мр, фьючерсы ГП продали 150мр.

Интерпретация.

Неделя была богата новостями.

Амеры акции в среду сильно выросли — Пауэлл намекнул на снижение темпов роста ставки. В пятницу амеры припали на статистике рабочих мест.

В РФ — приняли бюджет (важное событие, сохранена тенденция развития РФ в либеральном направлении, СВО не привела к изменению финансовой политики страны), ЦБ РФ озвучил изменения правила бухучета и расчета нормативов банков (плохо для банков, ЦБ РФ в 2023 году заставляет банки показать фактические убытки во вложениях, валюте и просроченных кредитах), в среду прошел аукцион ОФЗ (либеральная политика заимствований сохранена), США и ЕС вводят потолок цен на нефть (рубль сильно упал).

Отмечу отставку Кудрина, либералы спели лебединую песню (бюджет, политика размещения ОФЗ) и начали разбегаться.

Прогноз. Неделя будет жаркой. Жду снижения Сбера до равновесных 80, сроки недели-месяцы.

Подробности — Телеграм, t.me/sberanaliz

Цена на нефть Urals в январе-ноябре 2022г: $78,32 за барр, в январе-ноябре 2021г - $68,66 за барр

- 02 декабря 2022, 19:10

- |

01.12.2022 14:30

Средняя цена на нефть марки Urals в январе-ноябре 2022 года сложилась в размере $78,32 за баррель, в январе-ноябре 2021 года — $68,66 за баррель.

Средняя цена на нефть марки Urals в ноябре 2022 года сложилась в размере $66,47 за баррель, что в 1,19 раз ниже, чем в ноябре 2021 года ($79,68 за баррель).

minfin.gov.ru/ru/press-center?id_4=38270-o_srednei_tsene_na_neft_marki_urals

( Читать дальше )

Потенциальный возврат кредита Сбербанка Минфину станет негативным вариантом для акционеров - Синара

- 30 ноября 2022, 14:44

- |

Frank Media сообщает, что Минфин ведет переговоры со Сбербанком о возврате бессрочного субординированного кредита на 150 млрд руб.

По нашему мнению, бессрочный кредит — это очень выгодный для Сбербанка инструмент капитала: он учитывается в основном капитале (капитал 1 уровня) и обходится банку в 6,5% годовых. Он сейчас, по нашим оценкам, составляет 3% основного капитала кредитной организации.Найдёнова Ольга

Этот кредит центральный банк передал Минфину в 2020 г. вместе с пакетом акций по акционерному соглашению. Бессрочный характер кредита предполагает отсутствие возможности у кредитора истребовать его возврата, а значит, Минфин должен предложить Сбербанку привлекательные условия для возврата кредита.

Синара ИБ

Вместе с тем мы считаем потенциальный возврат кредита негативным вариантом для акционеров. В недавно опубликованных данных по итогам 10М22 Сбербанк указал, что с запасом выполняет нормативы достаточности капитала, не используя регуляторные послабления. Так как о сколько-нибудь значительной прибыли за этот год говорить не приходится, а по итогам 2021 г. дивиденды не распределялись, акционеры, на наш взгляд, могли бы рассчитывать на некоторый специальный дивиденд вместе с распределением прибыли 2022 г. Однако возврат кредита снижает вероятность выплаты таких дивидендов или их размер.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал