мать и дитя

Какие акции буду покупать в ноябре, декабре 2025 и 2026 году?

- 17 ноября 2025, 08:19

- |

Российская экономика продолжает находиться под давлением санкций, напряженной внешнеполитической обстановки и жесткой денежно-кредитной политики ЦБ. Многие компании уже адаптировались к новым условиям работы и показывают рост финансовых показателей, несмотря на сложные условия.

Стоит ли покупать акции в таких условиях?

Решение каждый принимает самостоятельно исходя из горизонта инвестирования и риск-профиля. В свой портфель сейчас покупаю дивидендные акции, облигации с постоянным купонов с погашением от 2 лет, фонд на золото. Также считаю не лишним держать определенную долю в фондах денежного рынка. Посмотрим интересные на мой взгляд акции для покупки в ноябре/декабре 2025 и в 2026 году.

Сбербанк

Сбербанк хорошо отчитался за 9 месяцев по МСФО но расходы растут быстрее чистой прибыли. Основная идея — постепенное улучшение показателей банка за счет увеличения объемов кредитования при снижении ключевой ставки. Прогнозные дивиденды за 2025 год составляют 36,4 р. на акцию.

Доля в портфеле 19%.Доля большая, но в банковском секторе альтернатив пока не видно. Сильно увеличивать долю нет необходимости.

( Читать дальше )

- комментировать

- 2.5К | ★2

- Комментарии ( 0 )

Позитивный обзор. Мать и дитя

- 14 ноября 2025, 12:51

- |

MD Medical Group или ГК Мать и дитя вновь показала, что является одним из самых динамичных игроков российской частной медицины. По результатам третьего квартала компания выросла на впечатляющие 40,3%, доведя выручку до 11,6 млрд рублей. Это исключительный темп для сектора, который традиционно развивается не так агрессивно.

Однако важно понимать: ускорение во многом связано не только с органическим ростом, но и с расширением — в структуру вошла сеть Эксперт, давшая 15,7% выручки квартала. При этом сопоставимый рост (LFL) составил 16,3%, и это уже чистая органика — показатель, говорящий о сильном спросе, устойчивости клиентской базы и эффективной бизнес-модели.

Самая насыщенная картина наблюдается в крупных городах. Московские госпитали выросли на 18,9%, до 4,8 млрд рублей, прежде всего за счёт услуг родов и ЭКО — традиционной сильной стороны компании. Интересно, что в Москве загрузка по родовспоможению уже приближается к 93%. Это означает, что дальнейший рост здесь будет зависеть скорее от расширения мощностей, чем только от спроса.

( Читать дальше )

Как Мать и Дитя совмещает рекордные доходы и скромные дивиденды ⁉️

- 13 ноября 2025, 14:19

- |

💭 Объясняем, почему оправданна такая стратегия с точки зрения долгосрочной перспективы...

💰 Финансовая часть (3 кв 2025)

📊 Общая выручка достигла 11,6 млрд рублей, увеличившись на 40,3%. год к году (прим. далее). Рост обусловлен спросом на амбулаторную помощь, высоким показателям по родам и приобретение сети клиник «Эксперт», обеспечившей 15,7% дохода.

🏥 Выручка столичных больниц поднялась на 18,9%, составив 4,8 млрд рублей, главным образом благодаря популярности услуг по проведению родов и ЭКО. Доходы региональных филиалов увеличились на 37,7%, достигнув отметки в 3,1 млрд рублей. Сопоставимый показатель выручки вырос на 16,3%, составив 9,6 млрд рублей.

💳 Баланс денежных средств к концу третьего квартала увеличился до 3,8 млрд рублей против 3,5 млрд рублей ранее. Средства частично потрачены на оплату сделки по покупке клиники «Эксперт». Долговых обязательств компания не имеет. Капитальные затраты за квартал составили 0,66 млрд рублей.

✔️ Операционная часть (3 кв 2025)

( Читать дальше )

Первый тейк-профит! Цена достигла цели (Мать и Дитя)

- 12 ноября 2025, 18:14

- |

5 ноября публиковал разбор акции Мать и Дитя, указав причины для будущего роста цены smart-lab.ru/blog/1226360.php

📍Далее 10 ноября на прямом эфире я показал вам все + и — за рост цены. Запись здесь: www.youtube.com/watch?v=U2xqQj8W9J4

Кто зашел в сделку по своим критериям для входа и заработал?

Я ожидал снижение цены к уровню для более безопасной точки входа. На серии сделок мой подход дает больше прибыли, но так же получается взять не каждую сделку.

Приглашаю в мой тг-канал t.me/+vBA9M_WRKgBhZDgy, у меня много полезного обучающего материала с наглядными примерами и разборами.

🚀 Какие акции покупать в ноябре? ТОП-3 компании для долгосрочного инвестора и любителей дивидендов

- 08 ноября 2025, 14:08

- |

Продолжаем богатеть на дивидендах. Сегодня у нас три компании, которые зарекомендовали себя, ну прям очень хорошо, чтобы оказаться в портфеле долгосрочного инвестора.

😮 Что с рынком и стоит ли покупать акции РФ?

Начнем с самого главного. Необходимо понимать, что цели, задачи и представления о прекрасном у всех разные. Для кого-то влететь в Газпром на всю котлету и ждать, что он вот-вот стрельнет, наблюдая за падающими котировками, самое то. Кто-то дрожит за свой депозит, ведь в соседнем тг-канале написали, что вклады могут заморозить.

Представления о том, куда инвестировать, складывать, сберегать, выберете для себя подходящее слово, у всех разные, и со мной могут быть у вас большие расхождения. Это, в принципе, нормально, на вкус и цвет даже фломастеры не одинаковые.

Для полного понимания и прояснения моего вью на инвестиции, настоятельно рекомендую ознакомиться вот с этим текстом, из него многое станет понятно, а что-то даже неприятно, но я никого не заставляю повторять за мной, но раз вы здесь и читаете это, то будьте любезны.

( Читать дальше )

МД Медикал операционные результаты 3 кв. 2025 г. - Сбербанк в своем секторе

- 07 ноября 2025, 06:45

- |

МД Медикал операционные результаты за 3 кв. 2025 г.

Выручка ускорилась до +40% и составила 11,6 млрд руб. За 9 мес. выручка составила 24 млрд руб. (+28%).

В основном ускорение связано с покупкой сети Эксперт.

( Читать дальше )

Ожидаю открытие новой сделки: Мать и дитя

- 05 ноября 2025, 18:28

- |

Делюсь с вами сигналом:

- Акция: Мать и дитя

- Тикер: #MDMG

- Торгуемый уровень: 1280

- Направление сделки: long (покупка)

- Стратегия: пробой уровня

Предпосылки для роста цены:

- сильный уровень сопротивления с дневного тайм-фрейма

- накопление в боковике под уровнем 76 дней

- бычий моментум (покупатель сильнее в последнем тренде)

- акция сильнее рынка (индекс внизу, акция вблизи максимумов)

- множество неудачных попыток пробить уровень ранее

- повторное тестирование уровня в течении 2х дней

- манипуляции минимумами в накоплении (ре-аккумуляция по Вайкофу)

✔️Для входа в сделку:

Ожидаю манипуляции локальными минимумами и тест имбаланса + после возврата наверх с закреплением над уровнем 1280.

Для хорошего соотношения прибыль/риск следует дождаться аргументированного стопа под минимум снимающий ликвидность на 1-4ч ТФ

Вход по стратегии пробой уровня после закрытия 1-4ч свечи прямо вблизи уровня или над уровнем.

Цели:

- 1332

( Читать дальше )

Мать и дитя: когда демографический кризис не помеха для бизнеса

- 05 ноября 2025, 09:14

- |

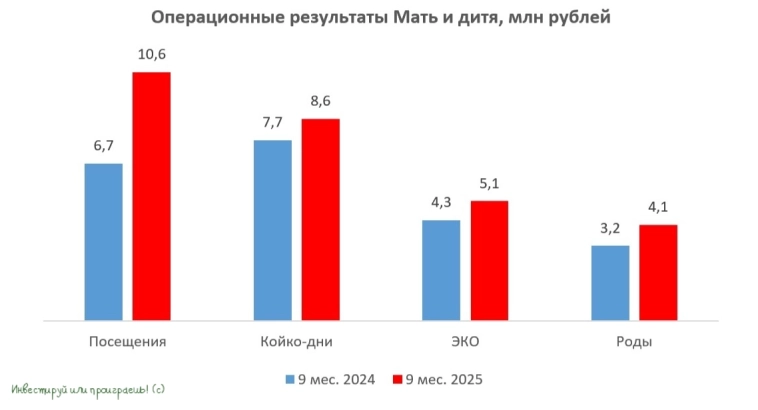

💉 Компания Мать и дитя представила на минувшей неделе свои операционные результаты за 9 мес. 2025 года. Давайте разберёмся, что стоит за этими цифрами и какие перспективы ждут одного из флагманов частного здравоохранения.

📈 Выручка компании с января по сентябрь увеличилась на +28,4% (г/г) до 30,9 млрд руб. Такой результат стал возможен благодаря органическому росту, особенно заметному в амбулаторном направлении, а также благодаря поглощению сети «Эксперт». Это приобретение не только расширило географию присутствия компании, но и усилило диверсификацию доходов.

📈 В отчётном периоде сопоставимая выручка (LFL) показала рост на +15,6%. Рост среднего чека выше инфляции, в сочетании с увеличением потока пациентов в московских госпиталях и клиниках говорят о высоком уровне доверия со стороны клиентов.

А вот динамика пациентопотока в региональных медцентрах неоднородна: в некоторых сегментах наблюдается уверенный рост, в других — охлаждение. Очевидно, что менеджмент планирует использовать потенциал сети «Эксперт» для выравнивания ситуации и усиления притока пациентов в регионах.

( Читать дальше )

❗️❗️ Мать и Дитя – идёт против рынка!

- 05 ноября 2025, 08:36

- |

Умение строить и открывать новые медицинские учреждения, приобретать бизнесы и возвращать капитал акционерам – наше преимущество, заявил генеральный директор компании Марк Курцер.

Операционные результаты за 3кв 2025г:

✅Выручка выросла на 40,3% до 11,6 млрд руб.

✅LFL-продажи увеличились на 16,3% до 9,6 млрд руб.

✅Количество амбулаторных посещений выросло в 2,2 раза

✅Количество принятых родов выросло на 20,8%

✅Количество пункций ЭКО выросло на 9,2%

Рост выручки обеспечен востребованностью амбулаторной и стационарной медицинской помощью, высокими показателями по родам, а также за счет присоединения сети клиник «Эксперт».

☝️Выручка за 9 месяцев 2025 года достигла 30,9 млрд рублей. План на 2025 год (42-43 млрд руб.) компания с высокой вероятностью выполнит как за счет органического роста, так и за счет приобретений.

💡Мать и Дитя продолжает инвестиционную программу. Ключевые события 3 квартала:

– Развитие госпиталя «Мичуринский»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал