лукойл

Лукойл - Алекперов и Федун: заключение опциона пут на покупку обыкновенных акций на $41,2 млн

- 17 марта 2020, 16:07

- |

a) Должность/статус: лицо, тесно связанное с лицами, осуществляющими руководящие функции: В.Ю. Алекперовым, членом Совета директоров и Президентом

ПАО «ЛУКОЙЛ», Л.А. Федуном, членом Совета директоров и Вице-президентом

ПАО «ЛУКОЙЛ»

4. Сведения о сделке (сделках): повторить раздел для (i) инструмента каждого типа; (ii) каждого типа сделки; (iii) каждой даты и (iv) каждого места, где была совершена сделка:

а) Описание финансового инструмента, тип инструмента, идентификационный код:

опцион пут на обыкновенные акции ПАО «ЛУКОЙЛ», б/н

b) Характер сделки: заключение опциона пут на покупку обыкновенных акций ПАО «ЛУКОЙЛ» по цене-

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Усиленные Инвестиции: обзор за 6 - 13 марта

- 16 марта 2020, 14:47

- |

Мы осуществляем переход к системе ускоренного расчета потенциалов и совершения сделок, в частности, нарастили позиции в Тинькоффе. Мы менее активно, чем планировали, сокращали позиции в эмитентах, что связано с сильным снижением рынка (мы не продавали компании, снизившиеся более, чем на 10%) и низкой ликвидностью по некоторым позициям. В целом планируем более плавный переход. Переход на экспресс-анализ повлиял на потенциалы роста и целевые цены следующих компаний: Русал, Норникель, Полюс, Полиметалл, Highland Gold, Акрон, Фосагро, Северсталь, ММК, НЛМК, Лукойл, Яндекс, QIWI, X5, Детский мир, Сбербанк, Тинькофф Банк.

( Читать дальше )

ЛУКОЙЛ НК: изменение доли инсайдера

- 16 марта 2020, 11:10

- |

Должность: Член совета директоров, член правления, единоличный исполнительный орган

Доля в капитале до: 3,081%

Доля в капитале после: 3,11%

Было обыкн. акций: 3,081%

Стало обыкн. акций: 3,11%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=17

Лукойл - Алекперов купил 11 марта акций компании на 950 млн руб

- 16 марта 2020, 10:42

- |

Прямая доля выросла до 3,11%

2.4. Размер доли соответствующего лица в уставном капитале эмитента до изменения, а в случае, если эмитентом или указанной организацией является акционерное общество, — также размер доли принадлежавших данному лицу обыкновенных акций такого акционерного общества до изменения: 3,081% (3,081%)

2.5. Размер доли соответствующего лица в уставном капитале эмитента после изменения, а в случае, если эмитентом или указанной организацией является акционерное общество, — также размер доли принадлежащих данному лицу обыкновенных акций такого акционерного общества после изменения: 3,11% (3,11%)

Изменение размера доли участия в уставном капитале ПАО «ЛУКОЙЛ» связано с покупкой указанным лицом на внебиржевом рынке 11 марта 2020 года 200000 обыкновенных акций ПАО «ЛУКОЙЛ» на сумму 949 960 000,00 руб.

2.6. Дата, с которой изменилась доля соответствующего лица в уставном капитале эмитента: 13 марта 2020 года

сообщение

Лукойл и ножницы Кудрина

- 14 марта 2020, 16:43

- |

Эти и другие полезные материалы у нас в Telegram

Последний квартал года у компании вышел довольно слабым, а ведь рублебочка была выше 4000 рублей! EBITDA и выручку удалось сохранить, но на фоне роста инвестиций сильно снизился FCF.(сразу на 30%, но его поддержало сокращение оборотного капитала, в следующем квартале такого бонуса не будет) Рублевый баррель по ценам среды идет уже всего по 2500 р… То есть обвал котировок в какой-то степени был логичным. и при сохранении цен падение EBITDA и FCF неизбежно.

Насколько сильным оно может быть? Примерно сопоставимая рублевая цена нефти была в 1 квартале 2019 года. Если показатели будут сопоставимы, то компанию ждет снижение EBITDA на 35-40%, мизерный FCF и маленькие дивиденды. То есть относительно возможных будущих показателей падение котировок оправдано даже не смотря на летнюю промежуточную отсечку с ДД в 7,5%!!! Форвардные показатели под давлением и рынок это дисконтировал. Но есть несколько факторов, которые все равно заставляют меня считать, что Лукойл по текущим нужно только покупать. Вот они:

( Читать дальше )

Роснефть, ВТБ и печатный станок США в итогах недели

- 14 марта 2020, 11:59

- |

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и группе Вконтакте

Индексы всего мира переписывают локальные минимумы. Виной тому служит продолжающее странствие коронавируса по миру. СМИ подливают масла в огонь. США пытается стимулировать экономику, запуская свой печатный станок. В четверг падение индекса Dow Jones составило -9,99%, чего не видели с 1987 года.

На российском рынке в лидерах роста лишь бумаги Сургутнефтегаз-п, выигрывающие от девальвации рубля. +5% по итогам недели.

Главными аутсайдерами недели становятся акции нефтегазового сектора, которые страдают от падения цен на нефть. Роснефть -32,2%,

Лукойл опубликовал нейтральный отчет за 2019 год и упал на -21,1%. Не помогло даже объявление рекордных дивидендов.

К нефтегазу присоединилось ВТБ. Банк не выдержал натиска продаж и спустился к своим минимумам. По итогам недели -23,4%. Сбербанк выглядит чуть лучше -9,7%

На неделе разобрал несколько отчетов — Лукойл и

( Читать дальше )

Выкуп акций не помеха дивидендам Лукойла - Sberbank CIB

- 12 марта 2020, 17:12

- |

Менеджмент отметил, что возможный новый выкуп акций будет финансироваться с привлечением долга и, соответственно, не повлияет на уровень дивиденда. Компания подчеркнула, что дивидендные выплаты остаются приоритетной задачей. Ранее менеджмент вкратце очертил политику распределения свободных денежных потоков, предусматривающую распределение в виде дивидендов 100% свободных денежных потоков после лизинговых платежей, процентных расходов и выкупа акций, что предполагало, что возможные выкупы акций будут осуществляться за счет дивидендов. Новый комментарий от компании мы считаем позитивным. По нашему мнению, текущая динамика цены акции благоприятствует возобновлению программы выкупа.Sberbank CIB

( Читать дальше )

Нефть по $25 в Европе

- 12 марта 2020, 15:10

- |

По их данным, Саудовская Аравия обещает европейским нефтеперерабатывающим заводам (НПЗ) поставки нефти, которые в три раза превышают обычные объемы поставок сырья из королевства в Европу.

Агентство пишет, что поставки нефти из Саудовской Аравии вкупе с беспрецедентными скидками на нее превращают европейский нефтяной рынок в самую важную сферу передела интересов в ценовой войне между Эр-Риядом и Москвой. «Саудовская Аравия предлагает свою основную нефть марки Arab Light с поставками в Роттердам по цене примерно 25 долларов за баррель, что является огромным дисконтом по сравнению с ценой российской нефти Urals», — отмечает агентство.

Как сказали источники, европейские НПЗ, в том числе таких компаний как Royal Dutch Shell, BP, Total, OMV, Repsol и Cepsa, получили от Saudi Aramco предложения на лимиты поставки нефти, которые значительно превышают традиционные объемы. «Диапазон объема дополнительных поставок составлял от 25% до 200%, в зависимости от компании», — отметили источники. По их словам, Aramco подтвердила увеличение объемов поставок европейским нефтяным компаниям.

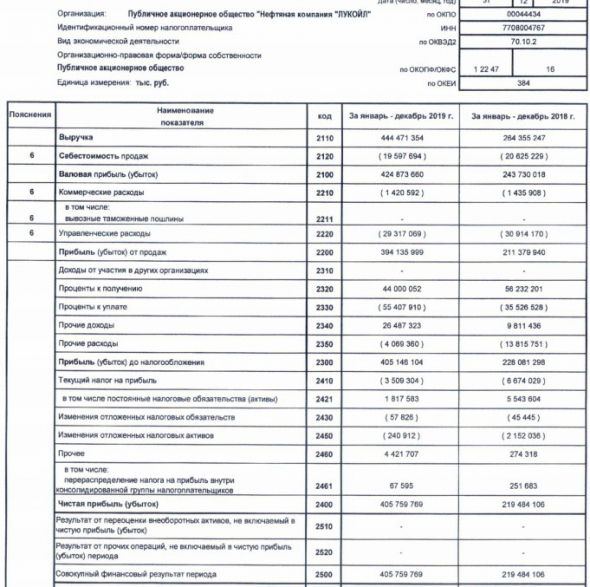

ПРАЙМЛукойл - СуперДивы в обзоре финансовой отчетности по МСФО за 2019 год

- 12 марта 2020, 09:35

- |

Отчет Лукойла по МСФО за 2019 год вышел довольно ровный без особых сюрпризов. Выручка, ожидаемо оказалась чуть ниже уровня прошлого года 7841 млрд рублей. Экспорт занимает основную долю выручки и составил за год 6726 млрд рублей или 85% от общей суммы. Наиболее значительная доля в США, Швейцарии и Сингапуре. Компания за год не увеличила операционные и коммерческие расходы. Оптимизация бизнеса помогла сократить и остальные статьи себестоимости, благодаря чему вывела прибыль на положительную территорию. Плюс 3,4% или 640 млрд рублей чистой прибыли по итогам года. А что еще более важно, показатель EBITDA увеличился на 10,8% год к году.

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и группе Вконтакте

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал