Блог им. point_31

Лукойл - СуперДивы в обзоре финансовой отчетности по МСФО за 2019 год

- 12 марта 2020, 09:35

- |

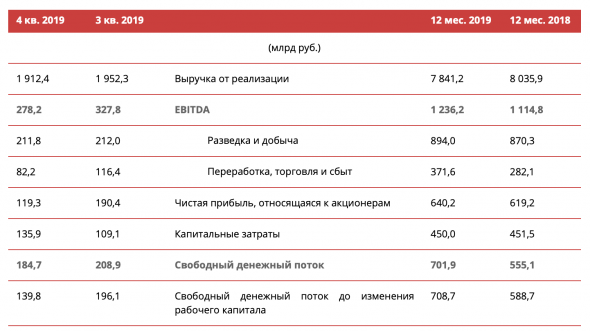

Отчет Лукойла по МСФО за 2019 год вышел довольно ровный без особых сюрпризов. Выручка, ожидаемо оказалась чуть ниже уровня прошлого года 7841 млрд рублей. Экспорт занимает основную долю выручки и составил за год 6726 млрд рублей или 85% от общей суммы. Наиболее значительная доля в США, Швейцарии и Сингапуре. Компания за год не увеличила операционные и коммерческие расходы. Оптимизация бизнеса помогла сократить и остальные статьи себестоимости, благодаря чему вывела прибыль на положительную территорию. Плюс 3,4% или 640 млрд рублей чистой прибыли по итогам года. А что еще более важно, показатель EBITDA увеличился на 10,8% год к году.

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и группе Вконтакте

Основные показатели:

Выручка: 7841 млрд руб. (-2,4%)

Операционные и ком. расходы: 655 млрд руб. (-0,2%)

EBITDA: 1236 млрд руб. (+10,8%)

Чистая прибыль: 640 млрд руб. (+3,4%)

Расчетные мультипликаторы (данные на 10.03):

Debt/EBITDA: 0,03

P/E: 5,33

P/B: 0,87

Капитал компании сократился за год на 2,5% до 3974 млрд рублей за счет продолжающегося активного обратного выкупа своих акций. По программе buyback компания выкупила своих акций за 2019 год на 308 млрд рублей.

В целом, Лукойл продолжает оставаться фаворитом в нефтяной отрасли России. Компания отлично справляется с долговой нагрузкой. Снижение последних недель вывела мультипликаторы на привлекательные уровни. Сравнится с Лукойлом может разве что Газпромнефть.

Лукойл традиционно выплачивал невысокие дивиденды, с лихвой покрывая их buyback’ом. Но в результате изменения дивидендной политики, мы увидели прорыв в этом вопросе. В ходе телефонной конференции, глава Лукойла Вагит Алекперов сообщил, что «расчетный размер дивидендов оставит 542 рубля на акцию. Это в два с лишним раза выше дивидендов по итогам 2018 года" С учетом ранее выплаченных, годовая доходность составит 11% по текущим ценам.

А вот как раз падение нефти сейчас является ключевым драйвером для котировок компании. 10 марта акции потеряли в стоимости более 18%, на фоне рекордного падения нефти ниже 35$ за баррель. Как я уже указывал, Лукойл является экспортером и влияние курсовых разниц частично погасит негатив на сырьевом рынке. А в перспективе долларовая переоценка пойдет финансовым показателям на пользу.

В следствии сильно падения, я купил акции Лукойла в свой долгосрочный портфель (50% от планируемой доли). Низкая оценка рынком и стабильные показатели, вкупе с постоянным выкупом акций и увеличению дивидендов, для меня являются основным апсайдом. При уходе котировок к уровням 3500-3700, с радостью доберу оставшуюся долю в портфель.

*Это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

«ИнвестТема» в соцсетях:

Telegram

Вконтакте

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- криптовалюта

- Лента

- ЛСР

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Россети Ленэнерго

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- Селигдар

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания

И диверсификацию максимум 10% на эмитента никто не отменял

А сейчас и вообще 5%

Все 20 не обанкротяться

А волков бояться в лес не ходить

На последнее никто покупать не заставляет

Терпение на бирже главный ресурс

Которого многим не хватает