ликвидность

Горизонтальные уровни: механика и важные моменты

- 08 мая 2022, 01:33

- |

Сегодня мы поговорим о ликвидности за уровнями.

Ликвидность — это стоп-лоссы участников, которые по «классике» размещаются за экстремумами графика.

Срабатывание стопов в разных ситуациях даёт разные сигналы, поэтому разбираемся, КАК НАМ ЭТО ИСПОЛЬЗОВАТЬ?

Теория.

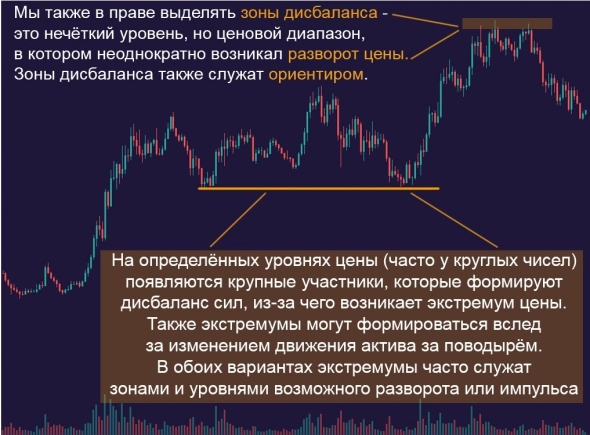

В классике технического анализа уровни берутся по экстремумам цены — это возможные зоны дисбаланса, где цена может получить импульс или разворот.

АБСОЛЮТНОЕ БОЛЬШИНСТВО РИТЕЙЛ-УЧАСТНИКОВ ОСТАВЛЯЕТ СТОПЫ ИМЕННО ЗА ЭКСТРЕМУМАМИ.

В скальпинге мы добавляем понимание механики рынка: стоп-лоссы, срабатывающие при пробое экстремума, дают цене импульс — это краткосрочный дисбаланс, который с наибольшей вероятностью даст нам прибыль.

Логика маркет-мейкера.

Чтобы маркет-мейкер мог снизить использование своих средств на ОБЕСПЕЧЕНИЕ ЛИКВИДНОСТИ, около чётких уровней он может толкать цену на съём стопов. Это экономически выгоднее с точки зрения исполнения своей обязанности.

( Читать дальше )

- комментировать

- 5.8К | ★15

- Комментарии ( 23 )

Дорого значит ликвидно? Сравнительный анализ акций России и США (+ код на Python)

- 20 апреля 2022, 17:00

- |

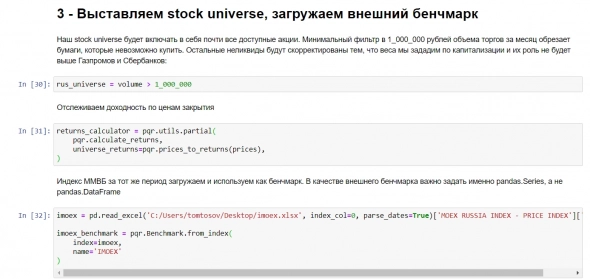

В этой статье также будем проверять гипотезы через построение портфелей, но технические детали вынесены в блокнот с кодом в формате .ipynb. Состоит из кодовых блоков и комментариев. По нему можно полностью реплицировать исследование на своих данных. Выглядит так:

Ссылку размещу в конце текста.

Основные результаты

В США 25% самых дорогих компаний почти полностью отражают ликвидность. Позиции в портфеле самых дорогих компаний совпадают с 25% наиболее активно торгуемыми бумагами на 90%. В России пересечение аналогичных портфелей всего 73%, т.е. у четверти бумаг есть рассинхронизация в ликвидность-стоимость. В отдельные периоды значение доходило до 50%.

( Читать дальше )

Пролив на USDRUB. Что ждет Мосбиржу?

- 20 апреля 2022, 16:16

- |

( Читать дальше )

Обзор долларовой ликвидности США

- 20 апреля 2022, 11:23

- |

Пока монетарные власти выбирают между снижением инфляции и стоимостью активов, денежный рынок в США продолжает быть устойчивым, несмотря на мощнейшую распродажу рынка облигаций.

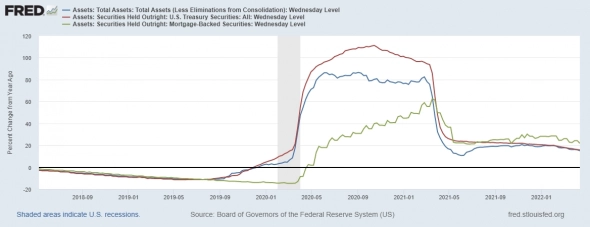

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) продолжил свой нижний дрейф относительно прошлого года:

синяя линия – баланс ФРС от года к году;

зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой;

красная линия – годовая динамика баланса трежерис.

Баланс ФРС пока подпитывается реинвестированием платежей по облигациям, но уже с мая регулятор обещает запустить процесс сокращения баланса. При этом некоторые члены ФРС высказывают мнение о том, что ФРС надо бы оставить на балансе только трежерис; видимо, это обусловлено необходимостью контроля кривой доходности – но что тогда будет с ипотечными бумагами, когда со стороны ФРС на них сократится спрос? Очевидно, они сильно провалятся, вопрос лишь в том – насколько низко…

( Читать дальше )

ЦБ не будет проводить аукционы репо и депозитные аукционы «тонкой настройки» начиная с 6 апреля

- 04 апреля 2022, 20:58

- |

В связи с этим аукционы репо и депозитные аукционы «тонкой настройки» начиная с 6 апреля 2022 года ежедневно проводиться не будут.

Банк России проведет аукцион репо на срок 1 неделя | Банк России (cbr.ru)

Что по объемам на фьючах, когда уже?

- 01 апреля 2022, 16:46

- |

Уже больше месяца прошло. ГО в 3 раза больше обычного.

Объемы в 15-20 раз меньше. В пределах 150 тыщ за день, было 2-2.5млн. По нефти, по другим вообще можно даже не смотреть по 1-2 контракта.

Торговать внутри дня нет смысла ВООБЩЕ.

Опционы вообще забудьте, в хорошее время то там тухляк был.

Интересует вопрос когда все вернется на пути своя.

Если уже к обратному пути нет придется искать другие рынки, лицензионный форекс или крипто рынок.

Как ранее здесь озвучивалось до 70% ликвидности на нашем рынки создавали нерезы.

Не 50 не 25 а 70%!!! Да вы здесь вообще ничего не решали))))

Вот вам и биржа. Лучше создадим еще один ГОВНО инструмент который нах никому не нужен (типа реплику на сипу) и хер кто будет его торговать.

Зачем? Тема отдельного разговора.

Их сейчас нет!

Приплыли)))

Отдельный вопрос спекули внутри дня. Вот и получается что на нашем рынке их вообще почти нет. И вообще были они раньше?

Ах да забыл где те 2 млн. наших инвесторов про которых рапортовали наши брокеры в своих отчетах.

( Читать дальше )

Окно возможностей для крупного капитала

- 30 марта 2022, 03:09

- |

Глядя, на то, как в апатии пребывают десятки тысяч квалифицированных инвесторов в евробонды, и прочие финансовые инструменты, которые стали заложниками «Большой игры», хочется увидеть свет в конце или начале этого тоннеля.

Один из вариантов на днях предложил Мин Фин.

Выпуск евробонда «Россия-2022» (ISIN XS0767472458) с погашением 4 апреля 2022 года, будет частично погашен за рубли тем инвесторам из России, которые хранят актив в НРД.

Выпуск небольшой по своим размерам всего 2 млрд долларов США, из них по разным оценкам 50% хранится в НРД, если инвесторы согласят до 30 марта 17.00 подать документы на оферту у своего брокера, они получат живые деньги, которые можно эффективно использовать в нынешней обстановки.

Теперь посмотрим, на то, как этот прецедент будет реализован на практике. Если все пройдет успешно, и инвесторов из России такая схема заинтересует, здесь открываются потенциально интересные возможности для крупного российского финансового капитала, который заинтересован в увеличении клиентской базы и концентрации значительных ресурсов частного капитала в своих руках.

( Читать дальше )

Размышление: Возможен ли кросс-дефолт на денежном рынке?!

- 17 марта 2022, 22:03

- |

На фоне массовых обсужнений, что же будет с позами физ.лиц при открытии рынка, а также во что можно будет «выгодно разместить» потратить ФНБ — совершенно не слышна тема кросс-дефолта на денежном рынке…

Собственно, о чем я?!

- Торги на фондовом рынке закрыты.

- Переоценка бумаг идет по ценам середины февраля (точно не помню, вроде бы по 18.02). Даже у же это заставляет сильно пересматривать риск-параметры на все банки. Т.к. непонятно на сколько может измениться «портфель» после открытия и как эта «разница» повлияет на «устойчивость» кредитных организаций. А там еще до кучи — послабления по резервам и прочее и прочее… Т.е. уже приходится запрашивать 101 форму у банков еженедельно и смотреть изменения показателей ликвидности (активы/пассивы и т.д.), а кто не предоставляет так отчетность — сокращать объем операций.

- На ОТС рынке практически нет операций, т.о. «примерные» цены по бумагам — как мне сказал один чифказначей: «цены — ворота».

( Читать дальше )

ЦБ продолжит ежедневно проводить аукционы репо «тонкой настройки» в объеме ₽3 трлн

- 15 марта 2022, 18:40

- |

При этом объем депозитных аукционов «тонкой настройки» с 16 марта 2022 года составит 1 трлн рублей на срок один рабочий день с датой привлечения денежных средств в депозит в день проведения аукциона.

Комментарий Банка России об операциях по предоставлению ликвидности | Банк России (cbr.ru)

Ликбез: Рынок РЕПО (развитие рынка: междилерское РЕПО, РЕПО с ЦК, РЕПО с ЦК с КСУ/Депозиты с ЦК)

- 11 марта 2022, 13:15

- |

Я, примерно с 2011 года пишу здесь про рынок ликвидности, описывая разные инструменты денежного рынка — свопы, РЕПО, межбанк.

Немного про инструменты рынка:

По «риску»:

- Своп (деньги/деньги, доллары за евро, рубли за доллары – самый низкий риск и соответственно низкие ставки – по причине того, что если с контрагентом «что-то случиться» — вам останется то, что вы взяли у него…)

- РЕПО (риск выше, но при этом все равно – у вас «что-то останется», обычно это акции/облигации с дисконтом к рынку за деньги)

- МБК (это открытый лимит на контрагента, если у него «что-то вдруг» — вы встанете «в очередь» за своими деньгами => вряд ли что-то получите…)

МБК — бланковый (беззалоговый) межбанк «умер» примерно в 2013-2014, когда начались повальные отзывы лицензий — каскадно повалились неисполнения. А, поскольку, это беззалоговый рынок — «помирали» по цепочке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал