ликвидность

📊 Страшие таймфреймы

- 13 ноября 2025, 00:12

- |

На младших таймфреймах ценовые движения выглядят резкими, случайными и неликвидными, так как ими управляют «краткосрочные торговые алгоритмы». Для того чтоб отсеять «шум» нужно перейти на старший таймфрейм, так как:

➡️ Чем меньше таймфрейм, тем сложнее разобраться в происходящем на графике;

➡️ Старшие таймфреймы сглаживают «микроколебания» и показывают структуру рынка;

➡️ Hа высоких таймфреймах легче заметить дисбалансы ликвидности и ключевые уровни;

➡️ То, что выглядит как хаос на M15 или M30, вполне читаемо на H4.

Когда рынок кажется запутанным, увеличивайте масштаб.

Источник тг-канал «Биткоин на кофейной гуще»

- комментировать

- 1.2К

- Комментарии ( 5 )

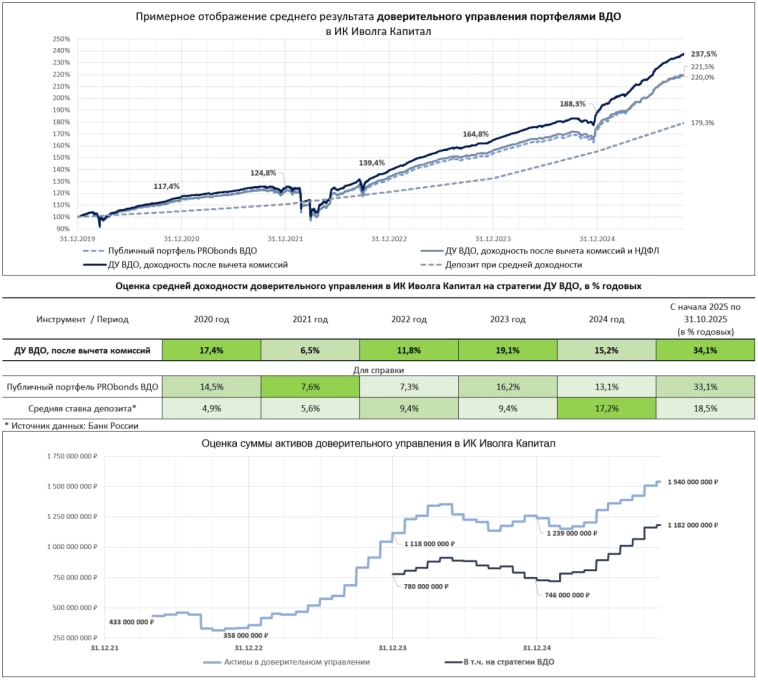

Результаты и тактика доверительного управления Иволги (17-25% за 12 мес). Настроения участников отечественных рынков апатичны

- 11 ноября 2025, 07:06

- |

__________

Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена).

__________

0️⃣ Предпосылки и предположения (предыдущий пост – здесь)

• Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал – 17-25% годовых после вычета комиссий, до удержания НДФЛ, в зависимости от стратегии. Это за всё время ведения ДУ. С начала 2025 года на нашей центральной стратегии – ВДО – доходность до НДФЛ в среднем около 34% годовых. Сумма активов доверительного управления в октябре увеличилась на 30 млн р., до 1,54 млрд р.

• Частые дефолты в ВДО окончательно стали данностью. Поэтому доходности, особенно в рейтинговых сегментах В – ВВ, удерживаются ближе к 30% (27-29%). Что заметно превышает доходности 1 эшелона облигаций. Влияние ключевой ставки (сейчас 16,5%) на доходности сегмента ВДО минимально за все время его существования.

( Читать дальше )

Кто кого - итоги 8 месяцев противостояния фондов денежного рынка в моем портфеле

- 10 ноября 2025, 11:13

- |

С таким счетом завершился восьмой месяц челленджа #ктокого.

Вдруг вы по какой-то причине не в теме, то краткое содержание предыдущих 7 серий выглядит так: тут идет противостояние двух фондов ликвидности — старого, доброго, набившего оскомину, известного даже пенсионерам Вим-Ликвидность $LQDT от ВТБ и молодого, энергичного, агрессивно рекламируемого Денежный рынок $TMON@ от Т-банка.

Принцип действия и механизм работы у фондов идентичный, но выяснилось ( написано оооочень мелким шрифтом и не на главной странице), что размер комиссии у фондов отличается в три раза. Меня большая комиссия вообще не напрягает — я готова платить и в десять раз больше, но при одном условии — результаты доходности тоже должны быть значительно выше, чем в целом по рынку. Вот чтобы эту самую доходность посмотреть, я и купила в один портфель на одинаковую сумму два фонда и теперь подвожу итоги.

При моей давней любви ко всей экосистеме желтого банка и такому же прохладному отношению к синему, приходится признать, что результаты складываются в польщу синего. По итогам 8 месяцев 13,54% :12,7%, В пересчете на годовые получается, что вложения в фонд ВТБ дают 20.31%, а инвестиции в денежный фонд от Т-банка принесут 19.05%.

( Читать дальше )

Портфель Акции / Деньги (12,1% за 12 мес). Акции проиграли деньгам

- 10 ноября 2025, 06:28

- |

От долгого топтания котировок акций на месте не спасает даже накопление дивидендов.

Топтание – конечно, образно. Рынок и отскакивал, и в целом с конца зимы снижался. Но то и дело возвращался в точки, где уже был.

Причем на последнем отскоке, в октябре, и я на мгновенье поверил, что это рост, и немного восстановил позиции в акциях. Но роста не произошло. Благо покупка тоже была незначительной.

Сейчас в портфеле PRObonds Акции / Деньги вес корзины акций (соответствует Индексу голубых фишек + немного Займера) 54% от активов, рублей в РЕПО с ЦК – 46%. И, глядя на последние месяцы, лучше бы денег было больше.

За последние 12 месяцев имеем всего 12,1% (комиссия вычтена), и это в основном результат вложений на денежном рынке. Акции дали незначительный плюс. А сама и так невысокая доходность за год скоро резко снизится будет, поскольку к середине декабря уйдет эффект низкой базы ее расчета.

Что «по рынку»? Предположу, что существенно снизиться от нынешних значений Индекс МосБиржи не сможет. Это предположение позволяет держать, возможно, даже накапливать акции. Однако пока не готов ставить на рост. В этой ставке мы с командой не часто ошибаемся. Хотя в октябре ошиблись. И сейчас для нее не набирается причин. А без уверенности – пусть хотя бы рубли что-то зарабатывают.

( Читать дальше )

Эталон подписала трехстороннее соглашение с банком Синара и Мосбиржей о запуске программы маркет-мейкинга. Цель проекта — увеличить ликвидность и инвестиционную привлекательность акций компании

- 07 ноября 2025, 18:53

- |

◾ Девелоперская группа Эталон объявила о заключении трехстороннего соглашения с банком Синара и Московской биржей о запуске программы маркет-мейкинга с целью повышения ликвидности и инвестиционной привлекательности акций компании.

◾ Банк “Синара” с 10 ноября будет осуществлять функции маркет-мейкера, принимая на себя обязательства по поддержанию цен, спроса, предложения и объема торгов акциями компании. Маркет-мейкер будет поддерживать установленный объем заявок в биржевом стакане как на покупку, так и на продажу в течение основной и вечерней торговой сессии, обеспечивая большую ликвидность и более стабильную цену акций за счет сокращения спреда между ценами покупки и продажи, — говорится в сообщении девелопера.

◾ Как указывается в сообщении, Мосбиржа обеспечит технологическую и инфраструктурную платформу для реализации программы.

◾ В этом году группа завершила редомициляцию и автоматическую конвертацию депозитарных расписок Etalon Group PLC в обыкновенные акции МКПАО “Эталон Груп”. Мы нацелены на создание условий для устойчивого роста капитализации компании на Московской бирже и рассчитываем, что повышение ликвидности акций будет способствовать дальнейшему росту интереса инвесторов к группе, — приводятся слова вице-президента по экономике и финансам Эталона Ильи Косолапова.

( Читать дальше )

Топ-5 аспектов управления портфелем облигаций

- 07 ноября 2025, 16:45

- |

Говоря о портфельном управлении в инвестициях, частный инвестор решает ключевую для себя задачу: максимизировать прибыль на единицу риска, по возможности минимизировав свои усилия.

Инвестиции в облигации принципиально отличаются от управления портфелем акций. При управлении портфелем облигаций инвестор, как правило, должен понимать свой срок инвестиций и цели: рублевые или валютные, допустимый уровень риска, будет ли пополнять счет в процессе или нет.

В процессе управления портфелем облигаций инвестор в основном отвечает себе на следующие вопросы: справедлива ли доходность по бумагам в портфеле (или можно найти более выгодные по соотношению доходности к риску варианты?) и какие есть сценарии будущего движения рынка.

Исходя из этого, инвестор может управлять в своем портфеле следующими аспектами:

- Средний уровень кредитного риска — какой надежности эмитенты находятся в портфеле инвестора? Исходя из этого инвестор получает большую или меньшую премию за риск.

- Валютные риски — какова доля валютных инструментов в портфеле?

( Читать дальше )

- комментировать

- 13.9К |

- Комментарии ( 0 )

#BTC Рынок на тонком льду перед разводом

- 07 ноября 2025, 12:09

- |

За последние сутки рынок снова потряхнуло: сначала жёсткая волатильность у 100k, потом откуп. Фон смешанный, но важный момент: спотовые ETF вернули приток средств после серии оттоков, а это охлаждает панику. Ликвидации действительно прошлись катком по плечевым ребятам, но это скорее чистка, чем приговор.

Что показывает индикатор: на 4H плотная зона ликвидности скопилась как раз над 103.5k и под 99.5k, объёмы фиксируются у 100k, а киты аккуратно добирают на проливах. Вижу свежие реакционные уровни и хвосты внизу свечей — покупатель не сдаётся.

Сценарий: я за аккуратный лонг. Аргументы простые: 1) защита круглого уровня 100k, 2) разворотный отклик после ликвидов, 3) приток в ETF. На 4H жду добой в зону 105.5k и тест 107k. Альтернатива: если 99.5k не удержат — путь к 95k откроется, а там и разговор про 92k. Возможно, я ошибаюсь, но панические крики про «медвежий тренд» выглядят как топливо для выноса вверх.

Уровни и план:

• Поддержки: 100k, 99.5k, 95k

• Сопротивления: 103.5k, 105.5k, 107k

( Читать дальше )

📈 Шпаргалка по торговле с «институционалами»

- 07 ноября 2025, 01:31

- |

Большинство трейдеров думает, что торгует по графику. На самом деле они торгуют против институтов, которые этот график создают. Принцип прост: алгоритмы расставляют ловушки, розничные трейдеры в них попадают. Если вы поймет где установлены ловушки, то перестанете быть добычей рыночных алгоритмов

🟡 Структура рынка

Каждое движение начинается со структуры. Повышающиеся максимумы (HH) и минимумы (HL) подтверждают продолжение бычьего тренда, в то время как понижающиеся максимумы (LH) и минимумы (LL) подтверждают медвежий тренд. Понимание структуры — это основа, так как она показывает направление потока ордеров.

🟡 Зоны ликвидности

Равные максимумы и минимумы кажутся безопасными, но на самом деле это пулы ликвидности. Алгоритмы толкают цену в эти зоны, чтобы собрать ликвидность, которая станет топливом для настоящего движения.

🟡 Ордер-блоки

Последняя свеча противоположного направления перед сильным импульсным движением — это след институционального участия. Бычий ордер-блок предшествует ралли, медвежий — падению. Повторные тесты этих блоков дают высоковероятные точки входа, если они совпадают со структурой.

( Читать дальше )

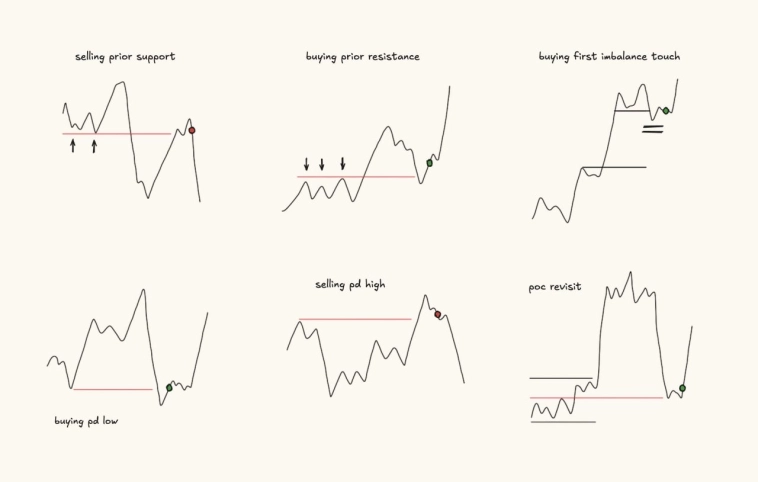

Точки входа на младших таймфреймах

- 05 ноября 2025, 11:58

- |

Шесть схем для набора торговой позиции, основанные на простых принципах: поддержка, сопротивление, ликвидность и дисбалансы.

🟡 Продажа на уровне прежней поддержки – после пробоя поддержки она часто превращается в сопротивление. Топливом для движения становятся стоповые ордера покупателей.

🟡 Покупка на уровне прежнего сопротивления – наоборот. Старое сопротивление становится поддержкой, что даёт чистый вход для продолжения движения.

🟡 Покупка при первом касании дисбаланса – после сильного движения, оставившего дисбаланс, первый ретест часто даёт импульс для следующей волны.

🟡 Покупка на минимуме предыдущего дня – сбор ликвидности под ключевыми минимумами часто приводит к разворотам.

🟡 Продажа на максимуме предыдущего дня – сбор ликвидностью выше максимумов дает хорошую возможность зайти в шорт.

🟡 Возврат к POC – когда цена возвращается в зону с высоким объёмом (Point of Control), она может выступать магнитом и отправной точкой для продолжения движения. Источник тг-канал «Биткоин на кофейной гуще»

( Читать дальше )

#BTC Откуп пошёл, но без фанатизма: жду возврата к 107k

- 05 ноября 2025, 11:45

- |

Фон смешанный: доминация BTC держится в привычном диапазоне, а индекс страха и жадности сполз из «жадности» к нейтрали — перегрев частично сняли.

Что показывает индикатор: на 4H выделены кластеры ликвидности снизу как раз в зоне 100k–103k и незакрытые хвосты наверху в районе 107k–112k. Плюс видны свежие объёмные узлы вокруг 105k, где рынок сейчас и пилит.

Сценарий: я за long с возвращением в 107k и тестом 110k на 4H. Аргументы простые: сброс плеч через ликвидации, быстрый откуп ключевой зоны и сужение волатильности в боковике.

Возможно, я ошибаюсь, но пробой 107k откроет дорогу к 112k и вернёт привычный коридор 100k–120k. Альтернатива: если снова продавят 100k, дорога к 97k–95k, там перезайду.

Уровни: • Поддержка: 103k, 100k, 97k • Сопротивление: 107k, 110k, 112k

Идея по сделке: вход 103.5k–105k, цели 107k/110k/112k, стоп ниже 99.8k.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал