ликвидность

💊 Озон Фармацевтика. Рост быстрее рынка

- 25 ноября 2025, 14:21

- |

Ведущий российский производитель воспроизведенных фармацевтических препаратов (дженериков) — Озон Фармацевтика, сегодня представил финансовые и операционные результаты по итогам 9 месяцев 2025 года. Традиционно взглянем на ключевые моменты:

— Выручка: 21,4 млрд руб. (+28% г/г)

— Валовая прибыль: 9,7 млрд руб. (+33% г/г)

— Скор. EBITDA: 7,7 млрд руб. (+34% г/г)

— Чистая прибыль: 3,4 млрд руб. (+50% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Итак, на фоне растущего спроса продажи конечным потребителям (Sell Out) выросли в 2–3 раза быстрее рынка, что способствовало уверенному росту компании по ключевым финансовым и операционным метрикам по итогам 9М2025. Выручка выросла на 28% г/г — до 21,4 млрд руб. за счет расширения ассортимента, увеличения представленности продукции в аптечных сетях, активного участия в госзакупках, роста в онлайне, а также увеличения доли более дорогих препаратов в структуре продаж.

*Рост рынка лекарственных препаратов в денежном выражении вырос на 13% и составил 2,0–2,1 трлн руб.

( Читать дальше )

- комментировать

- 228

- Комментарии ( 1 )

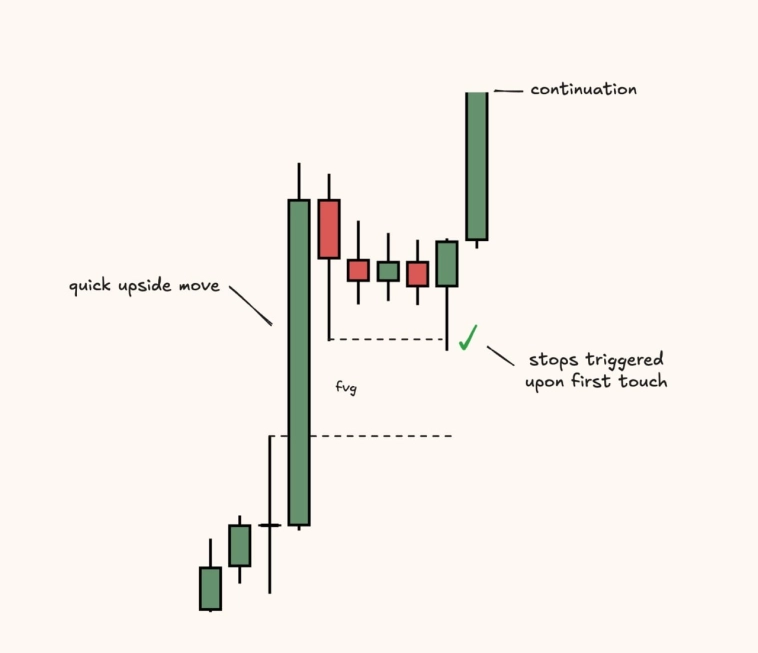

📈 Разрывы справедливой стоимости (FVG)

- 24 ноября 2025, 15:11

- |

Разрывы справедливой стоимости образуются, когда цена движется слишком быстро в одном направлении. Они оставляют «пустоту» на графике, которая часто притягивает цену.

🟡 Первое касание

Первое возвращение к разрыву привлекает трейдеров, работающих на заполнение FVG. Это создает ликвидность и открывает возможности для торговли против толпы.

🟡 Разворот

Как только цена возвращается в разрыв, вероятность разворота резко возрастает. Дисбалансы работают как магниты, пока не будут устранены или протестированы.

🟡 Особенности таймфрейма

Разрыв, невидимый на М5, может быть очевиден на «часовике». Последовательные односторонние свечи обычно выявляют дисбалансы на более высоких таймфреймах.

🟡 Почему FVG работает?

Разрывы показывают области односторонней торговли. Когда цена к ним возвращается, реакция в виде всплесков объема (а это ликвидации и захваченные позиции) усиливает вероятность продолжения движения по тренду.

Разрывы справедливой стоимости — это не магия, это пропущенная ликвидность, которую цене нужно собрать. Источник тг-канал «Биткоин на кофейной гуще»

( Читать дальше )

🏤 Мегановости 🗞 👉📰

- 22 ноября 2025, 01:37

- |

1️⃣ Лукойл $LKOH рекомендовал дивиденды 397 ₽ на акцию за 9 месяцев 2025 года.

Это решение подчёркивает, что финансовое положение остаётся устойчивым даже на фоне санкций.

Дата закрытия реестра — 12 января 2026 года.

Заочное собрание акционеров пройдёт 29 декабря.

Тем временем Литва остановила транзит грузов Лукойла в Калининград, выполняя санкционные требования США и Британии.

Это усиливает логистическое и репутационное напряжение вокруг бизнеса.

Компания также перестраивает зарубежный контур управления.

Распущен наблюдательный совет международной структуры Lukoil International GmbH.

Управление передано директору, а сама компания ведёт переговоры о продаже зарубежных активов.

Среди возможных покупателей называют крупных мировых игроков.

2️⃣ МосБиржа объявила новую базу расчёта индекса IPO, которая начнёт действовать с 25 ноября 2025 года.

В неё включили обыкновенные акции "Дом.РФ" $DOMRF

Индекс собирает только те компании, которые вышли на биржу или сделали прямой листинг не позже чем два года назад.

( Читать дальше )

Инфляция активов против инфляции потребительской – что действительно тормозит снижение ставки?

- 20 ноября 2025, 14:22

- |

В публичном поле инфляция традиционно отождествляется с индексом потребительских цен (CPI). Именно этот показатель определяет траекторию ключевой ставки и служит номинальной метрикой эффективности денежно-кредитной политики. Однако в действительности у инфляции есть и другая, менее очевидная ипостась – инфляция активов. Именно она сегодня стала системным ограничением для цикла смягчения и ключевым фактором, удерживающим ставку на двузначных уровнях.

Двухконтурная инфляция

Потребительская инфляция отражает динамику конечных цен на товары и услуги. Ее природа связана с текущим спросом, доходами населения и трансформацией издержек. Инфляция активов, напротив, выражает удорожание стоимости капитала – земли, недвижимости, акций, долговых инструментов и долей в бизнесе. В макроэкономическом смысле это рост стоимости самого носителя богатства, а не его производных.

Разрыв между CPI и ростом стоимости активов означает, что монетарная политика перестает быть нейтральной по отношению к капиталу: деньги становятся дорогими для потребления, но все еще доступны для инвестиций и перераспределения ликвидности.

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 0 )

#BTC Возврат от 90к. Боковик или старт к сотке?

- 20 ноября 2025, 13:36

- |

Быстрый прокол 90 000 не закрепили и откатили назад. Сейчас торгуемся в коридоре 91 000–92 000. Локально это похоже на паузу после выноса, глобально тренд бычий, но без явного перевеса покупателя можем повисеть в диапазоне.

Что показывает индикатор: снизу отмечены карманы ликвидности 90 500 и 88 000, сверху плотный оффер 94 800–96 200 и ключевая зона 99 500–100 000. Открытый интерес подсдулся, перекос по плечам умеренный.

Сценарий: базово жду добивку к 95–97 и тест 100 000. Аргументы простые: ложный заход под 90 000, возврат в диапазон и сбор ликвидности сверху. Альтернатива: ещё одна волна вниз к 88 000 для финальной чистки, после чего возврат выше 95 000. Возможно, я ошибаюсь, но текущая структура больше про накопление, чем про капитуляцию. Таймфрейм 4H.

Уровни и план:

Поддержки: 90 500 • 89 200 • 88 000

Сопротивления: 94 800 • 96 200 • 99 500–100 000

Идея: long после закрепления выше 96 200 с целями 99 500 → 101 800. Альтернатива — набор по частям 90 500–89 200 со стопом ниже 88 000.

( Читать дальше )

#BTC Закол 90к уже был. Теперь дорога к 100к?

- 19 ноября 2025, 11:22

- |

Рынок сделал то, о чем предупреждал: кололи 90 000 и быстро вернули выше. По ликвидациям снова боль у лонгов на отскоке, что говорит о недоверии к росту. Громких новостей нет, рынок переваривает вынос и готовит следующий шаг.

Что показывает индикатор: ниже 90 800 собрана ликвидность, но основную часть уже выбили. Сверху плотные заявки и стопы в зоне 99 200–100 500. На 4H набивается база 92 500–95 500, открытый интерес подсдулся, премии по фьючам нормализуются.

Сценарий: базово жду марш к 100 000 с тестом сверху. Если пробьём и удержим 99 800–100 500, дорога откроется к 102 000–104 000. Альтернатива: не пустят выше сотки и вернут под 95 500, тогда снова посмотрим 92 500 и локальный ретест 90 000 без драмы. Возможно, я ошибаюсь, но медведи уже выстрелили патронами на заколе и теперь инициативу перехватят быки. Я сам спешить не буду: лонг только по подтверждению, без плеча. #long

Уровни и план:

Поддержки: 95 500 • 92 500 • 90 000

Сопротивления: 99 200 • 100 500 • 102 000

( Читать дальше )

Акции. Просто отскок?

- 19 ноября 2025, 06:45

- |

Если брать Индекс МосБиржи года за 3, то вчерашние +2% вверх на нем выделить непросто.

И всё же они не только были, но и примечательны.

Индекс находится вблизи двухлетнего минимума. Явные движения вверх здесь вполне могут оказаться сломом падающего тренда.

Этому предположению легко возразить: всего месяц назад скачок был куда сильнее, но ни к чему, кроме разочарования, он не привел.

Однако рынок и замечателен своей нешаблонностью. В прошлый раз после всплеска оптимизма он ушел в минус. В этот раз переговорный повод как будто похож. Но его восприятие – уже без оптимизма. Тогда как рост-то уже есть.

Вчера возросла вероятность, что в нашем портфеле PRObonds Акции / Деньги (результат за 12 мес – 12,2%) вес корзины акций увеличится. Рынок карабкается вверх по стене страха. Фраза, многожды повторенная в этом блоге. И сейчас ее уместно вспомнить.

Когда происходит отскок, не выбивающийся из нисходящей тенденции, большинство склонно считать его началом роста. И обманываться. Когда рынок разворачивается к росту, то же большинство заключает: это только отскок. Вчерашняя реакция участников намекает на второй вариант.

( Читать дальше )

📉 Почему в крипте исчезают «иксы»

- 19 ноября 2025, 01:50

- |

Было время, когда в крипте было полно асимметричных сделок. Solana по $20, Node Monkes по 0,1 BTC, Zerebro с оценкой в $20 млн. Сделки, которые давали десятки и сотни «иксов». Теперь таких возможностей почти не осталось.

Иксы исчезают не из-за какого-то одного фактора, это система, которая работает над устранением кнопок «бабло» и сокращением возможностей для заработка легких денег.

➡️ Всё построено на продаже

Большинство токенов не предназначено для роста. Они созданы для продажи. Основатели, фонды и инсайдеры всегда в какой-то момент продают.

➡️ Рынок подстраивается под крупный капитал

Октябрьский обвал криптовалютного рынка показал как за одну ночь могут исчезнуть $40 млрд открытого интереса. Всё, что может пойти не так, обычно идёт не так. Поэтому институционалы не хотят участвовать в рынке, который может уничтожить их за один день.

➡️ Слишком много токенов, слишком мало ликвидности

Каждый новый запуск требует ликвидности. Большинство новых токенов стартуют с завышенной оценкой, не оставляя места для асимметрии. Когда всё уже и так дорого, потенциал роста исчезает.

( Читать дальше )

Вновь сравним депозит (15,3%) и денежный рынок (16,3%)

- 18 ноября 2025, 06:38

- |

Если ключевая ставка, высокая относительно инфляции, с нами надолго, то денежный рынок останется интересным. Каким является и сейчас.

С пониманием, что ЦБ далек от мысли быстро понижать КС, банки перестали ускоренно понижать и собственные депозитные ставки.

Так, в конце августа средний депозитный процент (https://www.cbr.ru/statistics/avgprocstav/) равнялся 15,6, при КС 18%. К середине ноября он 15,3% при КС 16,5%.

За то же время ставка денежного рынка упала с 17,6 до 16,3%, на 1,3 п. п. (а не всего на 0,3 как в депозитах).

Но, предположим, регулятор вновь опустит КС в декабре, скажем, до 16%. По-моему, шансы за это. Денежный рынок на новую КС должен отреагировать закономерным снижением, вероятно, чуть ниже 16%. Однако депозиты, как помним, давно идут вниз очень медленно. И в них как раз возможен сюрприз, в виде заметного схлопывания ставок. В любом случае, и без сюрпризов, какое-то снижение состоится, на сей раз вряд ли меньшее, чем на денежном рынке.

Вообще, при стабильном «ключе» депозиты должны давать примерно на 1,5 п. п. ниже его значения. Тогда как денежный рынок будет примерно равен или незначительно ниже (а с поправкой на реинвестирование дневного дохода – выше).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал