кризис

Мой сценарий следующего мирового кризиса(первая стадия завершается, идет переход ко второй)Апдейт март 2023.

- 22 марта 2023, 09:36

- |

Недавно тот же удар получили США и Швейцария, когда посыпались несколько крупных банков. Они сразу же в панике капитулировали и объявили неограниченные объемы финансовой поддержки.

Что в этой ситуации делать инвестору? Нужно не слушать паникеров, которые ждут стоического финансового голодания западных стран с ростом доллара и падением сырья, будет то же самое, что на ковидном кризисе — сырье будет дорожать, количество денег в финансовой системе увеличиваться, раздувая оценки активов, ставки будут ниже инфляции.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 36 )

Держатели облигаций Credit Suisse на $17,2 млрд разорились в результате поглощения UBS.

- 21 марта 2023, 18:15

- |

Многие уже, наверное, в курсе, что случилось со вторым крупнейшим банком Швейцарии. Если нет, то вот вам краткий пересказ краха в швейцарской банковской системе от меня.

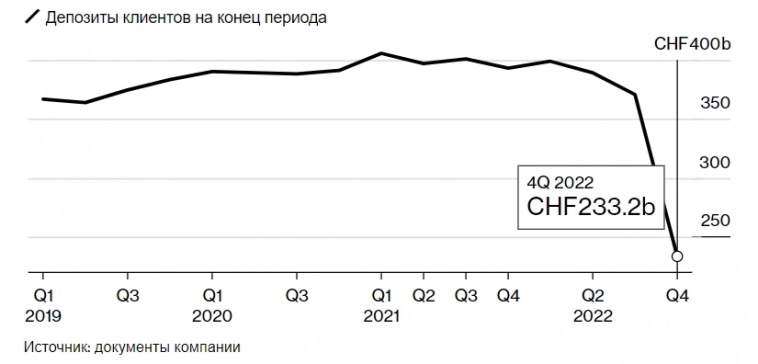

В конце 2022 года клиенты банка начали изымать деньги со своих депозитов (вроде как банк был связан с отмывом денег и сотрудничеством с нежелательными лицами, как итог — скандал и отток клиентуры), это привело к тому, что общая сумма на депозитах в Credit Suisse сократилась вдвое (отток продолжился и в 2023 году). После этого главный исполнительный директор Ульрих Кернер начал массовую разъяснительную работу, чтобы вернуть нервных клиентов и их деньги (тогда мы с вами обсуждали кредитно дефолтные свопы банка, которые вышли на уровень 2008г, а это вероятность дефолта). Усилия, похоже, окупились к январю, когда он сообщил о “чистых положительных” депозитах. Однако 9 марта комиссия по ценным бумагам и биржам США поставила под сомнение годовой отчёт банка, вынудив его отложить публикацию.

( Читать дальше )

Акции First Republic Bank обрушились в понедельник еще на 47%, с начала марта они рухнули на 90%, или в 10 раз.

- 21 марта 2023, 16:01

- |

Пока банку не помогли $30 млрд депозитов от JPMorgan и компании из 11 крупнейших банков, хотя на несколько дней это решение задержало падение. Спасением FRB (прямо как федеральный резервный банк) занимается лично глава JPMorgan Д.Даймон. Теперь идут разговоры о докапитализации, что и могло стать причиной нового обвала (инвесторов «сиригут»).

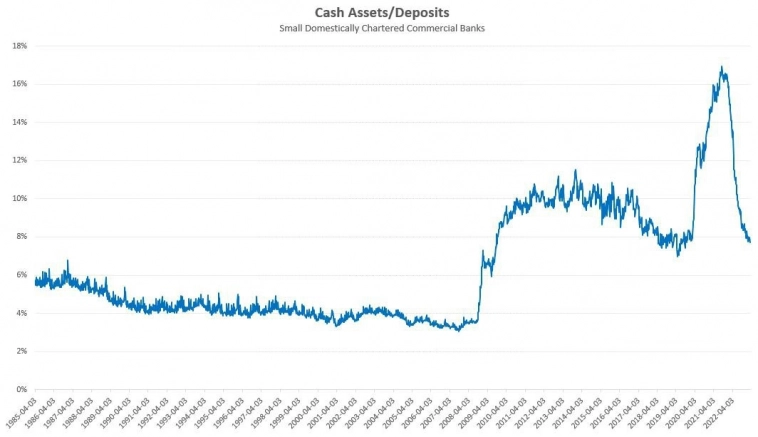

Что такое First Republic Bank: банк с активами $212 млрд, из которых $166 млрд кредитов в основном под недвижимость и $28 млрд сложенных до погашения облигаций, фондированными на $176 млрд депозитами. Дешевые депозиты утекают (их приходится замещать дорогими ресурсами ФРС/FHLB), а продать в общем-то нечего, без сильного удара по капиталу. Все та же история: пассивы короткие, активы очень длинные... тоже Калифорния. Забавно, что именно здесь главами ФРБ Сан-Франциско были в прошлом Дж.Йеллен (глава Минфина), Дж. Уильямс (глава ФРБ Нью-Йорка) теперь обязанная Йеллен карьерой М.Дейли (та самая, которая переобувалась с «инфляциявременная» до «инфляцияНЕвременная» буквально за пару дней).

( Читать дальше )

Я один хочу, чтобы всё рухнуло?

- 20 марта 2023, 20:42

- |

Устал читать всю эту муть про крахи Силиконовой Вали, Кредит Свинса, ипотечные кризисы, кризисы на Украине (да-да, это теперь так называется), инфекционные кризисы и пр. Надоела уже эта шарманка! Куча жирных скотов тупо пилит бабосы наверху уже не миллионами, а центнерами, тоннами. Расплодили офисов и банков, которые мутят схематозы и получают выше средней по региону. И неожиданно выясняется, что они убыточные и надо их спасать.

Почему никто ни за что не отвечает?! Куда смотрят власти? Куда смотрят центробанки?! Новый дивный мир: работаем в убыток на благо общества (шучу, на свой карман), а не получится, нас спасут или не спасут и мы откроем новый банк. Наплодили пузырей, а потом удивляются: «А чего это машины и квартиры продаваться плохо стали, что случилось?!»

И ведь ты не можешь их не спасти, это придётся государству объяснять людям с колхоза, что оно неэффективное, что у него все вокруг воруют, что кругом одни пузыри. Это потом будут жёны обманутых вкладчиков записывать ролики на Ютубе Байдену, типа нас кинули, ты наверно просто не знал, наведи порядок, отдай нам наши доллары.

( Читать дальше )

«He has failed at both» …

- 20 марта 2023, 17:58

- |

Пока рынки пытаются понять, что же дальше в ожидании заседания ФРС по ставкам сенатор Э.Уоррен, и до этого Дж.Пауэлла не сильно жаловавшая, после того как в 2021 году не смогла протолкнуть на место главы ФРС Л. Брейнард, прямо разошлась: «He has had two jobs. One is to deal with monetary policy. One is to deal with regulation. He has failed at both.»

По сути то она скорее права – Пауэлл действительно наверно худший глава ФРС с далёких 1970-х. Но и ее протеже до последнего топила за мягкую политику в 2021 году, хоть и выступала резко против смягчения регулирования. Проблема здесь не только и не столько в регулировании (вся суть финансовой систем в покупке рисков), а в том, что из десятилетия низких ставок произошел переход к резкому повышению. И здесь стоит напомнить о том, что та же Л. Брейнард агрессивно призывала к увеличению бюджетной поддержки экономики (когда та уже активно росла), заявляя, что сокращение этой поддержки и является главным риском. Забавно, что прямо перед началом этого кризиса, сама Брейнард с подножки ФРС умудрилась соскочить – 13 февраля ее назначили директором Национального экономического совета Д.Байдена. После этого Э.Уоррен уже, конечно, может совсем не стесняться в выражениях относительно ФРС.

( Читать дальше )

Чем закончилась история с Silicon Valley Bank?

- 20 марта 2023, 17:24

- |

Венчурные компании и технологические стартапы, которые они финансируют, начали возвращать свои деньги в новую версию Silicon Valley Bank всего через несколько дней после того, как случилась банковская паника. С прошлого понедельника более 650 венчурных компаний подписали заявление в поддержку Silicon Valley Bridge Bank, организации, созданной Федеральной корпорацией страхования депозитов (FDIC) для поглощения оригинального Silicon Valley Bank. General Catalyst, Bessemer, Greylock, Lightspeed, Lux Capital, Mayfield Fund, Redpoint и Upfront уже рекомендовали своим портфельным компаниям сохранять или возвращать не менее 50% своего общего капитала в бывший Silicon Valley Bank.

💬Изменились две вещи:

1. Регулирующие органы США решили не ограничиваться максимальной суммой страхования вкладов в $250,000 долларов и пообещали обезопасить всех вкладчиков;

2. Компании Кремниевой долины решили, что можно возобновить банковские операции в Silicon Valley Bank.

ℹ Цель существования промежуточного банка Silicon Valley Bridge Bank заключается в том, чтобы либо найти покупателя, либо свернуть деятельность.

( Читать дальше )

10 дней банковского кризиса

- 20 марта 2023, 07:56

- |

Прошло 10 дней банковского кризиса, что мы видим?

— Потеря доверия ко всей банковской системе

— Выкуп Credit Suisse через UBS

— 200 банков под угрозой

— Увеличение баланса ФРС на 300 млрд $

— ФРС, ЕЦБ, Банк Англии, Банк Японии, Банк Канады и Нацбанк Швейцарии с 20 марта и по конец апреля будут проводить своп-операции между ЦБ не раз в неделю, а на ежедневной основе.

Как выросли защитные активы:

— BTC: +38%

— Золото: +8%

— Доходность 10 леток снизилась на 45 бп

Напоминаю, что прошло только 10 дней, а событий масса. Год будет очень интересным.

Подписывайся на нас:

Банкротство банков. Новый кризис уже завтра? Вы готовы к падению?

- 19 марта 2023, 10:27

- |

Друзья, рад представить вам очередное видео с фрагментом вебинара от 16 марта, который я проводил для подписчиков ИнвестТема Premium.

Банковская система США и Европы испытывает ощутимые трудности. Silicon Valley Bank и Signature уже закрылись, а Credit Suisse стоит на грани дефолта. Скажется ли это на нашем рынке? Или геополитика окажет больший эффект? Чего ждать от текущего кризиса и к чему стоит готовиться уже сейчас? Ответы в новом видео.

01:38 Проблемы зарубежных банков

05:42 Драйверы роста и падения в РФ

06:27 Главный вопрос: а вы готовы?

07:10 Теханализ Индекса Мосбиржи

❤️ Друзья, ваш лайк под видео — лучшая мотивация для меня и дальше делать полезные нарезки с моих вебинаров. Спасибо и приятного просмотра!

Новости золота 13-19 марта. Дайджест.

- 19 марта 2023, 00:34

- |

В мире

Сингапур за месяц нарастил резервы золота на 30%.

Республика Сингупур за январь нарастила золотые резервы на 30% или 1,5 млн унций до 6,4 млн унций (199 тонн), согласно данным Валютного управления Сингапура.

Fitch повысил большинство прогнозов по стоимости золота: в текущем году показатель ожидается на уровне в среднем 1700 долл/унция вместо 1600 долл/унция, в следующем — 1600 долларов вместо 1400 долл/унция, в 2025 году — 1600 долларов против прошлого прогноза в 1300 долл/унция.

Gold Fields, AngloGold создают крупное СП в Африке.

Покупки золота бьют рекорды на АРМЕХ.

( Читать дальше )

Будете удивлены, но мой инвестиционный портфель прямо сейчас такой.

- 18 марта 2023, 20:47

- |

На всякий случай уточню. Как частного инвестора и физического лица, имеющего статус «квалифицированный».

1) Квартира. Нижний или средний (смотря как оценивать) комфорт класс. 2 комнаты. Набережная. Заповедник. 2-3 станции метро от исторического центра Москвы. Капитальный ремонт с наличием дизайн проекта до его начала. Выполнен в конце прошлого года в период, когда на материалы, мебель и технику были готовы снижать цены и делать скидки. Разумеется, буквально через неделю после завершения всех работ или через месяц после предоплаты последних предзаказов для ремонта оставшегося необходимого, цены на что-то полетели снова в космос, на что-то просто поехали вверх так, что даже если кто-то сейчас хату и купит с дисконтом 10% себе — влетит в необходимость ремонта и по тем деньгам, по которым у меня сделано всё качественно и интересно — сможет сделать теперь только ненадёжно, некачественно и неинтересно...

Чисто математически сдачей по рыночной цене большой комнаты из двух затраты на ремонт можно вернуть в течении 3-4-х лет, если деньги с аренды складывать хотя бы под +0,8% — +0,9% в месяц на всю сумму. Ранее пришлось потратить не меньшую сумму на решение ещё некоторых проблем по квартире скорее юридического характера, но сейчас это уже не столь важно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал