кредитоспособность

Суверенный кредитный рейтинг в КНР: что это значит для России?

- 18 августа 2025, 14:26

- |

Государственное агентство Китая Dagong International 13 августа оценило кредитоспособность РФ, дав стабильный прогноз в национальной и иностранной валютах. В официальной формулировке говорится о высокой способности к погашению долга, низком риске дефолта и относительной уязвимости к внешним шокам, пишет Владимир Чернов, аналитик Freedom Finance Global.

После ухода Fitch, Moody’s и S&P Global Россия лишилась привычной системы внешних оценок. В условиях санкционного давления Кремль и финансовые институты были вынуждены искать альтернативные ориентиры для инвесторов, и Китай стал естественным партнером, потому что его агентства способны формировать новую точку отсчета для дружественных России рынков капитала.

В мае рейтинги присвоили China Chengxin International и China Lianhe, в июне — CSCI Pengyuan, и теперь список дополнило Dagong. Каждое агентство дало России стабильный прогноз, а оценки варьируются от BBB до A-, что соответствует нижней части инвестиционной категории или верхней части спекулятивного диапазона по западным шкалам.

( Читать дальше )

- комментировать

- 400

- Комментарии ( 0 )

Кредитный рейтинг: что это и зачем он нужен при выборе облигаций

- 06 сентября 2024, 19:29

- |

Если отбросить массу других аспектов, по сути при выборе облигаций в первую очередь для нас важны два параметра: 1) сколько мы сможем на этой облигации заработать, и 2) не обанкротится ли компания прежде, чем мы собственно на ней заработаем. Первый параметр часто очевиден — его отражает доходность облигаций. А вот платёжеспособность эмитента самостоятельно оценить довольно трудно, и в этом нам сильно помогает кредитный рейтинг.

✅Ранее на Смартлабе я простым языком рассказал про тонкости оферты и амортизации облигаций, а также о том, как некоторые компании пользуются моментом, чтобы узаконенно «развести» держателей своих бондов на деньги.

⭐Что такое кредитный рейтинг

Кредитный рейтинг — это заключение рейтингового агентства о кредитоспособности заемщика и его возможности платить по обязательствам.

🏛️В России всего 4 организации, которые аккредитованы Банком России и имеют право присваивать кредитные рейтинги компаниям или отдельным выпускам бумаг. Это «Эксперт РА», АКРА, НКР и НРА. Но наиболее уважаемыми и профессиональными считаются АКРА и Эксперт РА — именно на них стоит ориентироваться.

( Читать дальше )

С октября 2025 года кредитные рейтинговые агентства обязаны будут раскрывать дополнительные данные о рейтингах, включая самостоятельную кредитоспособность – Ъ

- 29 августа 2024, 07:42

- |

Банк России вводит новые правила для кредитных рейтинговых агентств, которые станут обязательными с октября 2025 года. Агентства будут обязаны публиковать оценку самостоятельной кредитоспособности рейтингуемого лица, которая не учитывает внешние факторы поддержки. Также потребуется раскрывать влияние внешних факторов на рейтинг, включая «факторы поддержки» и «факторы стресса». В случае изменения методологии агентства обязаны объяснить его влияние на рейтинг.

Эти изменения направлены на унификацию практики раскрытия информации и обеспечение прозрачности рейтинговых действий. В «Эксперт РА» поддержали инициативу, отметив, что большая часть этой информации уже раскрывается агентствами в той или иной форме. Новые требования направлены на предотвращение конфликтов интересов и повышение объективности оценки кредитных рисков.

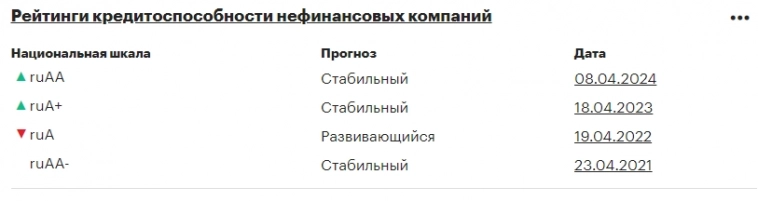

Эксперт РА повысило рейтинг Аэрофлота с ruA+ до уровня ruAА со стабильным прогнозом

- 08 апреля 2024, 11:27

- |

raexpert.ru/database/companies/aeroflot/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал