колумнистика

Мировой долг достиг 355% от глобального ВВП

- 21 февраля 2021, 06:15

- |

По оценке Института международных финансов (IIF, Вашингтон, США), 281 трлн долл. – общая сумма долга государств, компаний и домохозяйств планеты по итогам 2020 года. Или 355% от мирового ВВП. Это же отношение только для развивающихся стран – 250%. Иными словами, главным заемщиком остается группа развитых стран.

Ты можешь позволить себе большой долг, если его обслуживание дешево, а перекредитование просто. Имея затраты на обслуживание, максимум, в 1-1,5% и кредитные рейтинги, позволяющие занимать любые суммы, развитые страны продолжают галоп накопления госдолга, распространяя его на коммерческий и потребительский сектора. Галоп сопровождается денежной эмиссией, позволяющей поддерживать долговые котировки наплаву.

В этой почти нерушимой логике есть изъян. Избыток денежной массы уходит на рынок спекулятивного капитала. А к нему сегодня относятся не только фондовые активы, но и товарные. Нефть, металлы, сельхозпродукция. Товары в свою очередь начинают раскручивать инфляционную спираль. Энергии этому придает удорожание предметов потребления, в основном, продаваемых в дешевый кредит, в частности недвижимости.

( Читать дальше )

- комментировать

- 5.8К | ★5

- Комментарии ( 72 )

Долги на балансе ЕЦБ: «Erase And Rewind» (англ., «сотри и перемотай назад»)

- 12 февраля 2021, 07:06

- |

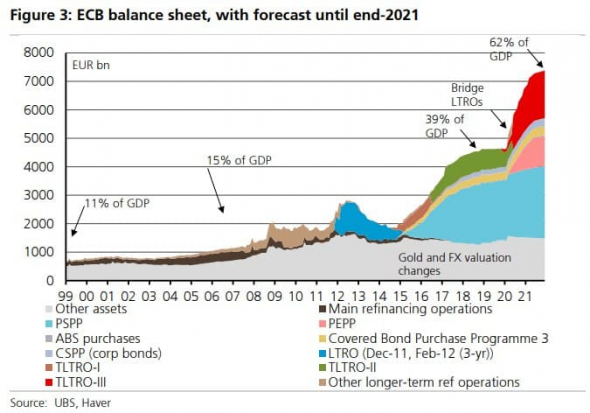

Динамика баланса ЕЦБ с учетом объявленных на 2021 год программ выкупа. Источник: UBS

В открытом письме 100 европейских экономистов предложили ЕЦБ обнулить долг по гособлигациям, который Центробанк имеет на балансе. По их словам, через ЕЦБ Евросоюзу принадлежит 25% долга самих стран, а для погашения долга “перед самим собой” необходимо будет собирать больше налогов, либо рефинансировать за счет нового долга. Вместо выплаты странами этих долгов перед Центробанком экономисты предлагают обязать государства потратить “прощенные “ средства на озеленение экономики и проекты в социальной сфере, оценочно на сумму 2,5 трлн евро.

В самом ЕЦБ эту идею считают юридически невыполнимой: уставные документы запрещают ЕЦБ финансировать страны-члены ЕС. Однако политики так не считают, а глава Европарламента назвал ее “интересной рабочей гипотезой”.

( Читать дальше )

Переток денег из депозитов на рынок ограничат

- 16 декабря 2020, 06:34

- |

Деньги уходят с банковских депозитов. Так, Сбербанк в ноябре потерял более 100 млрд.р (https://www.rbc.ru/finances/07/12/2020/5fcdf9c59a7947e0d019b930?fromtg=1)., рекорд с 2014 года, ряд других банков также говорят о сокращении депозитной базы. Причиной традиционно называются низкие процентные ставки. Но, думаю, на сей раз основной мотив другой. Держатели депозитов уходят не «от», а «к». Не столько от низких ставок (от них, конечно, тоже), сколько к новым возможностям. Дешевая ипотека запустила процесс предсказуемого, как видится многим, удорожания жилья. Рост числа брокерских счетов, ставший прямым следствием продвижения ИИС в широких кругах розничных инвесторов, перешел из количественного в качественный, счета начали активно фондироваться.

Тенденция перетока денег со вкладов в альтернативные инструменты сбережения и инвестирования – тенденция, обращенная в будущее, это надолго. Банки должны осознавать проблему острее сторонних наблюдателей. Универсализация и расширение продуктовых линеек за счет производных инструментов и доступа клиентов на фондовый рынок – повсеместная ответная реакция. Уже именно банки лидируют числу брокерских счетов: Сбербанк, ВТБ и Тинькофф.

( Читать дальше )

В перспективе, облигации вряд ли выиграют у депозитов

- 27 ноября 2020, 07:24

- |

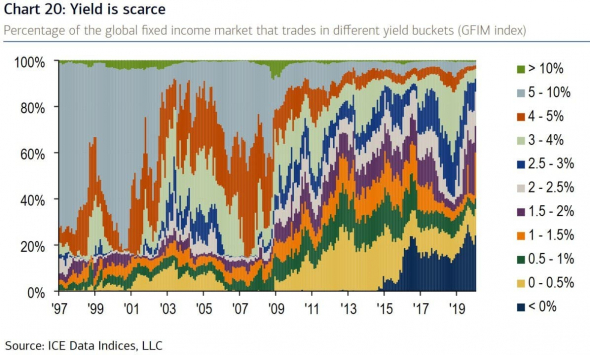

Наткнулся на интересный график (https://t.me/the_buy_side/6423). Здесь приведена динамика долей инструментов с фиксированной доходностью на мировом рынке в зависимости от ставки. Видимо, речь про инструменты в базовых валютах, т.е. в первую очередь в долларах и евро.

Фактически, график свидетельствует о том, что около 90% всех мировых облигаций и кредитных суррогатов на сегодня не страхуют от роста денежных ставок или инфляции.

Он же говорит и о том, что даже в сопоставлении с историей всего за 23 года нынешние низкие ставки не является стабильной нормой. Что и понятно: можно долго снабжать финансовую систему денежной массой, но кредит или облигация должны приносить доход заимодавцу (инвестору), иначе теряют простейший экономический смысл.

Вновь прихожу к выводу, что в сложившейся ситуации банковский депозит, пусть он будет чуть менее доходен (или более убыточен), по совокупности характеристик, привлекательнее первоклассной облигации с низкой ставкой. Если ставки начнут расти (а произойти это может быстро и неожиданно), первоклассные бонды отреагируют на это падением цен. И чем более отдален срок погашения бумаги (сейчас, в погоне за прибавкой к доходности, спрос смещен в пользу длинных бумаг), тем жестче может быть реакция. На депозите Ваши деньги останутся, как минимум, вблизи начальной суммы.

( Читать дальше )

4/5 компаний, выходящих на IPO в США, еще не научились зарабатывать деньги

- 17 ноября 2020, 07:32

- |

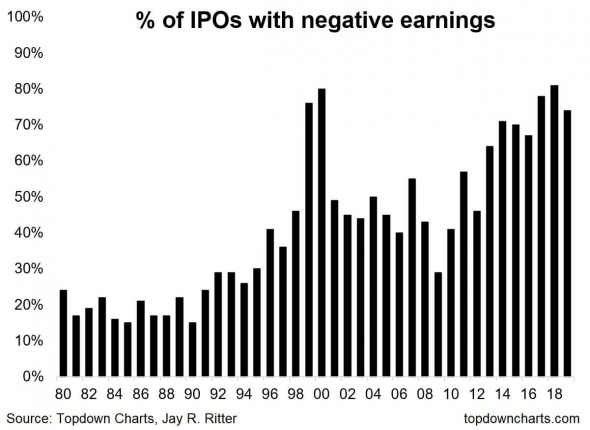

График доли IPO убыточных компаний (https://t.me/the_buy_side/6279). График запаздывающий, без 2020 года. Не думаю, что нынешний год окажется далек от рекордных значений. Да-да, 4/5 компаний, выходящих на публичный рынок акций в США, еще не научились зарабатывать деньги.

Индустрия IPO – абсолютная надстройка всей фондовой индустрии. Много денег – много IPO разного качества, мало денег – число публичных размещений быстро стремится к нулю. Слабый экономический базис вкупе с прецедентной денежной ликвидностью – достаточная комбинация причин приведенного явления инвестиционной неразборчивости.

Инвестор, он же спекулянт руководствуется простым правилом: покупаю дорого, имея возможность продать дороже. Логика остается рабочей до момента общерыночного разворота или стагнации. После чего она годами может работать в противоположную сторону: IPO дороже, дальнейшая продажа акций дешевле.

( Читать дальше )

Теория фантиков. В паре слов о финансовой антиутопии

- 23 октября 2020, 08:01

- |

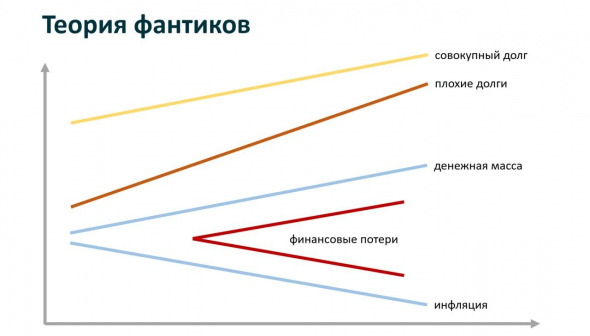

Назвал для себя это «теорией фантиков». Не вполне ответственная эмиссия денег абсорбируется не вполне контролируемым ростом долгового и фондового рынка и, в значительной мере, ростом плохого долга. Куда я бы начал относить уже и гособлигации развитых стран. Если денег больше, а инфляция ниже, значит, деньги где-то сгорают или замораживаются. Это где-то называется балансами центробанков (балансами обычных банков тоже). Вечный двигатель? Почти, ибо есть изъян. В нашем случае, смена инфляционной тенденции. Как только эмиссия денег перестает оживлять экономику и спрос (при всех побочных эффектах), наступает стагфляция. Возможно, да и скорее всего, мы уже в ней. Следующий этап — разрушительная инфляция. Которая не позволяет обслуживать колоссальный навес долга, сформированный в последние примерно 12 лет. Все это на уровне антиутопий и ощущений. Но антиутопии со временем обосновываются и доказываются, а ощущения становятся острее.

( Читать дальше )

Низкие дивиденды и высокие налоги – новая формула оценки российских акций

- 20 октября 2020, 06:55

- |

дивиденды и высокие налоги – новая формула оценки российских акций" title="Низкие дивиденды и высокие налоги – новая формула оценки российских акций" />

дивиденды и высокие налоги – новая формула оценки российских акций" title="Низкие дивиденды и высокие налоги – новая формула оценки российских акций" />На графике: сравнение динамики индекса МосБиржи и пары USD/RUB, источник moex.com

Российский рынок акций долго воспринимался как дешевый, но приносящий высокие дивиденды. Дешевый, потому что ограничен в доступе к капиталу и потому что, по общему мнению, несет повышенные риски собственности и владения. Приносящий высокие дивиденды, потому что тон задает государство, являющееся главным акционером. Государству необходим постоянный поток платежей, и госкомпании вынуждены платить высокие дивиденды. Те же правила становятся нормой и для частных компаний.

Баланс стоимости и дивидендов годами создавал интерес к рынку, правда, интерес в первую очередь внутренний. Оборотная сторона высоких дивидендов – компании в меньшей степени финансируют развитие и инфраструктуру. Но и при слабом развитии госкомпании могли приносить акционерам высокие прибыли, по причине низкой внутренней конкуренции.

( Читать дальше )

Торговля на бирже – иллюзия успеха, которая заканчивается бедой. Обращение к собственному опыту

- 15 октября 2020, 08:05

- |

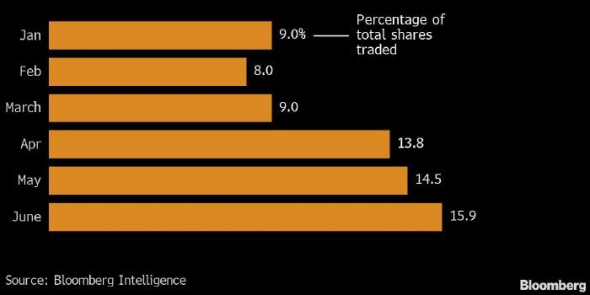

Динамика доли розничных инвесторов в общем объеме торгов на рынке акций США с января по июнь 2020 года (источник: http://www.profinance.ru/news/2020/10/13/bzpo-novichki-na-rynke-aktsij-torguyut-s-pomoschyu-setevogo-myshleniya-i-gotovy-risko.html)

Доля физлиц в обороте рынков акций растет во всем мире. Статистика по американскому рынку отображает ее изменение в процентах.

Особенно важно, что стремительно растет доля физлиц на рынке: а) растущем, б) фундаментально дорогом. Где-то я это видел…

Я начал работать в брокерской компании осенью 2003 года, к началу 2004го получил квалификационный аттестат, попросил у родителей денег и начал, как, впрочем, и все мои коллеги, торговать на бирже. На перспективном и растущем российском рынке. Тогда все знали, что развивающиеся рынки растут быстрее развитых. Так оно и было. Быстро почувствовал себя инвестиционным гуру, поскольку счет рос (вслед за рынком, но, конечно, медленнее, я ведь активно торговал и проигрывал). За пару месяцев сжился с ощущением победы, начал строить далеко идущие финансовые планы. Но в апреле ФРС повысила ключевую ставку, рынок устремился вниз. Спустя еще пару месяцев я остановил свои фондовые экзерсисы с потерей около 20-25% от начального капитала. И в последующие 16 лет ни разу не чувствовал себя финансовым суперменом.

( Читать дальше )

Предположения о траектории второй волны кризиса. Или не вижу ничего хорошего

- 30 сентября 2020, 07:26

- |

Мы на кризисной развилке. В последние дни я говорил о перспективах ослабления рубля. И в данном случае предложения оказались верны. А вчера высказал мысль, что и 85 рублей за доллар – достижимый уровень. И поймал себя на ощущении уже собственного паникерства. Оценивать динамику валюты или состояние экономической среды по ощущениям – метод ненаучный. Но само ощущение хорошее. Оно заставляет сгруппироваться в защите. Все-таки любые кризисы – следствие той или иной поведенческой беспечности.

Но это мои эмоции. А они со свойственным биржевику сдвигом по фазе. Я вчера не только запаниковал, но и перевел наш с партнерами бизнес в кризисный режим (запрет на новые расходы, сосредоточение ресурсов и усилий на работе с инвесторами и риск-менеджменте эмитентов). Возможно, все это только ненужная суета. Однако не могу пока сказать, насколько готова окружающая нас экономика к вероятной второй волне кризиса. Пока исхожу из того, что волна может быть и может быть разрушительной.

( Читать дальше )

Динамика ВВП наводит на мысли о долгах

- 27 августа 2020, 07:51

- |

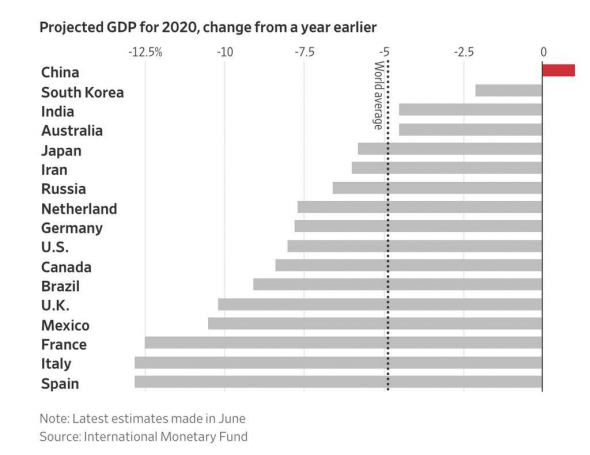

Наткнувшись на очередную оценку динамики ВВП крупнейших стран мира (прогноз изменения ВВП в 2020 году в сравнении с 2019 годом для ряда стран от МВФ), вспомнил о повсеместной дешевом рынке публичного долга. За приведенной диаграммой следуют прогнозы восстановления страновых экономик в следующем году. Но только прогнозы. Пока очевидно то, что согласованные действия правительств этих стран привели к экономическому кризису, глубину которого никто не предугадал.

Рассуждения об оторванности рынков акций от реального экономического положения – общее место. Мне интереснее рынок долга. Дешевый долг при слабости экономического субъекта особенно плох. Дефолтный риск или риск обесценения не компенсируется возможной спекулятивной премией. Психоделический сценарий, а его все же нельзя исключать, может довести стоимость денег и до -5%, и тогда мои опасения, конечно, не вполне оправданны.

Когда мы начинали заниматься портфелями PRObonds и, вообще, вещанием в сети, упор делался на макрорынки. В том числе как на источник заработка. «Мясничий», «МСБ-Лизинг» и прочие ВДО мало кого привлекали, да и нам казались временным явлением.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал