количественные инвестиции

Как играет Алгебра и обыгрывает рынок со счётом 35 - 0

- 19 сентября 2025, 11:55

- |

Динамика портфеля«Алгебра» и индекса ММВБ полной доходности

На графике ниже показано сравнение динамики капитала двух стратегий при старте со 100 пунктов в июле 2024 года:

🔵 Алгебра к сентябрю 2025 портфель вырос до 135.4, что соответствует доходности +35.4%.

🟠 Индекс МосБиржи полной доходности завершил период на уровне 99.2, что соответствует снижению на –0.8%.

Таким образом, «Алгебра» уверенно обошла индекс как по абсолютной доходности, так и по качественным характеристикам.

Для оценки результатов были рассчитаны базовые показатели риск-менеджмента:

CAGR (годовая доходность):

Алгебра: +28.3%

Индекс: –0.66%

Максимальная просадка:

Алгебра: –21.9%

Индекс: –21.4%

Годовая волатильность:

Алгебра: 16.8%

Индекс: 25.2%

Sharpe Ratio:

Алгебра: 1.47

Индекс: 0.10

По результатам анализа можно сделать несколько важных выводов:

Портфель Алгебра показал уверенный рост и обогнал индекс более чем на 35 п.п. за период. При этом волатильность стратегии оказалась ниже рыночной, а просадка сопоставимой с индексом полной доходности ММВБ.

( Читать дальше )

- комментировать

- 386

- Комментарии ( 6 )

Август пощекотал нервишки. Результаты за 3 квартал 2022 года

- 07 октября 2022, 12:03

- |

Всех приветствую!

Третий квартал закончился с результатом +22,2%. Торгую трендовые алгоритмы на фьючерс USD/RUB (Si).

Максимум года +273% состоялся 1 июля. Незадолго до этого, а точнее 27 июня был реинвестирован доход за первые два квартала. Сожалел о том, что не сделал этого ранее. В начале третьего квартала эквити продолжила расти поэтому пожадничал и полез в пекло. Август фьючерс простоял, просадка от максимума составила 36,2%. Это заставило понервничать. Вторая половина сентября порадовала волатильностью вытянув квартал в плюс.

Итого за первые три квартала +240,1%. Мониторинг счета в реальном времени тут.

( Читать дальше )

Высокая волатильность продолжается. Результаты за 2 квартал 2022 года

- 08 июля 2022, 14:49

- |

Всех приветствую!

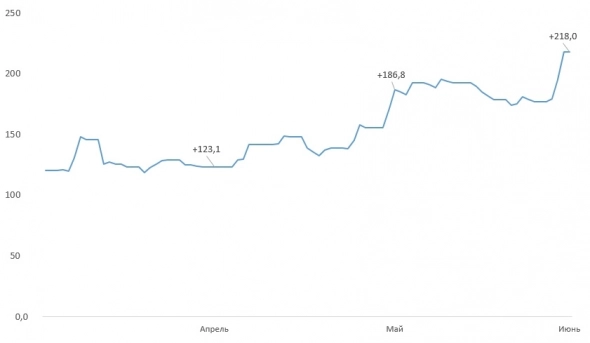

Второй квартал закончился с результатом +97,1%. Торгую трендовые алгоритмы на фьючерс USD/RUB (Si).

Торговля шла на пониженных рисках, алгоритмы набирали второе плечо. Но даже с ним в апреле счет просел на 29,2% за счет резкого разворота фьючерса с 8 на 11 апреля. В эти дни счет потерял 20,1%. В мае просадка внутри месяца составила 16,6%, в июне 21,4%.

Итого за первое полугодие +218%. Мониторинг счета в реальном времени тут.

( Читать дальше )

Удачная встреча с черным лебедем. Результаты за 1 квартал 2022 года

- 06 апреля 2022, 15:41

- |

Всех приветствую!

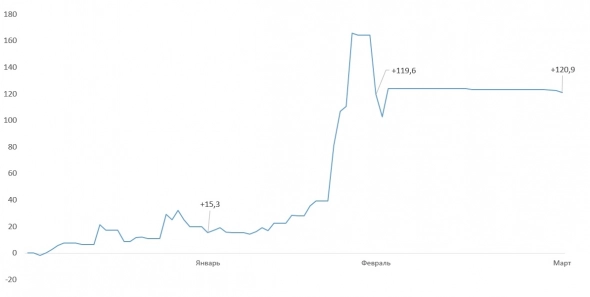

Первый квартал закончился с результатом +120,9%. Торгую трендовые алгоритмы на фьючерс USD/RUB (Si). Роботы закрыли прошлогодний минус и удвоили счет.

На начало года риски по портфелю выставлены на максимум. Для меня это 50% гарантийного обеспечения от размера депозита. Хорошие движения в Si были как в январе +15,3%, так и в феврале до аномальной волатильности. Максимум в +165,4% был достигнут 24 февраля.

24 февраля боты закрыли лонги. С 24 по 25 февраля набрали шорт. Объем позиции при переносе через выходные был без плечей (1 к 1), поэтому решил не закрывать. Безусловно, понимал, что шорт тут ни к чему, но решил довериться алгоритмам. Ведь системы проверены на тестах 2014 – 2015 года. Если словили большой гэп, перевернулись и дальше торгуем по направлению движения, все просто! Однако, не в этот раз…

С 26 февраля по 1 марта биржа заставила понервничать, не давая закрыть убыточную позицию. Да еще и Финам рассчитывал вариационную маржу в период клиринга по не торгующему инструменту. Был момент, попрощался с депозитом)

2 марта вышел руками ровно по 95 000 руб. Действия биржи забрали 40% от заработанного. Встать по направлению движения в лонг регулятор так же не дал. После такого беспредела вывел почти все дэпо. К Финаму претензий нет, сработал хорошо.

Когда разрешили открывать новые позиции не рискнул возобновлять торговлю. А зря, на укреплении рубля алгоритмы заработали бы около 60%. В конце марта вернул половину дэпо и продолжил торговлю с плечом 1 к 2 дабы не пропустить следующих движений ну и сильно не рисковать.

Всем добра и профитов!

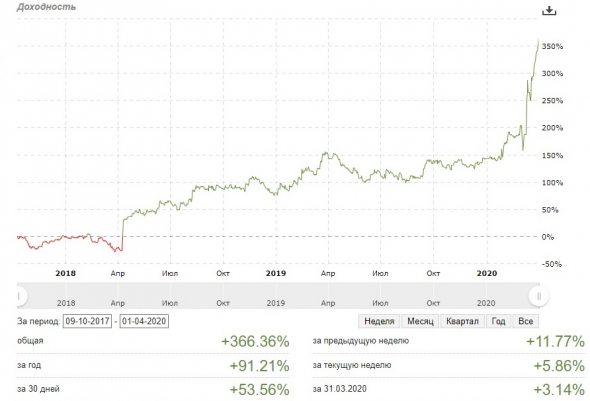

+129,5% третий год алготрейдинга. Оценка упущенных возможностей.

- 17 января 2021, 08:08

- |

Всех приветствую!

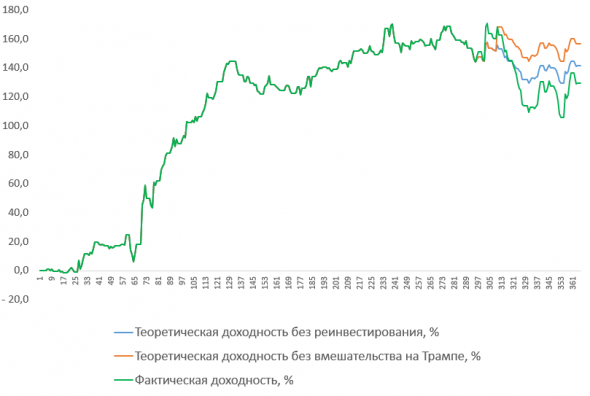

Решил коротко подвести итоги по прошедшему году. Фактическая доходность составила +129,5%. Максимальная просадка пришлась на декабрь 23,9%. Результат хороший, однако «руки нужно связывать». В четвертом квартале дважды вмешался в торговлю ботов. Для оценки потерь построил еще две теоретические эквити.

Первое вмешательство.

21 октября принял решение реинвестировать весь накопившийся доход за текущий год. Увеличил риски в два раза в одижании продолжения высокой волотильности. Однако ноябрь и декабрь оказались не лучшими месяцами для моего портфеля на Si. Теоретическая доходность без реинвестирования составила бы +141,3%, максимальная просадка 15,1%.

Второе вмешательство.

3 ноября боты набрали большую шортовую позицию, которую я решил не переносить через выходные в связи с выборами в штатах. Посчитал, что реация рубля может быть негативной (непредсказуемой). Застраховался от гэпа вверх, плечо было большое. На гэпе 5 ноября недозаработал около 7%. Теоретическая доходность без ручных вмешательств составила бы +156,7%, максимальная просадка 9,4%.

Естественно, расстроен. В дальнейшем реинвестировать накопленный доход планирую частями на текущих просадках. Ну а, ручные вмешательства в открытые позиции ботов не обсуждается). «Рынки движутся на гэпах» — записал на подкорке.

Доходность за 3 года с учетом реинвестирования составила 458,4%. Реинвестирование осуществлялось трижды: в начале 2019 года, в начале и в конце 2020 года.

( Читать дальше )

Ручная сделка в ноль. Мини-отчет за третий квартал 2020 года

- 02 октября 2020, 13:33

- |

Третий квартал закончился с результатом +43,5%. Общий доход за три квартала +165%. Статистика по месяцам:

Июль +27,7%

Август +3,1%

Сентябрь +12,7%

Общую кривую можно посмотреть тут

На графике выделяется резкий скачек вверх, а затем вниз в конце августа. Ручную торговлю давно не практикую, однако в текущих условиях решил занять долгосрочный лонг по валюте. Вход 20 августа по 73 800 в момент пробоя треугольника. Стоп в без убыток. Размер позы большой 1 к 3. Цель – ждать реализации второй волны ковида, снижения нефти, углубления кризиса, ну и валютного курса по 100 – 120 руб. 31 августа сработал стоп в ноль. Дальше по классике, как только выбило стоп, цена улетела в космос. Не приятно конечно. Главное, что это не повлияло на итоговый результат наторгованный ботами.

( Читать дальше )

Пятно параметров торгует эффективнее. Мини-отчет за второй квартал 2020 года

- 03 июля 2020, 09:31

- |

Всех приветствую!

Второй квартал закончился с результатом +47,4%. Общий доход за первую половину года +127,5%. Статистика по месяцам:

Апрель +46%

Май -4,3%

Июнь +4,5%

Общий доход за 2,5 года +469%. Общую кривую можно посмотреть тут

Максимум достигнут 7 мая. От него ушли в просадку на 21,8%. Доход и просадку считаю к балансу на начало года. От достигнутого максимума откатили вниз на 9,15%. Ожидаемое, рабочее снижение после хороших движений. Но могло быть лучше.

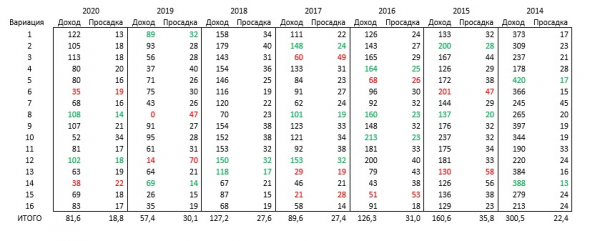

Окончательно убедился в том, что необходимо торговать все пятно (облако, веер, площадь) параметров внутри одной идеи. Почему окончательно? Вылезли две проблемы.

Первая. Часть движений на укреплении рубля боты не взяли. Причина – в некоторых алгоритмах параметры смещены в сторону лонга (для SI понятно почему). Удержание шортов более короткое, таким образом, тренды вниз с сильными откатами прошли мимо.

Вторая. Недооценил одну из идей. Вариации строились на основании лучшего набора параметров прошлого года. Не учитывал вариации с результатом похуже, но в целом улучшающих показатели алгоритма в долгосрочном периоде.

Требование к пятну – оно не должно сильно двигаться. Делать такой анализ вручную тяжеловато. Надеюсь, что TSLab в будущем внедрит 3D визуализацию, работа как я понял над этим идет. Некоторые системы решил упростить с 3 до 2 параметров, за счет единого значения для лонга и шорта.

Ниже пример вариаций, составленных на основании более устойчивого пятна. Недооцененный алгоритм.

( Читать дальше )

Как подружиться с черным лебедем? Оптимальное соотношение ГО и депозита

- 01 июня 2020, 11:48

- |

Всех приветствую!

Пост – призыв задуматься и может быть пересмотреть свои риски в сторону уменьшения. Волатильность возросла – это хорошо, но и риски повысились. К оценке рисков стараюсь подходить серьезно. Поэтому решил описать подход, которым руководствуюсь при управлении соотношением размера гарантийного обеспечения к депозиту.

В чем собственно проблема? Грузим депозит под завязку. Плечо 1 к 8. Оставляем чуток под просадку и в бой! Повезет если счет начнет расти, сформируется некий запас. А если события будут складываться не так удачно: просадка 40%, а следом огромный гэп. Что останется от депозита? Выход из ямы займет очень много времени.

Решение проблемы – создание резерва. Использую следующую пропорцию:

50% – это максимальное расчетное ГО, сумма максимальных лимитов по всем ботам. Оно может меняться от 0 до 50% в зависимости от: направления позиции (кто в лонг, кто в шорт, кто вне позиции), ММ алгоритма (фиксированный объем, плавающий), волатильности на рынке.

( Читать дальше )

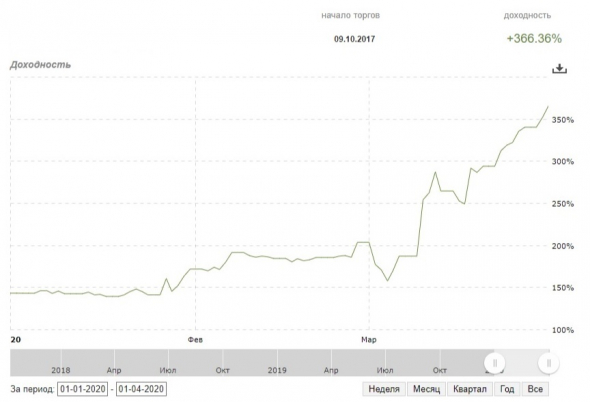

Алготорговля в условиях высокой волатильности. Мини-отчет за первый квартал 2020 года

- 02 апреля 2020, 14:27

- |

Одинокий боец идущий в огонь в рукопашную или взвод роботов не знающий страха, у кого больше шансов выжить?

Всех приветствую!

Не планировал писать квартальные отчеты, однако! Ожидания прошлого года оправдались. Затишье сменилось лютой волатильностью, которая за первый квартал почти удвоила счет +95%.

Общая эквити тут.

( Читать дальше )

+35% второй год алготрейдинга. Рынок сильно изменился или история повторяется?

- 24 января 2020, 12:50

- |

Содержание:

1. Результаты, цели, мотивация

2. Краткое описание систем и оптимизация портфеля

3. Ключевой вопрос года: рынок изменился или такое уже было?

4. Что сделано, проблемные моменты, планы на 2020 год

5. Вопросы сообществу для обсуждения

1. Результаты, цели, мотивация

Начну с главного – результат за 2019 год: +35%. Отчет за 2018 год можно посмотреть тут. Доходность с учетом комиссий и проскальзывания, но без учета НДФЛ. Ссылка на публичный счет тут.

Первый квартал выдался очень бодрым, крайний максимум обновлен 27 марта. Далее просадка в 25%. Просадку эмоционально не переживал, так как в прошлом году она доходила до 30%. Летом – тишь да гладь. В сентябре роботы обрадовали на резком укреплении рубля. Зимой рубль также укреплялся, но более монотонно – ботам это не понравилось, счет так и не обновил мартовский максимум.

Размер депозита небольшой – на данный набор торговых стратегий выделено чуть меньше 1 млн. руб.

Поэтому «эффект низкой базы» сказывается на аппетите к риску – он такой же, как и в прошлом году. Расчётная (и протестированная на 10 летней истории) максимально допустимая просадка одного алгоритма 30%, всего портфеля 25%. Расчетная среднегодовая доходность около 100%, хотя с учетом текущего года математическое ожидание несколько снизилось.

Результатом не совсем доволен. И тут нужно исходить из цели. Цель проста – жить с рынка. Чтобы прийти к этой цели с текущим депозитом, нужно генерировать 100% годовых 4-5 лет. Согласен, звучит самонадеянно. Однако, чем выше цель, тем больше стараешься ее достичь, и нет ощущения, что стоишь на месте. Если бы цель была делать по 30% годовых, то из зоны комфорта вылезти было бы тяжело. Таким образом, этот год очень сильно мотивировал на развитие. Горизонт планирования начать жить с рынка 5-7 лет. Если получится пополнять депозит, то значительно раньше.

С момента начала публичной торговли общий доход на сегодня +143% с момента утверждения на семейном совете 7-ми летнего плана к финансовой независимости.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал