ключевая ставка ЦБ РФ

Как ставка ЦБ влияет на облигации?

- 14 декабря 2025, 13:17

- |

Для начала предлагаю вспомнить, что такое облигации. Облигации (они же бонды от англ bonds) — это ценные бумаги, которые подтверждают, что их владелец предоставил эмитенту (выпустившему бумагу) займ в размере её номинальной стоимости. Также облигации устанавливают срок возврата средств, размер и сроки периодического дохода за пользование деньгами (купон). Облигации бывают двух видов: с фиксированным размером купона и плавающим.

Для облигаций с фиксированным купоном, обычно, доходность будет выше ключевой ставки Центрального Банка в момент выпуска бумаги. Размер этой разницы между доходностью купона и ставкой ЦБ называется спред. Размер спреда зависит от типа эмитента. Для ОФЗ (облигаций Минфина) спред может быть нулевым, а для ВДО (высокодоходных облигаций эмитента с низким кредитным рейтингом) может составлять более 5%.

У облигаций с плавающим купоном доходность привязана к какому-либо текущему показателю, обычно, к ставке ЦБ. Размер спреда у этих бумаг также зависит от типа эмитента.

( Читать дальше )

- комментировать

- 654 | ★1

- Комментарии ( 1 )

Воскресная встреча инвесторов. Итоги недели. Подкаст ТОП-4

- 14 декабря 2025, 11:12

- |

Приветствуем вас в воскресенье на нашем канале. Уже вторую неделю декабря рынок завершил торги в «зеленой зоне», кроме пятницы. Небольшую волатильность вызвала новость от ЕС о бессрочной заморозке активов ЦБ. Таким образом Индекс Мосбиржи остановился на позиции 2739, и сможет в ближайшее время укрепится на уровне 2750. Почему?

Изменение ключевой ставки в пятницу

Следующая неделя может «оживить» рынок в процессе ожидания пятницы 19 декабря — день заседания ЦБ по решению вопроса ключевой ставки. Самый вероятный прогноз — это снижение на 0,5% без сюрпризов. Оптимисты будут рассчитывать на сценарий снижения на 1% до 15,5% из-за уверенного разгона снижения инфляции с опережением прогнозов.

Дивидендный сезон

Безусловно акции рынка до сих пор остаются дешевыми, инвесторы на этой неделе оставляли выбор на компаниях с объявлением финальных дивидендов. В пятницу акционеры Озона📦 утвердили свои первые дивиденды в истории компании. Размер составил 143,5 руб за акцию. Последний день будет 19 декабря.

( Читать дальше )

⭐️ Инфляция уже 6,14% 😮 А ставка всё еще 16,5% 🤬Непорядок! Теперь в снижении КС до конца года нет сомнений. Но вместо скромных прогнозов - появились более смелые. Вдруг нас ждет 15% или даже 14%?

- 14 декабря 2025, 09:53

- |

За ноябрь цены выросли на 0,42% после роста на 0,05% в октябре. С январь-ноябрь прирост 5,25%. За первую неделю декабря инфляция составила 0,06%, а годовая инфляция замедлилась до 6,14%❗️ Годовая инфляция снижается уже пятый месяц подряд. Это невероятно, но мы достигли прогноза ЦБ на 2025 год ❗️ Высокая база прошлого года «на руку» перед последним заседанием года 🤔

В середине лета самыми подорожавшими продуктами были помидоры и огурцы. А к концу года ситуация немного изменилась и на первом месте сливочное масло (+35%)

( Читать дальше )

⭐️Прогноз Альфы на 2026 год: инерция ключевой ставке и смена тренда в валюте

- 13 декабря 2025, 21:30

- |

Спойлер: Альфа ждет КС 12% к концу года и средний❗️ курс ₽94 за доллар. Внимание на слово «средний». Возможно, валюта — лучшее инвест.решение на год вперёд

🔧Ключевая ставка

Альфа исходит из сценария длительного периода умеренно жёсткой денежно-кредитной политики с последующим плавным смягчением. Рынок процентных свопов в целом сбалансирован: ожидания, заложенные в кривую, близки к среднесрочному прогнозу ЦБ

В базовом сценарии аналитики допускают паузу или крайне осторожное снижение ставки в конце 2025 года, при этом вероятность сохранения ставки на текущем уровне оценивается как значимая. Основной цикл смягчения, по оценке Альфа, возобновится в марте-апреле 2026 года, после прохождения пика инфляционного давления

Ключевой ориентир ~12% к концу 2026 года, что соответствует оценке нового нейтрального уровня ставки (11–11,5%) из-за изменения структуры экономики и бюджета, роста премии за риск (то, что мы видели на прошлой неделе), масштаба льготного кредитования и влияние внешней ставки

( Читать дальше )

Снижение ключевой ставки на 50 б.п. может быть разумным компромиссом

- 12 декабря 2025, 18:00

- |

Базовый прогноз Банка России по итогам октябрьского заседания предполагает возможность как сохранения ключевой ставки на текущем уровне (16,5%), так и ее снижения до 16%. По мнению аналитиков «Финама», на заседании 19 декабря, как и в прошлый раз, могут рассматриваться несколько альтернатив (в частности, сохранение ключевой ставки на текущем уровне, ее снижение на 50 или на 100 б.п.), но в целом картина складывается в пользу снижения ключевой ставки на 50 б.п., до 16%.

Главный аргумент за снижение — замедление инфляции быстрее прогноза Банка России. Данные Росстата показывают, что несмотря на преобладание проинфляционных факторов, она продолжает снижаться. Накопленным итогом с начала года по 8 декабря инфляция составила 5,31%, то есть для того, чтобы выйти на нижнюю границу прогноза ЦБ (6,5%) за оставшийся неполный месяц инфляция должна составить 1,19%, что с учетом низких темпов инфляции в последние недели представляется маловероятным.

Траектория инфляции складывается ниже годового прогноза ЦБ (вероятно, она будет в диапазоне 6-6,5%, и даже не исключено, что может уйти ниже 6%). По оценкам экспертов, это практически бесспорный аргумент для продолжения снижения ключевой ставки — в противном случае реальная ключевая ставка будет расти, приводя к избыточному ужесточению ДКП.

( Читать дальше )

Ключевая ставка и инфляция - это как Лэйла и Меджнун?

- 12 декабря 2025, 16:07

- |

Развёрнутый вопрос

Однако, ответа не дождался. Видимо, слишком дилетантский, поэтому говорить не с кем.

Но интерес к теме остался.

Потому повторю уже в общей ленте, авось кто откликнется.

Есть такая штука как обратный аукцион

"В отличие от прямых аукционов, где ставки растут по мере развития торгов, на обратных аукционах торги начинаются с максимально возможной цены и постепенно снижаются .Выигрывает самая низкая ставка"

Так, например, бывает при продаже пентхаусов — предлагается какая-то супер-высокая цена, по которой заведомо никто не купит, а потом опускается, пока не найдётся реальный покупатель.

Это я к чему: высокую ставку сделали, как говорят, чтобы справиться с инфляцией, снизить её до декларируемого таргета… (4%, что ли?)

Инфляция снижается. Снижается ставка.

Неровно снижается, рывками, с отскоками.

Так вот чего мне непонятно: «таргета» пока и близко не видно. (про реальную величину инфляции — это долгий разговор))

( Читать дальше )

Сокращая шаг. В преддверии заседания ЦБ

- 12 декабря 2025, 13:01

- |

Мы ожидаем дальнейшего снижения ключевой ставки на заседании ЦБ 19 декабря на 50 б.п. при нейтральном сигнале. Варианты сохранения ставки на текущем уровне или более агрессивного снижения мы оцениваем как маловероятные.

Траектория инфляции формируется лучше ожиданий, что является весомым аргументом в пользу смягчения ДКП. Однако рост инфляционных ожиданий (13,3% в ноябре против 12,6% в октябре на фоне повышения НДС на 2% с января и утильсборов), дефицит рабочей силы и оживление кредитной активности в совокупности с повышением НДС в январе потребуют от ЦБ осторожного решения.

Аргументы за снижение ставки:

( Читать дальше )

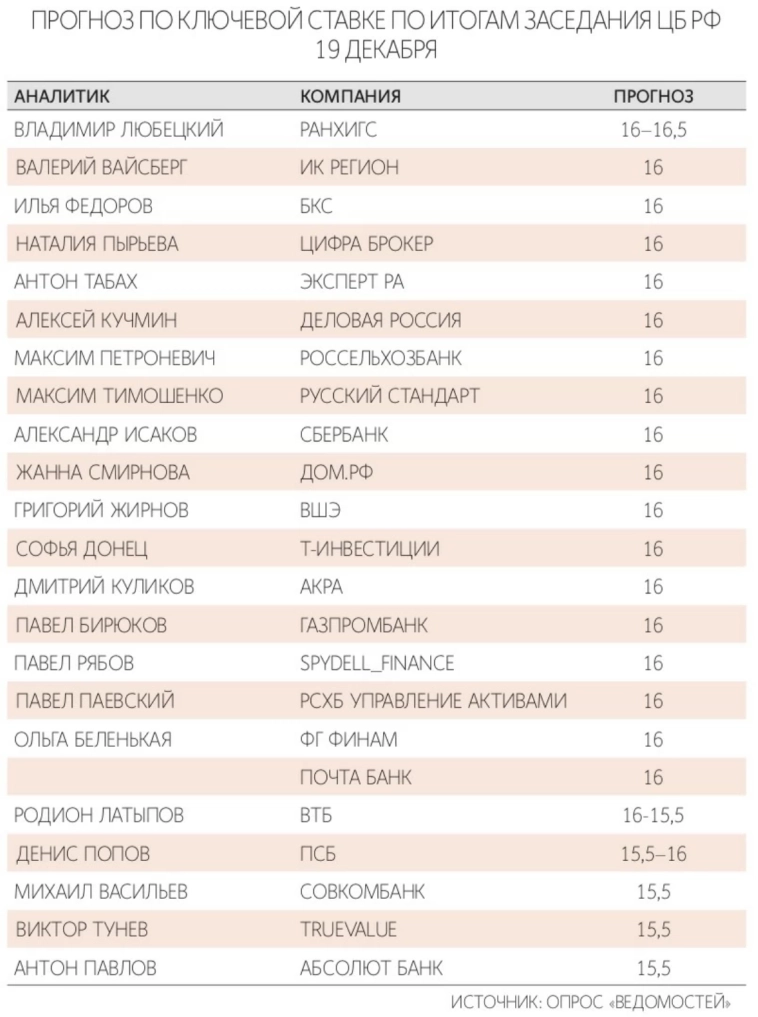

17 из 23 опрошенных экспертов ожидают снижения ключевой ставки ЦБ 19 декабря на 50 б.п. до 16% — опрос Ведомостями

- 12 декабря 2025, 07:36

- |

Большинство опрошенных «Ведомостями» экономистов (17 из 23) прогнозируют, что Банк России 19 декабря снизит ключевую ставку на 50 б. п. — до 16%. Три эксперта ожидают более глубокого смягчения на 1 п. п. (до 15,5%), ещё трое предполагают сохранение ставки на уровне 16,5% или снижение до 16%. На прошлой встрече 24 октября ЦБ уже понизил ставку на 50 б. п. — до 16,5%, что стало четвёртым снижением подряд.

Регулятор сохраняет нейтральный сигнал, предупреждая: в конце 2025 — начале 2026 года инфляция временно ускорится из-за разовых факторов, включая повышение НДС до 22%. После их исчерпания инфляция снова замедлится.

Инфляция и ожидания населения и бизнеса

Оценка роста цен населением в ноябре выросла до 14,5%, инфляционные ожидания на три месяца — до 13,3%. Бизнес также ожидает дальнейшего повышения цен. Набиуллина подчёркивает, что высокая разница между ставкой и инфляцией удерживает ожидания в рамках и стимулирует сбережения.

По данным Росстата, инфляция в ноябре замедлилась до 0,42%, а годовой показатель снизился до 6,64%. Основной вклад внесло продовольствие. С начала года ИПЦ вырос на 5,25%.

( Читать дальше )

Средневзвешенная недельная инфляция на 8 декабря замедлилась до 4.85% c 8.04% saar на 10 ноября

- 11 декабря 2025, 19:43

- |

✔️ По ежемесячной и еженедельной статистики от Росстата, как минимум две недели в подряд устойчивое ускорение базовой инфляции с поправкой на сезонность до значений SAAR выше таргета в 4%

❌/✔️ Устойчивое увеличение инфляционных ожиданий.

✔️/❌ Увеличение темпов роста денежной массы M2 сильно выше темпов роста ВВП

Индекс потребительских цен

Недельный индекс средневзвешенных продовольственных цен в годовом выражении(SAAR) за последние два месяцев относительно 2024 и 2023 года

на 8 декабря ИПЦ продолжил замедлятся до 4.85% c 5.3% в годовом выражении(saar) на 1 декабря при этом средний показаться за пять месяцев составил рекордные -0,56%, что значительно лучше 9,09% чем в 2024 году за аналогичный период.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал