китай

Космические запуски России, подземный океан на Марсе и доставка ресурсов с Луны

- 18 октября 2024, 19:07

- |

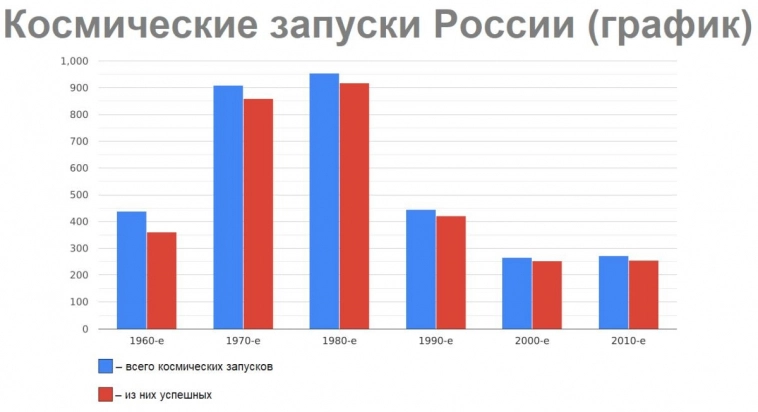

1. К вопросу о плаче по неуспешным космическим запускам России, который почему-то затих. На Руксперте вышла статья со статистикой по космическим запускам СССР и России, включающей сравнения с другими странами. Как видно по заглавному графику, небольшой процент запусков проваливался и в советский период, и в современной России. К сожалению, слетать в космос — это не в вейп-шоп на самокате съездить, тут успех не гарантирован (ссылка).

Несмотря на это, прогресс виден невооружённым глазом. В 2019, 2020, 2022, 2023 годах и неполном 2024 году все космические запуски России были успешными. Это потрясающий результат. 100%-я успешность до этого имела место у нас только в 1957, 2001 и 2003 годах.

Лично я — поправьте, если не прав — ставлю наш успех в заслугу капитализму. Каждый космический запуск — это работа сложнейшего механизма, состоящего из огромного количества деталей. Капитализм, в отличие от социализма, позволяет делать упор на качество, поэтому при капитализме закупить качественные компоненты на разбросанных по всей стране производствах гораздо проще. Вот, собственно, и практический итог.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Энергетические ресурсы в России просто безграничные, китайские партнеры с удовольствием их приобретают — Путин

- 18 октября 2024, 16:48

- |

«Китайские партнеры с удовольствием приобретают российские энергоносители, это самый надежный источник — Россия, у нас общая граница. Не подвержены никаким колебаниям с точки зрения политики, кстати говоря, взаимоотношений Китая с Соединенными Штатами, не нужно ничего через границы перемещать, по морю перемещать, по океану. Граница общая вся, а ресурсы энергетические в России просто безграничные», — сказал Путин на встрече с представителями СМИ стран-членов БРИКС.

ria.ru/20241018/putin-1978769851.html

📈 Фондовый рынок. Прогноз и события на неделю 21 - 25 октября 2024 года

- 18 октября 2024, 15:13

- |

Российский фондовый рынок проведет следующую неделю в ожидании заседания ЦБ РФ по ключевой ставке в пятницу, 25 октября. Регулятор исходя из высказываний его представителей готов повысить ставку с текущих 19% до более чем 20% для сдерживания инфляции, что продолжает делать акции менее привлекательными по сравнению с такими безрисковыми инструментами как депозиты и гособлигации. В то же время после прошлого заседания ЦБ РФ российский рынок развернулся наверх и отыгрывал идею скорого завершения цикла ужесточения монетарных условий. Тревожные для покупателей сигналы поступят при стабилизации индекса Мосбиржи ниже поддержек 2720 пунктов и 2680 пунктов: при медвежьем сценарии индикатор в ближайшие недели может вернуться к сентябрьскому минимуму 2512 пунктов, скорее всего, в случае явного сигнала ЦБ РФ в пользу дальнейшего повышения процентных ставок. При более оптимистичном исходе и надежде на смягчение позиции ЦБ РФ можно ожидать стремления индекса Мосбиржи в район 3000 пунктов. На корпоративном фронте инвесторы будут ждать финансовых результатов за 3-й квартал от X5 Retail Group, ММК и Северстали, при этом последняя также должна обнародовать рекомендации по квартальным дивидендам.

( Читать дальше )

Россия направила 78% экспорта нефти Индию и Китай в 2023 году

- 18 октября 2024, 10:45

- |

Когда страны «Группы семи» решили задавить российскую экономику и энергетику санкциями, альтернативные механизмы торговли, включая перевозки, страхование и расчеты за энергоносители, пришлось создавать в пожарном режиме и практически с нуля. Поставки нефти из России в Индию в 2023 году выросли в 18 раз по сравнению с 2021 годом (с 4,5 до 82 млн тонн), а в Китай — на треть (с 80 до 107 млн тонн). В результате 78% российского экспорта сырой нефти пришлось на этих двух партнеров по БРИКС, хотя еще в 2021 году их доля составляла 32%

Вместе с тем втрое (с 12 до 36 млн тонн) выросли поставки нефтепродуктов из Индии и Китая в Европу, отмечается в докладе.

Кроме того, существенно продвинулся процесс изменения системы расчетов, который затронул не только оплату за российские энергоресурсы, «которые были вытолкнуты санкциями из финансовой системы США и Европы», но и других экспортеров. Так, Саудовская Аравия не стала продлевать истекшее в этом году пятидесятилетнее соглашение с США о торговле нефтью исключительно за американские доллары.

( Читать дальше )

Темпы роста ВВП Китая за три квартала 2024 года составили 4,8%, составив ¥94,97 трлн (~ $13,32 трлн) – ТАСС

- 18 октября 2024, 08:58

- |

В январе-сентябре 2024 года темпы роста китайской экономики достигли 4,8%, согласно данным Государственного статистического управления (ГСУ) КНР. За три квартала ВВП Китая составил 94,97 трлн юаней (приблизительно $13,32 трлн).

Аграрный сектор продемонстрировал рост на 3,4%, достигнув 5,77 трлн юаней ($810 млрд), тогда как промышленность увеличилась на 5,4% и составила 36,13 трлн юаней ($5,07 трлн). Сфера услуг выросла на 4,7%, составив 53,07 трлн юаней ($7,44 трлн).

Динамика ВВП в третьем квартале составила 4,6%, что на 0,1 процентного пункта ниже, чем во втором квартале. В условиях нестабильности на международных рынках китайские власти активно внедряют меры по стимулированию внутреннего потребления и снижению финансовых рисков, что подтверждает их позицию как ведущей мировой экономики с вкладом в глобальный ВВП около 30%.

Источник: tass.ru/ekonomika/22153147

Китайцы покупают Мазерати.

- 17 октября 2024, 21:31

- |

Chery покупает Maserati, пишут СМИ. Китайский автопроизводитель собирается взять спорт-наработки итальянского бренда. Stellantis, владеющая Maserati, собирается продать и другие свои бренды китайским компаниям — Jeep, Alfa Romeo, Fiat и другие. @bankrollo

Так глядишь и не останется вовсе брендов не под Китаем)

Банки Китая

- 17 октября 2024, 06:09

- |

12 крупнейших банков мира по размеру активов, согласно отчету S&P Global Market Intelligence за 2023 год. Эти данные представляют собой совокупные активы каждого банка за последний доступный период.

По данным S&P, четыре крупнейших китайских банка в 2022 году увеличили свои активы на 4,1%, достигнув в общей сложности 19,8 трлн долларов США.

Также наблюдается общая тенденция подъема рейтингов банков Азиатско-Тихоокеанского региона. Представительство региона выросло до 43 банков в топ-100 по сравнению с 41 в 2022 году.

заходите на тг канал https://t.me/TradPhronesis

Мировый газовый рынок ждет избыток СПГ к 2030г, в этой связи "Сила Сибири-2" на 50 млрд кубов станет темной лошадкой, усугубив ситуацию - МЭА — РБК

- 16 октября 2024, 16:15

- |

Если все проекты будут реализованы, то производственные мощности увеличатся к концу десятилетия почти на 50% — с 580 млрд куб. м до 850 млрд куб. м. Однако, прогнозируемый прирост спроса на СПГ в мире будет меньше во всех сценариях, предупреждают в МЭА. В результате, мировые цены на газ снизятся, а поставщики столкнутся с жесткой конкуренцией.

«Сила Сибири-2» всерьез представляется «темной лошадкой» для отрасли СПГ, поскольку это значительно увеличит глобальный избыток сжиженного природного газа», — остерегаются в МЭА.

( Читать дальше )

К 2030 году экспорт российского газа в Китай может удвоиться - Газпромбанк Инвестиции

- 16 октября 2024, 15:43

- |

Согласно оценке Центра экономического прогнозирования Газпромбанка (ЦЭП ГПБ), экспорт российского газа в Китай (включая СПГ и трубопроводный газ) к 2030 году может увеличиться до 85 млрд куб. м, что в 2,1 раза превышает ожидаемые объемы экспорта в текущем году. Рассказываем, по каким маршрутам ожидается рост поставок.

Факторы увеличения поставок трубопроводного газа в Китай

Увеличение поставок по газопроводу «Сила Сибири». В настоящее время экспорт трубопроводного газа в Китай осуществляется только по газопроводу «Сила Сибири». В 2023 году объем поставок составил 22,7 млрд куб. м, в 2024 году ожидается поставить более 30 млрд куб. м, а выход газопровода на проектную мощность в 38 млрд куб. м ожидается в 2025 году.

Запуск «Дальневосточного маршрута». Договор купли-продажи природного газа по Дальневосточному маршруту был подписан в феврале 2022 года. Контракт предусматривает поставку 10 млрд куб. м газа в год в течение 25 лет, при этом начало поставок планируется в конце января 2027 года. По оценкам ЦЭП ГПБ, поставки по Дальневосточному маршруту выйдут на проектный уровень в 2029 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал