итоги торгов

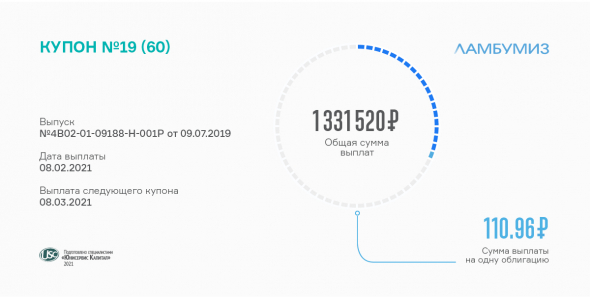

За 19 купонный период рассчитался с инвесторами «Ламбумиз»

- 08 февраля 2021, 15:35

- |

Плановая выплата была назначена на 6-е февраля, которое пришлось на выходной день, в связи с чем транзакция был перенесена на ближайший рабочий понедельник, 8-е февраля.

По выпуску БО-П01 (RU000A100LE3) действует ставка 13,5% годовых. Доход инвесторов составляет 110,96 руб. за одну облигацию номиналом 10 тыс. руб. и 1 331 520 руб. за весь выпуск объемом 120 млн руб.

Ставка установлена до июля текущего года — тогда эмитент будет проводить плановую оферту, в рамках которой ставка может быть изменена. Напомним, что компания разместила на бирже облигации в июле 2019г. сроком на 5 лет. Амортизационное погашение займа начнется в январе 2024 г. путем ежеквартальных выплат инвесторам в размере 25% от номинала.

В прошлом месяце бонды «Ламбумиза» за 15 торгуемых дней набрали оборот в пределах 4,1 млн руб. (-2,3 млн руб.). Средневзвешенная цена снизилась на 0,28 п.п., до 103,06% от номинальной.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«Дядя Дёнер» выплатил 33-й купон по первой серии бондов

- 08 февраля 2021, 15:17

- |

К облигационному выпуску серии БО-П01 (RU000A0ZZ7R8) применяется фиксированная ставка купона — 14% годовых, что в денежном эквиваленте составляет 575,34 руб. за одну бумагу номиналом 50 тысяч рублей.

Общий объем эмиссии — 60 миллионов. Выплата купонного дохода инвесторам на эту сумму обходится компании в 690 408 руб. ежемесячно. Напомним, что бумаги этой серии поступили в обращение в мае 2018-го сроком на 3 года и 2 месяца (48 купонных периодов). Погашение выпуска начнется в мае — на протяжении 3-х последних месяцев эмитент, в рамках амортизации, будет перечислять инвесторам по 1/3 от номинала бумаг.

В прошлом месяце облигации серии торговались на Московской бирже 14 дней и завершили период с итогом порядка 3,3 млн руб. (-300 тыс. к ноябрю). Средневзвешенная цена бумаг сдала позицию на 0,7 п.п. и составила 102,62% от номинала.

( Читать дальше )

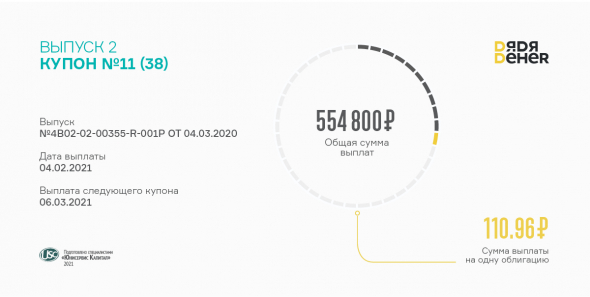

11 купон по 2 выпуску «Дяди Дёнера» выплачен

- 04 февраля 2021, 12:23

- |

По данной эмиссии купонный доход начисляется ежемесячно по ставке 13,5% годовых, зафиксированной на весь срок обращения. За одну облигацию выплачивается по 110,96 руб. и 554 800 руб. — за весь выпуск.

В рамках выпуска БО-П02 (RU000A101HQ3) компания эмитировала 5 тысяч бумаг общим объемом 50 млн руб. сроком на 3 года и 2 месяца или 38 купонных периодов по 30 дней. По выпуску не предусмотрено амортизационного погашения, равно как и плановых оферт.

В январе бумаги второй серии сети уличного питания «Дядя Дёнер» торговались 15 дней с оборотом в 5,5 млн руб., недобрав до декабрьского уровня порядка 1,4 млн руб. Средневзвешенная цена, будучи и без того высокой, поднялась еще на 0,38п.п. до 111,37% от номинальной стоимости облигаций.

Подводя итоги года, в компании отметили, что, учитывая сложную обстановку в 2020-м году, довольны результатами. Уже намечены планы на будущий год, которые включают в себя как развитие сети, так и расширение рынков сбыта собственной продукции.

Более подробно по теме — в нашем недавнем релизе.

ООО «Сибстекло» перечислило 4-ю купонную выплату

- 02 февраля 2021, 11:42

- |

Ставка по выпуску серии БО-П02 (RU000A1026R9) установлена на весь период обращения облигаций и составляет 12,5% годовых. Общий объем выплат инвесторам в месяц — 1 284 250 руб. из расчета 102,74 руб. за одну бумагу номиналом 10 тысяч.

Общий объем выпуска — 125 миллионов рублей. Компания планирует использовать частные инвестиции в течение пяти лет. Начиная с 41-го купона начнется амортизационное погашение займа путем ежемесячного перечисления инвесторам 5% номинальной стоимости бумаг.

В январе объем торгов с участием облигаций ООО «Сибстекло» за 19 активных дней составил свыше 17,8 млн руб., что, впрочем, на 10,4 млн руб. меньше, чем месяцем ранее. Средневзвешенная цена прибавила за месяц 0,77 пункта и достигла значения 103,86% от номинала бондов.

Напомним, что компания входит в пятерку крупнейших стекловаренных заводов России. Облигации «Сибстекла» включены в Сектор Роста Московской биржи. Средства, привлеченные с помощью выпуска бондов, были направлены на пополнение оборотных средств и расширение производства.

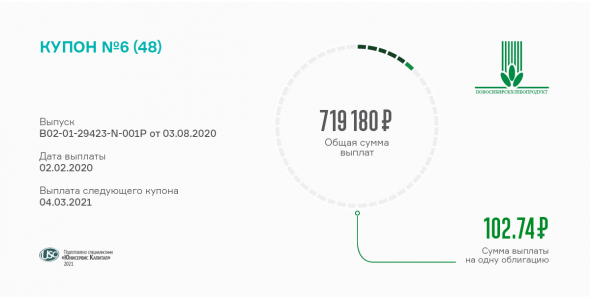

Перечислен 6-й купон по выпуску АО «Новосибирскхлебопродукт»

- 02 февраля 2021, 11:24

- |

Доход инвесторов начисляется по ставке 12,5% годовых, что в денежном выражении составляет 719 180 руб. за весь выпуск объемом 70 млн руб. и 102,74 руб. за одну облигацию номинальной стоимостью 10 тысяч рублей.

Первичные торги по выпуску серии БО-П01 (RU000A102036) прошли 6 августа 2020г. Компания привлекла частные инвестиции сроком на 4 года (48 купонных периодов по 30 дней). Организатором выпуска вместе с ООО «Юнисервис Капитал» выступило также АО «Российский Банк поддержки малого и среднего предпринимательства».

В январе бумаги данной серии торговались на Московской бирже 8 дней, за которые был сформирован оборот порядка 0,3 млн руб., что на 500 тыс. меньше, чем в декабре. Средневзвешенная цена продемонстрировала отрицательную динамику на уровне 0,58 пунктов и составила 105,16% от номинальной стоимости облигаций.

( Читать дальше )

Итоги торгов января: неторопливое начало года

- 02 февраля 2021, 08:19

- |

Несмотря на то, что биржа продолжала работать в новогодние каникулы, и в январе было аж 19 торговых дней, по большинству выпусков наблюдается снижение оборотов.

Общий объем сделок по двадцати нашим выпускам за январь составил без малого 197 млн руб., что на 113 млн скромнее, чем в декабре.

По девяти эмиссиям средневзвешенная цена показала отрицательную динамику, еще одиннадцать — подорожали. Самый высокий рост в прошлом месяце продемонстрировали облигации второго выпуска «Нафтатранс плюс», а 4-йвыпуск «Грузовичкоф-Центра» по-прежнему держит первенство по самой высокой средневзвешенной цене.

Не поменялся лидер и по сформированному обороту за месяц — бумаги «Юниметрикса» снова опередили все остальные серии, хоть и не с таким значительным разрывом, как в декабре. А облигации «Новосибирскхлебопродукта» торгуются хоть и дорого, но сдержанно. Более подробная информация по каждому выпуску представлена ниже.

( Читать дальше )

Инвесторам перечислена 17-я купонная выплата по облигациям «Юниметрикс»

- 01 февраля 2021, 13:19

- |

Ставка купонного дохода по бондам данной серии зафиксирована на уровне 12,5% годовых на весь период обращения бумаг. На одну облигацию номиналом 1000 руб. начисляется ежемесячно по 10,27 руб. Общая сумма выплат — 4 108 000 руб.

Облигационный выпуск ООО «Юниметрикс» серии 01 (ISIN код: RU000A100T81), объемом 400 млн руб. поступил в обращение в сентябре 2019-го сроком на три года, или 36 купонных периодов продолжительностью 30 дней. Начиная с 9-го купона у эмитента возникает право досрочного погашения облигаций. Плановых оферт по выпуску не предусмотрено.

На протяжении последних месяцев бумаги ООО «Юниметрикс» набирают рекордные среди наших выпусков обороты во время торгов на Московской бирже. В январе объем сделок с участием бондов данной эмиссии составил 57,6 млн, что почти на 78 млн меньше, чем месяцем ранее. Средневзвешенная цена прибавила 0,21 п.п., до 100,83% от номинальной стоимости.

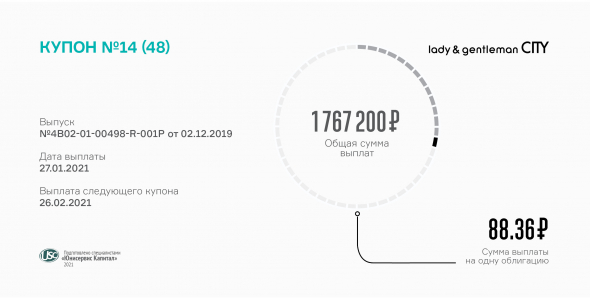

«Трейд Менеджмент» выплатил 14-й купон

- 27 января 2021, 10:48

- |

Доход облигационерам начислен по ставке 10,75% годовых, что в денежном эквиваленте составляет 88,36 руб. за одну облигацию номиналом 10 тысяч руб. и 1 767 200 руб. за все бумаги в обращении.

Напомним, что объем выпуска БО-П01 (RU000A1014V7) владельца сети брендовых магазинов одежды lady & gentleman CITY — 200 миллионов рублей. Облигации поступили в обращение в декабре 2019г. сроком на 4 года, но уже в августе текущего года начнется амортизационное погашение бондов. Ежеквартально эмитент будет выплачивать инвесторам по 10% от номинала облигаций.

В декабре оборот бумаг данного выпуска на вторичном рынке составил порядка 5,7 млн руб., что на 2,4 млн больше, чем месяцем ранее. Средневзвешенная цена держится чуть ниже номинала, и, продемонстрировав в прошлом месяце рост на уровне 0,18 п.п., была зафиксирована на отметке 98,56%.

Наши аналитики продолжают изучать итоги операционной деятельности эмитентов в 3 квартале 2020 года. Аналитическое покрытие ООО «Трейд Менеджмент» уже в процессе подготовки. Следите за публикациями в разделе «Анализируем».

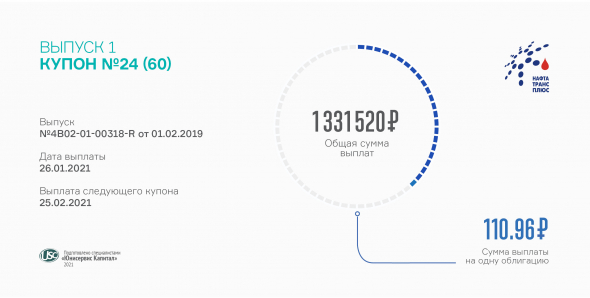

24 купон по 1 выпуску облигаций «Нафтатранса» перечислен в НРД

- 26 января 2021, 12:55

- |

Купонный доход начислен по ставке 13,5% годовых. Общая сумма, перечисленная инвесторам составляет 1 331 520 руб. из расчета 110,96 руб. на одну бумагу в номинале 10 тысяч.

Свою первую серию облигаций БО-01 (RU000A100303) эмитент разместил на бирже в феврале 2019г. Общий объем дебютного облигационного займа составил 120 млн руб. и рассчитан на 5 лет обращения, разбитых на 60 купонов по 30 дней каждый. По условиям эмиссии досрочное погашение предусмотрено по усмотрению эмитента, или же по требованию облигационеров.

В декабре объем торгов по бондам этого выпуска зафиксирован на уровне 10,6 млн руб., что на 2,8 млн больше, чем месяцем ранее. Средневзвешенная цена поднялась на 0,5 пункта, до отметки 102,72% от номинальной стоимости облигаций.

4 февраля текущего года по первой эмиссии бондов ООО «Нафтатранс плюс» будет проведена плановая оферта. В ее преддверии компания объявила об изменении размера купонной ставки по данному выпуску. Начиная с 25-го купона и вплоть до погашения займа доход инвесторам будет начисляться по ставке 11,8% годовых.

Подробности читайте в нашем материале от 18 января 2021г.

20-й купон «Таксовичкова» выплачен инвесторам

- 25 января 2021, 12:52

- |

Компания установила фиксированную ставку на свой облигационный заем в размере 15% годовых. Ежемесячные выплаты облигационерам составляют 1 387 050 руб. за всю серию бондов и 92,47 руб. за одну бумагу.

В этом месяце выплата пришлась на 23-е января, субботу, в связи с чем была перенесена на следующий по календарю рабочий день, понедельник, 25-е.

Напомним, что выпуск серии БО-П01 (RU000A100E70) поступил на биржу в июне 2019г. Объем эмиссии — 150 млн руб., срок обращения — 3 года или 36 купонных периодов по 30 дней.

В данный момент в обращении находится 112,5 млн руб., или 75% выпуска, поскольку компания уже начала погашение займа, ежеквартально выплачивая инвесторам по 12,5% от общего объема привлеченных средств. Следующий амортизационный платеж состоится в феврале этого года.

На биржевых торгах в декабре облигации эмитента набрали оборот в размере 9,9 млн руб., недобрав к результату предыдущего месяца всего 0,6 млн руб. Средневзвешенная цена бумаг выросла сразу на 1,06 пункта, достигнув отметки в 105,75% от номинальной стоимости.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал