инфляция

ФРС - отлично

- 12 апреля 2021, 20:37

- |

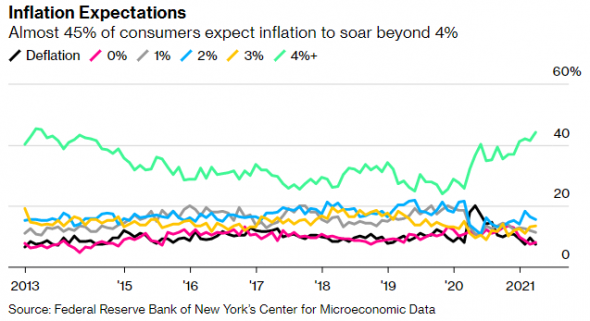

Согласно данным ФРБ Нью-Йорка, 44% опрошенных респондента ожидают инфляцию выше 4% в 2021 году.

☝🏻Инфляционные ожидания в США растут с каждым днём, а рост доходности казначейских бумаг перестал лететь вверх, а значит пока ФРС выполняет свою работу на отлично. Сдерживая рост доходности долгосрочных казначейских бумаг на фоне роста инфляционных ожиданий, ФРС оставляет кредиты в США доступными, а значит сохраняет и темпы расширения экономики👏🏻 я аплодирую стоя.

❗️Но помните, что эффект базы по экономическим данным (уже в апреле), будет пугать инвесторов более быстрым ужесточением монетарной политики, что будет негативно сказываться на рисковых активах.

🗣Буллрад представитель ФРС сегодня заявил, что пока о ужесточении политики рано думать, но у ФРС есть дорожная карта. 🤔Мы с вами можем только догадываться о том, что у ФРС в дорожной карте, но по ощущениям, безработица в США ниже 5% будет поводом для сокращения QE.

P.S. Автору нужен твой лайк! И заходи на огонёк в телегу — ТУТ

- комментировать

- ★1

- Комментарии ( 1 )

Еженедельный технический анализ финансовых рынков

- 12 апреля 2021, 17:09

- |

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/OkXUgvT5Tow

( Читать дальше )

Инфляция велосипедов: то, что покупал прошлым летом за 15 тысяч, сейчас уже стоит 25

- 12 апреля 2021, 12:27

- |

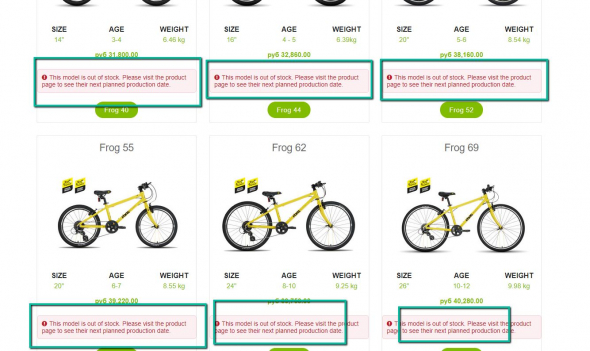

Полазил по велосипедным магазинам, удивился скудному выбору. Продавцы рассказали, что из-за пандемии есть проблемы с поставками. Действительно: зашел на сайт Мосгорбайка, убедился в том, что некоторых нужных мне велосипедов нет в наличии. Звонок в магазин дал ответ, что нужный мне вел будет в мае.

Заход на еще один сайт дал похожую картину:

А сегодня в Коммерсанте увидел целую статью на эту тему.

Пишут о росте цен на 10-35%. Нехватка до 70% ассортимента по ряду марок.

Производители мол ввели квоты на страны, поставки задержали на квартал из-за нехватки комплектующих.

Подорожание также идет из-за удорожания логистики. Я уже писал об этом 14 февраля.

Шорт-ставка Василия Олейника не сработает. Вот почему

- 11 апреля 2021, 20:47

- |

Рост доходности длинных облигаций США вызывает беспокойство инвесторов насчет перспектив фондового рынка. Некоторые публичные персоны, например Василий Олейник, делают агрессивную ставку на падение, даже на КРАХ фондового рынка. В качестве “стопудового” аргумента выступает график спреда доходности казначейских облигаций 10-2.

Спрэд доходности 10-2 — это разница между доходностью 10-летней казначейской облигации и доходностью 2-летней казначейской облигации Минфина США.

➖ Отрицательный спред исторически рассматривался как предвестник рецессии и предсказывал каждую рецессию с 1955 по 2018 год, которая проходила через 6-24 месяца после ухода спреда в отрицательное значение.

➕ Положительный спред свидетельствует о здоровой экономике и денежно-кредитной политике, в которой более длинные облигации приносят большую доходность, чем короткие выпуски, как и положено.

🔘 Спред, приближающийся к 0, означает плоскую кривую доходности (доходность короткой облигации = доходности длинной) и, как правило, отражает переходный период между отрицательным и положительным спредом, или наоборот.

( Читать дальше )

Инфляции и Биткоин

- 09 апреля 2021, 12:54

- |

👉🏻 На графике фантастическая фигня, а именно процентная кривая с начала 2021 года Биткоина и Казначейских 10-и летних облигаций США, которые повторяют движение друг друга.

Корреляция между двумя кривыми в 2021 году – ФАНТАСТИЧЕСКАЯ! Учитывая, что на графике присутствует процентная кривая индекса S&P 500 и Золота, то можно сделать ряд выводов:

▪️Вероятно, Биткоин следует за инфляционными ожиданиями. Многие из вас вспомнили антиинфляционное убежище — ЗОЛОТО, но ЗОЛОТО растёт при рисках слишком высокой инфляции, а ФРС с ЕЦБ ждут временное превышение инфляционного таргета. Таким образом, можем сделать вывод, что деньги из драгоценного метала выходят, ЧАСТИЧНО в крипту.

▪️Увеличение экономических настроений побуждает инвесторов продавать защитные активы, такие как долгосрочные казначейские бумаги, что приводит к росту доходности, а деньги из облигаций частично перетекают в крипту. Но, как только доходность долгосрочных государственных облигаций перешагнёт инфляционные настроения, то корреляция может стать обратной.

( Читать дальше )

Инфляция, инфляция, говорили они... Да где ж ты подевалась падла?! Или остановись печатный станок хоть на мгновенье.

- 05 апреля 2021, 17:40

- |

Всех приветствую, господа! Вчера посмотрел очередной выпуск инвест шоу Васи Олейника, всё как всегда, рынкам конец, да прибудет долларовое затмение и фондовое забвение… разгонится инфляция, ФРС поднимет ставку и перестанет снабжать рынок халявным баблом. Но… не на те метрики мы смотрим, господа, не на те. В американской экономике действительно есть проблемы, но зарыты они чуть глубже. Предлагаю в данном посте немного сместить вектор вашего внимания и посмотреть на ситуацию немного под другим углом.

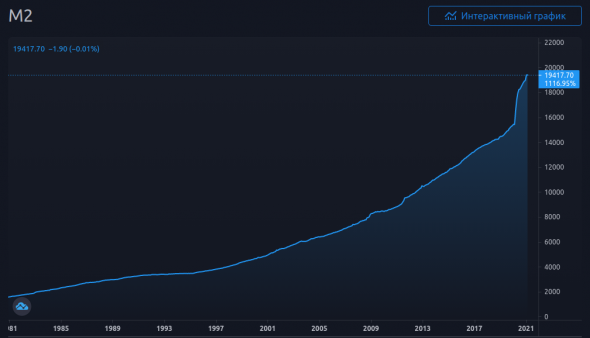

И так, давайте начнём по порядку, первое на что обращают внимание читателя большинство армагедонщиков(к Васе Олейнику кстати не относится), это печать денег федрезервом. График роста долларовой денежной массы М2 ниже. Его не видели наверно только ленивые.

График 1. Денежная масса М2 доллара.

На первый взгляд, выглядит действительно пугающе. Количество долларов растет экспоненциально. Но инфляции нет. Большинство смартлабовцев люди не глупые и понимают, что инфляция зависит не только от количества напечатанного бабла, но и от скорости его обращения. Классическая формула Фишера выглядит следующим образом:

( Читать дальше )

Саудовцы повышают цены на нефть - принимай сигнал в Long.

- 04 апреля 2021, 14:29

- |

1. Сравнение: На каких объёмах нефти, работает экономика сегодня и до Covid.

2. Объёмы пройденных миль, указывают где мы находимся, после Covid.

3. За 10 месяцев добавилось 150 бригад ГРП.

4. Сегодня темпы роста создания рабочих мест, опережают прогнозы, что свидетельствует о том, что спрос будет восстанавливаться быстрее предложения, и эта ситуация ведет нас к росту инфляционных ожиданий.

5. Инфляция в энергетическом секторе. 6. CFTC COT позиции трейдеров.

7. Временная структура спредов (мы в контанго)

8. Количество Акций в обращении, в Энергетическом секторе.

9. Crude Oil VIX

10. XLE Breadth 50 Day Avg или процент акций выше 50 средней.

11. Индикатор настроений 12. Технический анализ. Начните принимать более разумные решения в области финансовых рынков. Консультации. Управление активами. Составление портфелей.

Читай нас на Telegram: t.me/birzhevik_info

Читай нас на Яндекс\Дзен: zen.yandex.ru/birzhevik

Что ждет финансовые рынки на текущей неделе?

- 04 апреля 2021, 09:27

- |

Такого вы не найдете в СМИ!!!

В этом выпуске акцент сделал на рынке газа, чуть сжав блок по макроэкономике, также уделил больше внимания аппетиту к риску.

( Читать дальше )

Новые причины роста инфляции

- 02 апреля 2021, 15:00

- |

Он считает, что инфляция резко усилится в 2022 г. на стадии восстановления, когда центральные банки будут ожидать ее меньше всего. Он приводит вот такую интересную статистику опережающего роста агрегата М2 в США и Европе. От появления в магазинах избыточную М2 удерживают два фактора – это замедление обращения денег и вынужденные повышенные сбережения домашних хозяйств. К 2022-му г. эти два ограничителя, видимо, исчерпают себя.

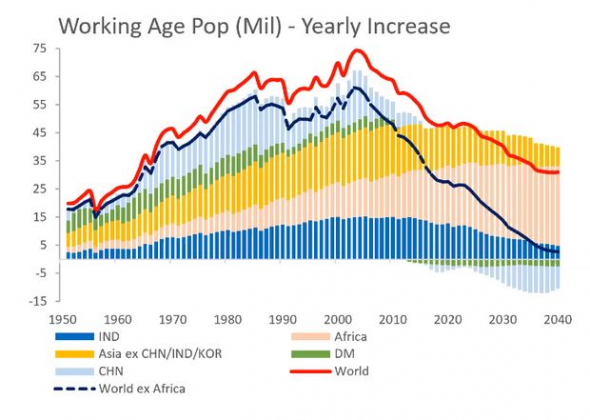

Еще он приводит такую статистику сокращения прироста населения в работоспособном возрасте. Резкое усиление старения населения – это дополнительная нагрузка на бюджет и тоже проинфляционный фактор.

( Читать дальше )

Девальвация и Деноминация валюты.

- 02 апреля 2021, 12:39

- |

Привет дорогие друзья, а так же здравствуйте все кто впервые у меня на канале. Меня зовут Евгений и сегодня я расскажу, что такое Девальвация и деноминация. Чем эти понятия отличаются. И что нам грозит при наступлении этих понятий. что делать при девальвации рубля и куда вложить деньги)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал