инфляция в сша

Пик инфляции цен на жилье в США.

- 05 сентября 2022, 20:20

- |

Автор: Мюррей Ганн

Похоже на завершение цикла с 2009 года.

На этой неделе были опубликованы последние данные индекса цен на жилье в США от S&P/Case-Shiller, которые показали, что цены на жилье выросли в годовом исчислении на 18,6% в июне по сравнению с пиковым показателем в 21,1% в апреле. Поскольку ставки по ипотечным кредитам выросли в этом году, сейчас рынок недвижимости США находится под растущим напряжением. Каждую неделю появляются сообщения о непроданных домах и о том, что продавцам приходится снижать запрашиваемые цены. Что это, рынок сходит с ума? Анализ волн Эллиотта определенно указывает на это.

Еще в 1930-х годах Р. Н. Эллиотт обнаружил, что природа частью которой мы являемся, имеет тенденцию проявлять определенные циклические качества. С точки зрения прогрессии роста он обнаружил, что за пятиволновым подъемом обычно следует период регресса. С точки зрения финансовых рынков и рынков активов, которые управляются поведением человеческой толпы, это выражается в номинальных ценах. Но этот пятиволновой импульс заслуживает внимания с точки зрения скорости изменения.

( Читать дальше )

- комментировать

- 390

- Комментарии ( 0 )

Молния ⚡️: годовая инфляция PCE в США снизилась до 6.3% в июле против ожидаемых 7.4%. У Американской фонды появляются стимулы к росту. P.S. Пауэлл их тут же развеял.

- 26 августа 2022, 16:32

- |

Доброго дня, Коллеги!

Только что вышли ключевые данные по потребительской активности США:

Молния ⚡️: годовая инфляция PCE в Америке снизилась до 6.3% в июле против ожидаемых 7.4%

www.cnbc.com/2022/08/26/feds-preferred-inflation-measure-shows-price-pressures-eased-in-july.html

ПЕРВОИСТОЧНИК: www.bea.gov/news/2022/personal-income-and-outlays-july-2022

Теперь у ФРС есть поводы не так активно повышать ставки —> ⬆️ Американского фондового рынка.

У #снп500 появляются шансы закрепиться обратно над уровнем 4200.

Осталось дождаться — затронет ли сегодня эту тему Джером Пауэлл на заседании в Джексон-Хоуле в 17:00 и даст ли прогноз по ставкам к сентябрьскому заседанию. 🗣

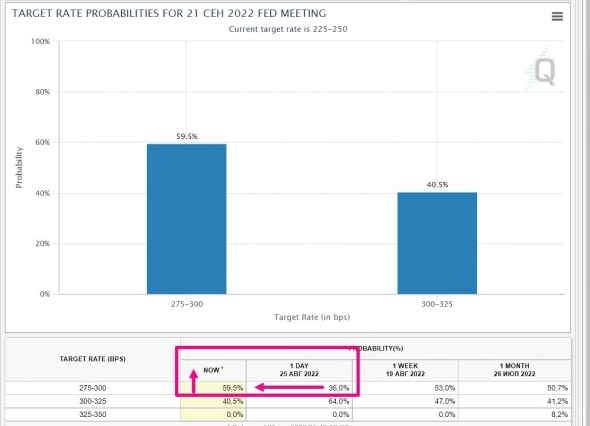

На сайте CME group уже поменялся расклад в пользу «голубиного» лагеря:

Следим за развитием событий!

ПАУЭЛЛ: 🗣

( Читать дальше )

Если рецессия и будет, то точно неглубокая — Харкер из ФРС

- 26 августа 2022, 16:26

- |

В 17:00 по МСК состоится выступление главы ФРС Пауэлла. По его итогам будет понятно, в каком направлении будет двигаться политика ФРС и рынки. Заявления чиновников ФРС на этой неделе лишь добавили неопределённости в настроения инвесторов.

Массовые увольнения в США не закончатся в ближайшее время — Bloomberg

- 19 августа 2022, 09:58

- |

При этом, около 66% фирм повышают своим сотрудникам зарплату, пытаясь оказать поддержку в условиях высокой инфляции.

А там все замазывают инфляцию

- 14 августа 2022, 10:31

- |

Сенат сша одобрил масштабный пакет мер государственной помощи стоимостью 434 млрд долларов, нацеленный, среди прочего, на борьбу с инфляцией.

Решающий голос отдала вице-президент сша Камала Харрис.

Одобрение законопроекта Сенатом считается большой победой президента США Джо Байдена, который еще полтора года назад при своем вступлении в должность обещал провести крупные реформы, но до сих пор не смог их реализовать. Как ожидают демократы, принятие закона позволит им сохранить большинство в Конгрессе на выборах в этом году.

«Закон о снижении инфляции» поддержали все демократы (220 человек). Против выступили все республиканцы (207).

В Германии тоже борьбу с ценами на бенз ведут и в июне они отменили акциз на топливо на 3 месяца.

Нашел свой пост от 8 июля и я против демократофф!

Дейли из ФРС: Базовый сценарий — повышение ставки ФРС на 0.5% в сентябре

- 12 августа 2022, 10:39

- |

— базовый сценарий — повышение ставки ФРС на 0.5% в сентябре

— не против повышения на 0.75% в сентябре, если понадобится

— прогноз по уровню ставки ФРС к концу 2022г = 3.4%

— прогнозируется повышение ставки и в 2023г

Промышленная инфляция в США в июле снизилась -0,5% (прогноз был +0,2%)

- 11 августа 2022, 15:42

- |

Годовая промышленная инфляция в США в июле: Факт: 9.8% Прогноз: 10.4% Пред.: 11.3%

Заявки на пособие по безработице в США Факт: 262К Прогноз: 263К Пред.: 248К

Рынки США продолжают свой рост.

- 11 августа 2022, 11:41

- |

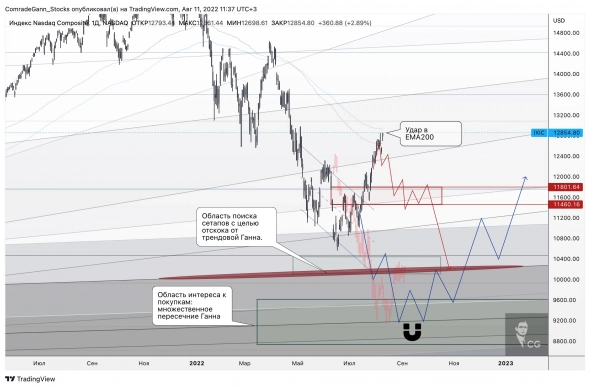

#STOCKS#NASDAQ

Рынки США продолжают свой рост.

Апогеем роста может стать текущая эйфория от замедления инфляции. Вчера вышли данные, которые показали снижение инфляции до 8,5%, против рекордного показателя в 9,1%. Данные оказались ниже значений, которые прогнозировали аналитики. Рынок увидел «заветный» пик (он ли это?) показателя инфляции. Но не все так просто...

Nasdaq вырос выше предполагаемых уровней, но сейчас значения индекса подходят к серьезному уровню сопротивления — ЕМА200. Допускаю роста до 13 000 пунктов с дальнейшим продолжением снижения.

Американский рынок покупать не готов. Проблема не решена, что подтверждают заявления представителей ФРС о необходимости дальнейшего ужесточения монетарной политики в рамках борьбы с инфляцией.

«Глава ФРС Сан-Франциско Мэри Дэйли также предупредила, что ЦБ США еще слишком рано «объявлять победу» в борьбе с инфляцией. Повышение ставки на полпроцента — это ее «базовый уровень», но не исключила третьего повышения ставки на 0,75% на следующем заседании ЦБ».

*Данный пост не является инвестиционной и торговой рекомендацией

Рынок нефти по-прежнему безыдеен - Промсвязьбанк

- 11 августа 2022, 09:49

- |

Минэнерго США сообщило, что запасы сырой нефти выросли на 5,5 млн барр. (в основном из-за выпуска из стратегических резервов), а дистиллятов – на 2,2 млн барр., запасы бензинов снизились на 4,9 млн барр. При этом поставки нефтепродуктов – индикатор внутреннего спроса — сократились до 19,5 млн барр./день. Статистика по ИПЦ в Америке за июль показала, что инфляция замедлилась до 8,5% г/г, лучше ожиданий, что было позитивно воспринято рынком: вероятность резкого роста ставки ФРС на сл.заседании (на 70 б.п.) понизилась, теперь в основном ждут роста на 50 б.п.

Особых идей на рынке нефти сейчас не наблюдается, поэтому сегодня ждем консолидацию в районе 96-97,5 долл./барр.Крылова Екатерина

«Промсвязьбанк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал