интеррао

ИнтерРАО под атакой Минфина

- 17 марта 2021, 17:59

- |

17.03.2021 Совет директоров ИнтерРАО рекомендовал общему собранию акционеров утвердить выплату дивидендов на уровне 18 копеек на акцию. Это 18,87 млрд рублей или 25% от чистой прибыли компании.

Не все остались довольны. Минфин засучил рукава и резко, с предварительным поклоном, намекнул Сечину, который является Председателем совета директоров ИнтерРАО, что хорошо бы уплатить 50% от чистой прибыли. Чтоб не мелочились там в своей конторке и воздали государству по заслугам.

Т.Е. если сейчас доходность дивидендов составляет 3,5%, то при уступке Минфину, доходность будет уже 7%, а вместе с ней ещё и рост котировок акций.

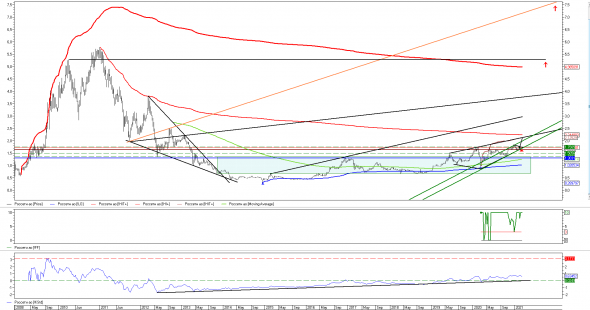

Котировки хотели отреагировать, но не срослось:

( Читать дальше )

- комментировать

- 4.9К | ★1

- Комментарии ( 39 )

Интер РАО - кладбище акционерной стоимости

- 17 марта 2021, 17:28

- |

Особенностью развивающихся рынков является неэффективность в управлении компаний, которая мешает раскрыть стоимость акций. Одним из примеров служит Интер РАО. Возглавляемая Игорем Сечиным энергетическая компания зарабатывает около ₽70-80 млрд прибыли в год, из которых лишь четверть отправляет на дивиденды.

В низком коэффициенте выплат нет ничего плохого. Многие компании предпочитают вместо больших дивидендов выкупать акции или инвестировать деньги в развитие. Однако Интер РАО из всех возможных способов использования свободного капитала выбирает пока худший — накопление на банковских счетах.

По итогам 2020 года дивиденды Интер РАО вновь составили 25% от чистой прибыли или ₽18,9 млрд. На акцию — 0,1807 копеек. Текущая дивидендная доходность — 3,5%.

Остальные заработанные средства Интер РАО продолжает копить. Совокупный объем кэша на балансе по итогам 2020 года превысил ₽330 млрд. Если бы менеджмент решил разово выплатить эту денежную подушку в качестве дивидендов, то доходность выплаты составила бы 61%.

( Читать дальше )

Интер РАО: дивиденды на уровне ожиданий

- 17 марта 2021, 13:57

- |

💰 Совет директоров Интер РАО рекомендовал дивиденды за 2020 год в размере 0,18071 руб. на акцию, что в общей сложности означает ровно 25% от ЧП по МСФО (18,9 млрд рублей), точно в соответствии с действующей див.политики:

🗓 Дивидендная отсечка запланирована на 7 июня.

🖇 Интер РАО всем своим видом продолжает показывать, что становиться дивидендной фишкой и улучшать див.политику по-прежнему планов нет, а норма выплат с 2016 года строго ограничена уровнем в 25% от ЧП по МСФО. Хотя, справедливости ради, замечу, что ЧП по РСБУ составляет примерно четверть от ЧП по МСФО, и при отсутствии нераспределённой прибыли (как в случае с Интер РАО) компания чисто физически не может направлять на дивиденды больше текущей суммы. Поэтому не всё так однозначно здесь.

📈 Но в любом случае инвестиционная история Интер РАО – уж точно не дивидендная (по крайней мере, пока), а рассчитана на устойчивое развитие, о чём чётко указано в Стратегии развития 2030. Одна только сумма накопившихся денежных средств на счетах компании в размере 300+ млрд рублей чего стоит, не первый будоража умы акционеров. #IRAO

Интер РАО - информация о дивидендах

- 17 марта 2021, 10:55

- |

Дискуссии в отношении дивидендов Интер РАО продолжаются - Атон

- 17 марта 2021, 10:40

- |

Как сообщает Коммерсант, Минфин в очередной раз выступил с инициативой увеличения коэффициента дивидендных выплат Интер РАО до 50%. Напомним, ранее во время телеконференции, посвященной результатам Интер РАО за 2020 год, компания сообщила, что планирует распределить 25% чистой прибыли в качестве дивидендов, в соответствии с дивидендной политикой группы.

Новость говорит о том, что дискуссии в отношении дивидендов Интер РАО продолжаются. При этом компания только что раскрыла рекомендацию совета директоров по дивидендам которая предполагает направить на дивиденды 0.18 руб. на акцию по результатам за 2020 (доходность 3.5%), что полностью совпадает с комментариями менеджмента ранее.Атон

ИнтерРАО дивиденды составят ₽0,18 на акцию

- 17 марта 2021, 09:42

- |

— на формирование Резервного фонда – 993 747,77 тыс. руб.;

— на выплату дивидендов – 18 866 250 тыс. руб.;

— на погашение убытков прошлых лет – 14 957,52 тыс. руб.

3.2.3. Выплатить дивиденды по обыкновенным акциям ПАО «Интер РАО» по результатам 2020 года в размере 0,180711206896552 руб. на одну обыкновенную акцию Общества в денежной форме. Сумма начисленных дивидендов в расчете на одного акционера ПАО «Интер РАО» определяется с точностью до одной копейки. Округление цифр при расчете производится по правилам математического округления.

3.2.4. Определить 7 июня 2021 года в качестве даты, на которую определяются лица, имеющие право на получение дивидендов.

ГОСА — 25 мая 2021 года

закр реестра ГОСА — 30 апреля 2021 года

сообщение

Всю энергетику поджимают, явно кто то наращивает объемы.

- 11 марта 2021, 18:00

- |

когда выйдем вверх это будет тренд, достаточно длинный, у пампов другая структура.

Так же подобрал Интеррао и Русгидра была на другом счете. Везде картина одинаковая у энергов, похоже после выхода вверх мы сюда уже не вернемся в обозримом будущем.

( Читать дальше )

Интер РАО, отчет за 2020 год

- 08 марта 2021, 17:16

- |

Интер РАО #IRAO

Вышел отчет компании за 2020 года.

Выручка снизилась на (4,4% г/г) до 986,3 млрд. руб.

EBITDA снизилась на (13,6% г/г) до 122,3 млрд. руб.

Чистая прибыль снизилась на (7,9% г/г) до 75,5 млрд. руб.

Чистый долг отрицательный (-306,5 млрд. руб) без учета аренды.

Снижение финансовых результатов компании связано со снижением выработки в 2020 году на (3%) г/г. Дополнительными факторами стали снижение тарифов на реализацию э/э (РСВ) и вывод из эксплуатации 980 МВт неэффективного генерирующего оборудования на Каширской ГРЭС.

Интер РАО занимается не только реализацией электроэнергии внутри РФ, но и продает ее на экспорт, в такие страны, как Финляндия, Литва, Китай, Казахстан и прочие. Объем экспорта также был под давлением, а вместе с ним и цены реализации э/э. Стоит отметить, что по итогам янв-фев текущего года среднемесячные объемы поставки э/э на экспорт бьют все рекорды, финансовый результат должен быть сопоставимым за 1 кв.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал