интерРАО

Интер РАО - вложит до 45 млрд рублей в разработку локализованной турбины

- 30 сентября 2020, 16:33

- |

К 2025 году планируется углубить локализацию машин до 90–100% и поставить на рынок первую турбину. После завершения проекта «Интер РАО» может выкупить долю GE в СП

В «Интер РАО» рассчитывают на рост спроса на турбины средней и большой мощности. По прогнозам, в 2025 году компания продаст четыре машины, а до 2030 года — уже 20–25 штук.

источник

- комментировать

- 250

- Комментарии ( 0 )

Интер РАО - планируемые среднегодовые капзатраты 30-40 млрд руб

- 30 сентября 2020, 15:47

- |

30-40 миллиардов рублей — возможные среднегодовые капитальные затраты группы в год с учетом программы КОММод и нового строительства

Прогнозный объем ремонтной программы генерирующих активов составит 15-20 миллиардов рублей в год.

источник

Интер РАО - планирует получить до 4,8 ГВт по новым отборам в рамках программы модернизации ТЭС

- 30 сентября 2020, 15:45

- |

«Прогноз КОММод 2026-2030 годов: до 4,8 ГВт ожидаемый объем мощности в рамках отборов в 2020-2025 годах, в том числе до 1,5 ГВт ТЭЦ»

Руководитель блока стратегии и инвестиций «Интер РАО» Алексей Маслов:

«Мы продолжим участие в государственных программах с гарантированным возвратом на инвестиции, это текущие наши планы по КОММоду, по модернизации наших блоков ПСУ (паросиловых установок — ред.), также по участию в проектах инновационных газовых турбин, которые предполагаются в залпе в объеме 2 ГВт. но мы видим для себя все предпосылки для того, чтобы эти квоты были увеличены»

По итогам отборов на 2022-2025 годы мощность проектов модернизации компании составляют 6,7 ГВт. Капзатраты оцениваются в 49,1 миллиарда рублей.

источник

Интер РАО - обсуждаются варианты участия в проекте Восток Ойл, с 21 г рост потребления эл/энергии прогнозируется 0,3-1% в год

- 30 сентября 2020, 15:15

- |

«До конца года мы доопределимся с ключевыми проектными решениями и с ролью «Интер РАО» в этом проекте. Совместно с нашим партнером мы продолжаем дискуссии по поводу оптимальной структуры реализации проекта, оптимальной схемы финансирования и т.д. Вариант, при котором «Интер РАО» является инвестором или соинвестором, безусловно, возможен»

Резкого восстановления электропотребления не прогнозируется. По прогнозу группы, с 2021 года рост потребления электроэнергии составит 0,3-1% в год.

источник

источник

Интер РАО - стратегия 2030

- 30 сентября 2020, 14:48

- |

- Сохранение и укрепление ведущих позиций в российской энергетике.

- Обеспечение лидерства среди российских энергокомпаний в области эффективности управления энергоактивами.

- Содействие энергетической безопасности и обеспечение стратегических интересов Российской Федерации.

- Рост акционерной стоимости, в том числе реализация проектов по эффективному использованию накопленного инвестиционного ресурса.

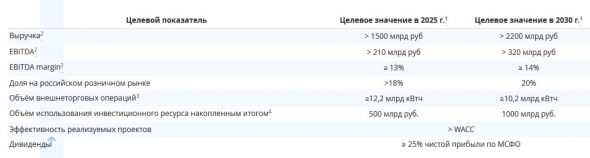

Ключевые стратегические показатели

( Читать дальше )

Интер РАО - возможное приобретение активов в Турции не исключается

- 30 сентября 2020, 14:02

- |

«Да, турецкое направление нам до до сих пор интересно. Как вы помните, в прошлом году мы вышли из нашей газовой станции, Trakya Elektrik. При этом все те условия, которые мы обсуждали с турецкой стороной, с министерством энергетики и лично с министром, они все были выполнены, что оставило такое хорошее впечатление, и хороший осадок. И мы понимаем, что начиная с 2011-2012 годов все те заверения, которые в отношении наших инвестиций были сделаны, все они были выполнены»

Сейчас также рассматриваются ряд потенциальных greenfield и brownfield на территории Турции.

«При условии гарантированного возврата тех потенциальных потребностей в инвестициях, которые предполагаются, с нашей стороны мы можем это рассмотреть более внимательно»

«Интер РАО» ведет работу в Латинской Америке и Юго-Восточной Азии, особенно по проектам, где присутствует российское финансирование.

( Читать дальше )

Интер РАО - планирует направить на дивиденды не менее 25% чистой прибыли, к 30 г чп вырастет в 2,5 раза - стратегия

- 30 сентября 2020, 12:21

- |

- выплаты дивидендов в размере не менее 25% чистой прибыли

- ожидает увеличения показателя EBITDA группы к 2030 году в 2,3 раза к уровню 2019 года, до более 320 млрд руб.

- в 2025 году этот показатель ожидается на уровне более 210 млрд руб. В 2019 году он составил 142 млрд руб.

- в качестве ключевых стратегических инициатив до 2030 года рассматривает приобретение пакетов акций генерирующих компаний, а также электростанций

руководитель финансово-экономического центра компании Евгений Мирошниченко:

«В стратегии определено, что мы ориентируемся на уровень (выплат дивидендами — ред.) не менее 25% чистой прибыли, чистая прибыль будет увеличиваться. К 2030 году она вырастет примерно в 2,5 раза. Таким образом, абсолютный объем дивидендных выплат естественным образом будет расти»

«Безусловно, объем выплат будет определяться согласно российскому законодательству ежегодно советом директоров и акционерами. И он будет зависеть от того, насколько мы эффективно и масштабно реализуем свою стратегию и инвестиции и насколько свободный денежный поток позволяет эти дивиденды выплачивать»

источник

источник

Новости компаний — обзоры прессы перед открытием рынка

- 30 сентября 2020, 08:54

- |

Добыча твердооблагаемых. Металлурги и химики хотят избавить растущие проекты от повышения НДПИ

Металлургические и химические компании подготовили новые идеи для правительства в попытке смягчить для себя последствия резкого роста налога на добычу, объявленного властями. Так, участники рынка просят вывести из-под повышенной ставки НДПИ проекты с растущей добычей в том случае, если она более чем на 10% превышает базовый уровень 2020 года. Предложения будут обсуждаться на встрече с первым вице-премьером Андреем Белоусовым 1 октября.

https://www.kommersant.ru/doc/4511161

Дальний Восток раскручивают на турбины. «РусГидро» хочет купить машины у СП «Интер РАО» и GE

Совместное предприятие «Интер РАО» и американской GE «Русские газовые турбины» может получить первый крупный заказ на свои турбины мощностью 77 МВт. По данным “Ъ”, «РусГидро» обратилось в правительство с просьбой разрешить поставить эти не полностью локализованные машины на свои станции на Дальнем Востоке, для которых может понадобиться 6–11 таких турбин. Правительство в целом не возражает. Но

( Читать дальше )

Презентация стратегии Интер РАО поддержит акции компании - Атон

- 28 сентября 2020, 11:39

- |

Компания представит свою стратегию до 2025, а также обозначит целевые задачи до 2030. Презентация пройдет в формате онлайн, зарегистрироваться для участия можно на сайте компании.

СМИ стали известны некоторые ключевые моменты стратегии ранее. Среди них — финансовые и операционные целевые показатели компании, а также стратегия M &A. Мы не ожидаем каких-либо обновлений в дивидендной политике. Презентация стратегии должна поддержать акции компании.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал