индекс Мосбиржи

Рынок испугался повышения ставки. Мои позиции.

- 06 июля 2024, 12:35

- |

- комментировать

- Комментарии ( 0 )

Доходности по новым ОФЗ бьют рекорды. Что будет с рынком и акциями?

- 05 июля 2024, 08:49

- |

Всё больше факторов говорит за то, что ЦБ будет некуда деваться от повышения ключевой ставки на заседании 26 июля (осталось ровно 3 недели). Собственно, многие (включая меня) ещё перед прошлым заседанием про это говорили.

И для этого есть несколько свежих причин.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на мой телеграм-канал.

🚀Доходности по ОФЗ бьют рекорды

3 июля Минфин провел аукцион по размещению ОФЗ с постоянным купоном. Доходность по выпуску ОФЗ-ПД 26248 с погашением в мае 2040 г. составила 15,47%. И это — исторический рекорд.

📈Среди бумаг с постоянным купоном и сроком размещения свыше 10 лет доходность выросла до максимума с момента начала ведения статистики в 2015 г. Предыдущий рекорд по доходности дальних ОФЗ был поставлен на прошлой неделе — 26 июня. Тогда ведомство разместило ОФЗ 26244 с погашением в марте 2034 и доходностью 15,34%.

📊Итоги размещения ОФЗ 26248 3 июля:

● объем спроса — ₽42,41 млрд;

( Читать дальше )

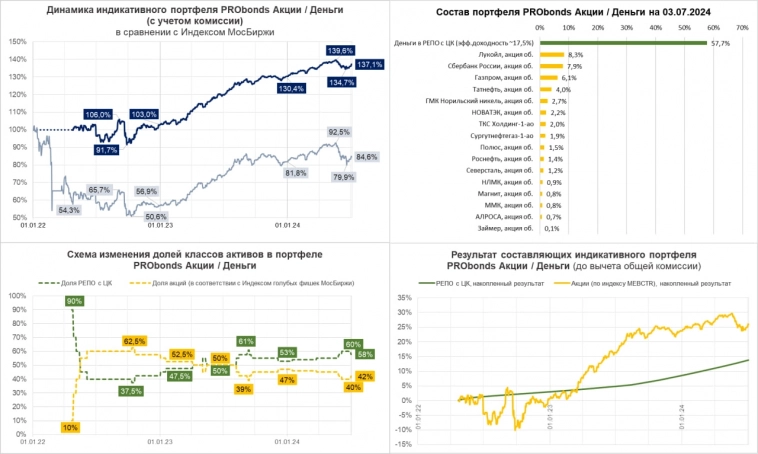

Наш взгляд на рынок акций через призму портфеля PRObonds Акции / Деньги (14,5% за 12 мес.)

- 04 июля 2024, 06:54

- |

Результат. Портфель PRObonds Акции / Деньги (состоит из корзины акций в соответствии с Индексом голубых фишек и денег в РЕПО с ЦК) за последние 12 месяцев показывает 14,5%. Индекс МосБиржи за то же время – 14,6%. Добавим к индексу дивиденды и получим около 20%. Т.е. портфель немного проигрывает рынку на относительно короткой дистанции. С поправкой на точку входа обыгрывает на длинной. И со временем заметно и в лучшую сторону отличается от рынка по волатильности. На майско-июньской просадке Индекс МосБиржи падал на -13,5%, портфель – всего на -3,5%.

Практика управления портфелем накапливается. Эффективность, надеемся, тоже. Раньше мы преследовали достижение низкой волатильности. Теперь вместе с ней неплохо бы добиться и повсеместного переигрывания рынка. С нашим портфелем ВДО спустя 3-4 года попыток сработало.

Тактика и предположения. Мы угадали снижение рынка в мае. И под это немного сократили вес акций. Который и до того был невелик. Сейчас, напротив, увеличиваем. Наверно, доведем примерно до половины активов портфеля (сегодня на акции приходится 42% от активов, 58% — деньги под эффективную ставку ~17,5% годовых).

( Читать дальше )

Увеличение доли акций в смешанном портфеле акций / денег

- 03 июля 2024, 10:37

- |

Если Индекс МосБиржи окажется выше 3 231 п., совокупная позиция в акциях в портфеле PRObonds Акции / Деньги будет увеличена с ~43% до 44% от активов. Позиция в акциях формируется в соответствии с Индексом голубых фишек. Остальные активы портфеля, сейчас их примерно 57% — РЕПО с ЦК, с актуальной эффективной ставкой размещения денег около 17% годовых.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

📈Индекс ММВБ превысил уровень в 3200п впервые с 17 июня, локомотивом для индекса 2-й день выступают акции Газпрома. Многие трейдеры поверили в бумаги газового гиганта и говорят, что 150р не за горами

- 02 июля 2024, 10:44

- |

Главное

- 02 июля 2024, 09:48

- |

Рынок акций начал вчера вырос на 1% в понедельник. Индекс Мосбиржи вернулся к уровню 200-дневной средней, достигнув 3186 п. Любую акцию рано хоронить — хоть СПБ биржу, хоть НОВАТЭК, хоть Газпром. На длинном промежутке инвестирования может быть много позитивных событий. Вероятная первая цель роста по Газпрому 126- 126,6.

Экспорт трубопроводного газа из России в страны Евросоюза и Молдавию за первое полугодие 2024 г. увеличился на 27% г/г, достигнув 15,4 млрд куб.м — Ъ

Экспорт российского СПГ за первое полугодие вырос на 2,7% г/г, до 16,79 млн тонн, сильнее всего — в страны ЕС, на 6,3%, где крупнейшим покупателем стала Франция — Ъ

Акции ТКС Холдинга выросли на 1%. Некоторые аналитики пишут что справедливая стоимость 4000, а другие пишут 3900. Есть запас для роста! Но мне эти акции не нравятся. Держу чисто чтобы наблюдать за котировками. Мне нравятся акции Сбербанка, Мосбиржи, Позитива, Полюса, может быть и Новатэка, если удалось купить дешево. Астру можно тоже держать. Вчера докупил Астры по 577,7. Вообще летом я жду боковой динамики, но за Астру не сильно переживаю.

( Читать дальше )

Индекс Мосбиржи: поддержка 3000 пунктов стала ещё мощнее!

- 30 июня 2024, 11:30

- |

📈 Ну что ж, текущая торговая неделя закрывается в небольшом плюсе, уровень 3000 пунктов, который был под угрозой ещё на прошлой неделе, по факту устоял, причём в серьёзном июньском бою между быками и медведями, а значит эта линия поддержки вблизи психологического уровня стала ещё более мощнее и крепче!

А ведь ещё в прошлый четверг на Московской бирже были зафиксированы рекордные объёмы торгов после начала СВО, что совпало с 6-месячным минимумом на российском фондовом рынке и этим самым ключевым рубежом в 3000 пунктов по индексу Мосбиржи:

Помните, буквально в начале июня я писал про то, что «это ещё не все эмоции и боль поймавших маржин-коллы участников рынка»? Так вот, теперь я эти эмоции увидел, и, как правило, именно высокие обороты зачастую свидетельствует о завершении периода коррекции. Поэтому теперь уровень 3000 пунктов станет ещё более сильной линией поддержки, чем раньше, и ещё более непроходимой преградой для медведей.

Ну а если вы боитесь, что возможное июльское повышение ключевой ставки отправит фондовый рынок в нокаут, то всегда всегда вспоминайте про турецкий сценарий, где ставка ЦБ составляет сейчас 50% (!

( Читать дальше )

Фонд TMOS (Тинькофф Индекс Мосбиржи) - Честный разбор. Состав, комиссии, нюансы

- 30 июня 2024, 09:10

- |

Всё, что вы хотели знать о фонде TMOS, но стеснялись спросить😉 Вся необходимая и актуальная информация в одной статье, включая комиссии и сравнение с конкурентами.

Наконец дошли руки подготовить качественный авторский разбор популярного Тинькоффского фонда на индекс Мосбиржи TMOS, который лично я держу уже больше трёх лет и неплохо знаю его плюсы и минусы. Я уже кратко рассказывал об этом фонде в своем обзоре БПИФов на широкий рынок, а теперь предлагаю «прожарить» TMOS ETF со всех сторон.

Ещё больше свежих обзоров на самые актуальные инвестиционные инструменты — в телеграм-канале. Подписывайтесь!

💰О фонде TMOS

Биржевой фонд TMOS начал торговаться на Мосбирже 26 августа 2020 г., в самый разгар пандемии кopoнaвируса.

TMOS — пассивный индексный фонд, следует за индексом MCFTR — Индексом Мосбиржи полной доходности «брутто».

Индекс Мосбиржи полной доходности «брутто» — это взвешенный по рыночной капитализации фондовый индекс, включающий наиболее ликвидные акции и депозитарные расписки крупнейших российских эмитентов. Перечень эмитентов и их вес пересматривается раз в квартал. Рассчитывается с учетом дивидендных выплат и без учета налогообложения.

( Читать дальше )

Российский фондовый рынок. Невосприимчивость к плохим новостям – плохая новость

- 28 июня 2024, 07:05

- |

На графиках — Индекс полной доходности ОФЗ и Индекс МосБиржи

Консенсус мнений – классическая ловушка фондового рынка.

Расхожее мнение сейчас, в результате долгого снижение облигационного, в особенности ОФЗ-рынка и не такого долгого и драматичного падения рынка акций – что «всё в цене». Под всем понимается в первую очередь потенциальное повышение ключевой ставки и санкции против Московской биржи.

Падения требуют объяснений, и объяснения находятся. Обеспечивая участникам рынка психологический комфорт независимо от обстоятельств.

А обстоятельства, даже в призме приведенных негативных фактов, не очень. Официальные данные отражают рост инфляции (реально ощущаемая инфляция как реально ощущаемая температура – другая). Бан на организованный валютный рынок в моменте выглядит как подарок рублю, но создает транзакционные издержки, которые добавляют инфляционному тренду сил.

Полгода 16-й ключевой ставки в разы сжали рынок корпоративных облигаций (в ВДО – в 3-5 раз). Дефолты в такой ситуации – уже не вопрос, а ответ.

( Читать дальше )

Индекс IPO вырастет к концу года на 10-16% — аналитики, опрошенные Ведомостями

- 26 июня 2024, 12:29

- |

В Индекс IPO входят акции 17 компаний: ГК «Астра», «Делимобиля», Carmoney, «Диасофта», «Евротранса», Genetico, Henderson, Iva Technologies, «Кристалла», «Европлана», «МТС банка», «Мосгорломбарда», «Софтлайна», Совкомбанка, «Южуралзолота», Whoosh и «Займера».

Компании роста, которые в основном входят в индекс IPO, на коррекциях падают быстрее и сильнее рынка. При первых признаках разворота нисходящего тренда они могут быстрее восстановить свои позиции.

Многие IPO прошли по очень высокой оценке и с премией к уже торгующимся акциям.

По мнению инвестиционного стратега УК «Арикапитал» Сергея Суверова к концу 2024 года индекс IPO может увеличиться на 10–15%, т. е. до 959,63–1003,25 пункта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал