инвестиции

Космический ETF от ARK Invest. Почему его так критикуют?

- 31 марта 2021, 11:53

- |

ARK Invest запустил ETF, инвестирующий в компании, которые связаны с исследованием и освоением космоса "Space Exploration & Innovation ETF".

Чем известен ARK? ETF-фонды компании не являются пассивными. В них идет постоянная покупка и продажа акций без привязки к какому-либо индексу. За последний год фонд привлек большое внимание со стороны инвесторов за счет высокой доходности и красивой идеи инвестирования в инновации. Активы под управлением главного фонда ARK «Innovation ETF» с начала 2020 года выросли в 10 раз до $20 млрд.

ARKX Space Exploration ETF — 8-й фонд компании. Как и большинство других фондов ARK, он подвергается критике со стороны аналитиков. Почему?

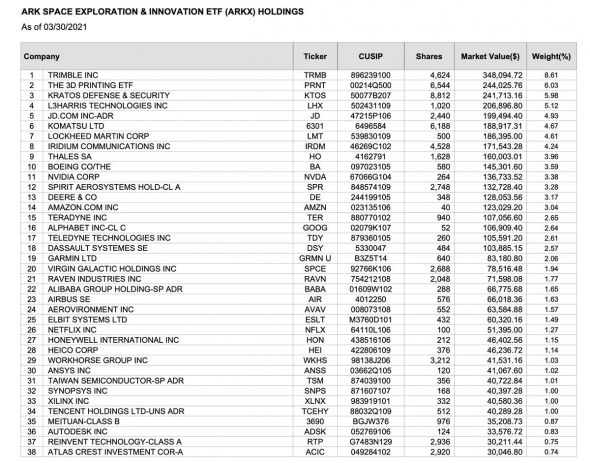

1) Непрозрачность раздачи весов. Первое место в активах с весом в 8% занимают акции Trimble #TRMB. Это небольшая по американским меркам компания, которая занимается производством систем определения местоположения по сигналам со спутника. Почему именно ей отдан наибольший вес неизвестно.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Допуск иностранных ETF на российские биржи - подводные камни

- 31 марта 2021, 11:27

- |

Цитата:

Те поправки, которые мы готовим ко 2 чтению, с 1 октября сделают доступными ETF’ы «хороших» эмитентов на иностранные индексы. Чуть-чуть позже, может быть, через полгода, через год, линейка иностранных ETF’ов будет расширена. Но вот базовые ETF’ы, которые позволяют делать это «ленивое инвестирование» на российском рынке осенью должны появиться. И мы знаем позицию двух бирж, которые глубоко «ЗА» появление этих ETF’ов, и позиция Центрального Банка: коль уж мы разрешили инвестировать на глобальном рынке, то странно разрешать инвестировать в акции и не разрешать инвестировать в стратегии, которые более показаны нашему населению, которое не готово тратить время на этот «cherry picking». Так что ETF’ы появятся, и биржи будут их допускать так же как допускают сейчас иностранные ценные бумаги.

Не будут отставать и наши БПИФы. Я думаю, что конкуренция – это всегда хорошо, и наши производители БПИФов смогут предложить какую-то альтернативу, не полностью копию, а замешать с этими индексами частички российского рынка, и человек получит комплексное предложение: в одном ETF’е какую-то стратегию, которая покрывает и российский, и иностранный рынок.

Поэтому я вижу здесь большую перспективу. Будет ли это выгодно брокерам? Потому что брокер, конечно, ориентирует человека на частую торговлю. У него комиссия зависит не от хранения ценных бумаг инвестора, а от того, насколько часто инвестор осуществляет сделки купли-продажи. ETF’ы, конечно, снизят такую активность наших физических лиц на рынке, но я думаю, что биржи точно не будут этому сопротивляться, и брокеры тоже найдут свою нишу, мигрируя в сторону финансовых консультантов, так чтобы сохранить себя на этом рынке и не снижать доходность своего клиента, так как они сейчас снижают, провоцируя его на частую торговлю

( Читать дальше )

Что будет с Золотом, когда прилетит золотой Астероид? / Золото Прогноз на 2021 год

- 31 марта 2021, 11:05

- |

Как заработать в инвестициях 2021? Мышление Новичка VS Мышление Профессионала

- 31 марта 2021, 07:05

- |

Почему ответов на вопросы: куда пойдет рынок, когда начнется коррекция и насколько мы вырастем — не существует? Как выстроить инвестиционную стратегию? И чем отличается мышление новичка от профессионала.

( Читать дальше )

Блокировки тормозят мировую экономику. За чем следят инвесторы.

- 31 марта 2021, 05:59

- |

Давайте разбираться, где проблема.

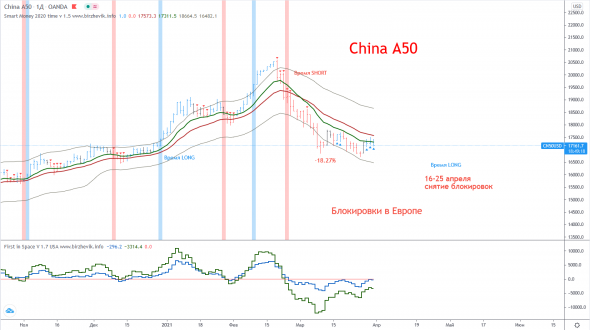

Индексы деловой активности в производственной и непроизводственной сфере, демонстрирует уверенное восстановление экономики Китая. Производственный PMI вырос до 51,9 в марте, субиндексы показывают, что новые экспортные заказы восстановились после сокращения, отражая ситуацию, когда внутренний спрос, поддерживает общий экономический рост.

Индекс деловой активности в непроизводственной сфере вырос больше, чем ожидалось, до 56,3 в марте, это увеличение отражает большой скачок в сфере услуг, связанных со строительными работами, подтверждая, что инвестицию в инфраструктуру объявленные ранее уже закладываются в показатель.

Основная проблема, это задержка в доставке, особенно в полупроводниках, все это сказывается на будущем денежном потоке.

( Читать дальше )

Богатство нации: куда могут проинвестировать деньги из ФНБ

- 30 марта 2021, 18:22

- |

Среди явных фаворитов — проект Роснефти “Восток Ойл”. По словам источников агенства Bloomberg в правительстве, вероятность инвестирования средств ФНБ в данный проект весьма высока. Напомним, что “Восток Ойл” предполагает развитие нефтедобычи в Арктике, и считается крупнейшим проектом Роснефти за всю историю компании.

Еще один претендент на финансирование — проект высокоскоростной железной дороги между Москвой и Санкт-Петербургом. Министр финансов Антон Силуанов заявил в среду, что деньги из фонда благосостояния могут начаться в первой половине этого года, при этом общий объем расходов составит 1 триллион рублей (14 миллиардов долларов) за 3 года. Среди прочего он упомянул, что строительство высокоскоростной магистрали между Москвой и Санкт-Петербургом скорее всего будет профинансировано за счет средств ФНБ.

( Читать дальше )

Вопрос к инвесторам российских бумаг

- 30 марта 2021, 18:13

- |

Со своей стороны вижу всего два варианта:

1. Действующий человек остается еще на 6 лет.

2. Действующий человек уходит за спину красивой марионетки.

Первый вариант предъявляет весьма высокие требования к физиологическому состоянию (подвижность, адекватность, внешность) действующего человека на все 6 лет. Поэтому этот сценарий сопряжен с риском возникновения нештатной ситуации, последующим бардаком и неизвестностью для нашего рынка.

Второй вариант более безопасен. Думаю, будет реализован именно он. Поэтому, жду красивого, англоговорящего кандидата с хорошей прической, правильной родословной и телеграм-каналом. От него (как и от других «лидеров G20») ничего не будет зависеть. Но на экранах смартфонов он будет замечательно смотреться. С такой конструкцией власти мы вполне может порасти еще 6 лет.

Пример подхода Asset Allocation на практике

- 30 марта 2021, 18:07

- |

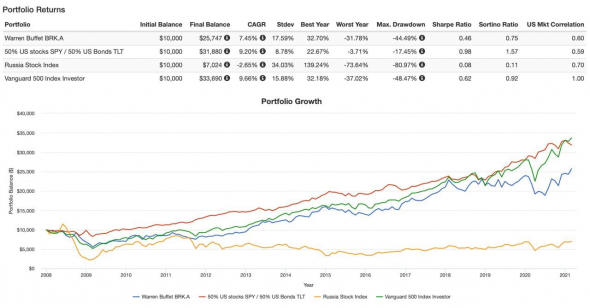

Сравним 4 портфеля с 2008 года, с захватом крупного кризиса.

⁃ Уорен Баффет — акции Беркшир Хатауэй (BRK.A) — синий.

⁃ Пример самого простого портфеля Asset Allocation: 50% акций США / 50% гособлигаций США (ETF SPY/TLT) — красный.

⁃ Портель из 100% акций России в долларах США (ETF RSX) — желтый.

⁃ Портфель из 100% рынка акций США (ETF VOO) — зеленый.

Картинка с результатами выше.

Доходности в % годовых за 12 лет:

7.45% — Баффет

9.20% — Наш портфель 50/50

-2.65% — Акции России😭 (выводы сделали?)

9.66% — Акции США

Максимальные месячные просадки портфеля:

-44% — Баффет

-17% — Наш портфель 50/50

-80% — Акции России😭 (выводы сделали?)

-48% — Акции США

Какие можно сделать выводы:

1. Наш портфель и рынок США уделали по доходности Баффета.

2. Наш портфель в три раза меньше проседает, чем Баффет и рынок США.

3. Наш портфель лучше акций США и Баффета по коэф. риску/доходность. (Sharpe)

4. Инвестиции в Российский рынок акций — 😭.

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Флешмоб #мои_первые_инвестиции

- 30 марта 2021, 15:36

- |

«Сентябрь — декабрь 2008 года был диким периодом, все загибалось. Тогда я был уже опытным аналитиком, но ещё не торговал за свой счёт. Я работал в Трасте и не знал, лопнет ли он, и будет ли у меня работа. Кроме того, мои деньги были вложены в облигации в банка «Спурт» с офертой в начале декабря, и были большие сомнения, исполнит ли банк оферту. А если исполнит, то не обесценит ли все девальвация? Мне срочно нужно было выдернуть деньги из облигаций.

В декабре должен был родиться мой первый сын. Почти все было вложено в облигации, немного было на бирже. Я подумал: «Да пошло оно все!». И на все свои деньги я шортанул РТС. Индекс летел в пропасть, и в декабре я закрыл позиции в диком профите. Я даже успел затариться валютой.

Сейчас я думаю, что шорт в РТС был весьма разумным хеджем против тех позиций, в которые я встрял — работа, облигации, рубль. Мой сын родился 14 декабря в самом понтовом роддоме». Павел Пикулев.

( Читать дальше )

Разрыв Сбербанк и Mail. Что известно?

- 30 марта 2021, 11:29

- |

Сбербанк и Mailru Group запросили разрешение властей РФ на раздел активов своего совместного предприятия, сообщила вчера Financial Times со ссылкой на собственные источники.

Похоже это будет четвертая неудачная попытка от Сбербанка организовать свою технологическую экосистему. До этого крупнейший российский банк пытался начать совместный бизнес с Alibaba, Яндексом и Ozon.

Насколько это правда? Пресс-служба Сбербанка на запрос Интерфакса дала ответ обтекаемыми и общими фразами в стиле «Сбербанк — лучший», уклонившись от конкретики. Подобные ответы почти всегда означают, что слухи правдивы.

Что входит в совместное предприятие? Сбер и Mail объявили о создании компании «О2О Холдинг» летом 2019 года. От Mail Group в нее вошли сервис доставки еды Delivery Club и сервис заказа такси Ситимобил.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал