инвестиции

Выручка Microsoft Azure взлетела на 46% за квартал

- 30 апреля 2022, 15:20

- |

26 апреля Microsoft (MSFT) отчиталась за 3 квартал налогового 2022 г. (3Q FY22), закончившийся 31 марта 2022 г. Выручка выросла на 18,4% до $49,4 млрд. Чистая прибыль прибавила 8% и составила $16,7 млрд. Прибыль в расчёте на 1 акцию с учётом возможного размытия (diluted EPS) составила $2,22 против $2,03 в 3Q FY21. Согласно Refinitiv, аналитики в среднем прогнозировали выручку $49,03 млрд и EPS $2,18.

За 9 мес. налогового 2022 г. выручка компании выросла на 20% до $146,4 млрд. Продуктовая выручка прибавила 5% и достигла $54,8 млрд. Сервисная выручка взлетела на 31% и составила $91,6 млрд. Чистая прибыль подскочила на 25% до $56 млрд. Diluted EPS $7,41 по сравнению с $5,88 годом ранее.

Выручка направления «Productivity and Business Processes» выросла на 19% до $46,8 млрд. Выручка от Linkedin за квартал выросла на 34% г/г. Число частных подписчиков сервиса Microsoft 365 составило 58,4 млн по итогам квартала. Выручка Office 365 (для фирм) выросла на 17%.

По направлению «Intelligent Cloud» (включает облачные сервисы) выручка выросла на 27% и достигла $54,34 млрд. За квартал выручка составила $19 млрд, что на 26% выше, чем в 3Q FY21. Аналитики ожидали $18,9 млрд. Непосредственно выручка Azure и других облачных сервисов за квартал взлетела на 46% в годовом выражении.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Пенсионный портфель апрель 2022

- 30 апреля 2022, 15:02

- |

Продолжаю формировать пенсионный портфель с нуля. Прошел 2-ой месяц. Во всем можно найти хорошее, и сейчас это шанс показать другим, как начинать с нуля и добиться пассивного дохода на пенсии или раньше посильными вложениями. Потом, через несколько лет не удивляйтесь, откуда такой капитал. Начинайте инвестировать сейчас. Мне могут возразить, что по российским акциям много неопределенности. На что я отвечу вопросом — а есть ли альтернатива?

( Читать дальше )

Мировые инвестиции в традиционное сырье (нефть,газ и уголь) стабильно растут

- 30 апреля 2022, 14:13

- |

Текущие инвестиции в энергетический сектор составят в этом году $2,1 трлн.

Довольно неожиданно видеть сопоставимые вложения в газовую и угольную промышленность, с учётом такого «злого негатива» к грязному углю в последнее время.«Зелёный переход» тоже усердно финансируют, но значительно меньше «архаичной» нефти

JP Morgan в своей последней аналитике заявили, что к 2030 году миру нужно нарастить инвестиции в энергетический сектор на $1,3 триллиона при текущем уровне в $2,1 триллиона

Если этого не сделать, то разрыв между спросом и предложением энергии составит 20%, при чём инвестировать предлагают во все виды выработки энергии, а не зацикливаться на ВИЭ и её «зелёной состовляющей»

Прогноз спроса на нефть от них +10% к 2030г., на газ +18% и аксиома, что одна «зелёная энергетика» не справится

Похоже Ковид и обострение геополитических отношений между Россией и Западом, продлило жизнь традиционной нефти, газу и углю, как минимум на десятилетие

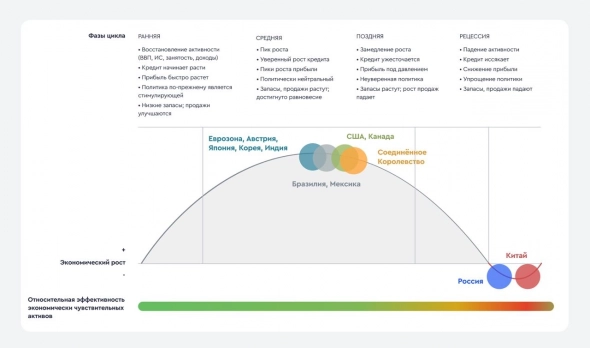

Классификация стадий делового цикла

- 30 апреля 2022, 13:32

- |

Фаза раннего цикла — это стадия резкого восстановление экономики после выхода из рецессии. Эта фаза характеризуется низкими процентными ставками и ускоряющимся ростом таких экономических показателей, как ВВП, объем кредита, промышленного производства и потребительских расходов. Низкие процентные ставки и растущий спрос способствуют росту прибыли компаний. Их продажи растут, а объемы товарных запасов снижаются.

Середина цикла обычно является самой продолжительной фазой. Она характеризуется умеренным ростом экономической активности, нейтральной денежно-кредитной политикой, растущим объемом кредита и стабильной прибылью корпоративного сектора.

Типичную фазу позднего цикла можно охарактеризовать как стадию перегрева экономики, на которой экономическая активность достигает своего пика и начинает замедляться. Хотя темпы инфляции не всегда высоки, растущее инфляционное давление снижает норму прибыли и приводит к ужесточению денежно-кредитной политики.

( Читать дальше )

Почему для государства цена акций и дивиденды не имеют значения

- 30 апреля 2022, 11:32

- |

— Дивиденды: 158.4 млрд

— НДПИ: 1308 млрд

— Таможенные пошлины: 1232 млрд

— Налог на прибыль: 344.8 млрд

— Страховые выплаты: 178.1 млрд

— Налог на имущество: 148.7 млрд

— НДС: 144.8 млрд

— Налог на доходы физлиц: 91.2 млрд

— Акциз: 82.1 млрд

— Прочие налоги: 102.1 млрд

ИТОГО: 3790.4 млрд

Так что ценность компании для государства не в размере дивидендов или капитализации, а в способности платить много налогов в бюджет. И это принципиальное отличие от приоритетов частного инвестора. Если полностью исключить дивиденды, то Газпром платит 153,42 руб. налогов на одну акцию.

Фондовые биржи России в годы Первой мировой войны.

- 30 апреля 2022, 08:34

- |

Политические события в Европе, предшествовавшие Первой мировой войне, не могли не отразиться на фондовом рынке. Общеевропейский кризис, последовавший за предъявлением Австро-Венгрией ультиматума Сербии 11 июля 1914 года, и возникшая угроза войны между великими европейскими державами вызвали панику на всех мировых фондовых рынках. Война ещё не началась, а фондовые биржи большинства стран уже переживали серьёзные потрясения. Не была исключением и Россия. В Петербурге и Москве расстройство кредита и денежного обращения возникло ещё 12 июля, когда окончательно исчезли надежды на мирный исход конфликта. «День 12 июля, − отмечал журнал „Банки и биржа“, − останется памятным, так как паническое понижение всех обращавшихся ценностей разорило и без того бедную кулиссу». Особенно внезапно и весьма значительно в эти дни вздорожала иностранная валюта.

( Читать дальше )

Для тех кто не смотрел прессуху ЦБ

- 29 апреля 2022, 20:23

- |

Но из всего этого шоу мне понравился один вопрос, ключевой для данного ресурса, посвященного инвестициям и инвесторам..

— Подскажите, пожалуйста, в каких инструментах сейчас население может сохранить сбережения свои, когда ставки по вкладам гораздо ниже инфляции, российский фондовый рынок стал крайне рискованным, а иностранные инструменты недоступны?

— Действительно, есть разные инструменты, их относительная привлекательность может меняться. Ставки по депозитам, те, которые принимались в конце февраля — в начале марта, были очень привлекательны, правда это в основном краткосрочные ставки. Сейчас происходит некоторое снижение ставок по депозитам, но есть и инструменты, которые могут быть для населения, они есть и остаются привлекательными ещё и в условиях всё-таки снижения инфляции, то что мы ожидаем снижения инфляции. Поэтому ставки с точки зрения будущей инфляции, на наш взгляд остаются привлекательными. Многие бумаги, акции, облигации российских корпораций торгуются на рынке, и мы, когда рынок открывали, видели значимый спрос со стороны российских инвесторов, он есть, и это тоже можно использовать безусловно… Другие элементы сбережений: кто-то сберегает в золоте… Ещё раз, у нас набор инструментов для сбережений достаточно большой, их относительная привлекательность может меняться со временем, и конечно, важно инвесторам смотреть на все риски, которые возникают в связи с вложениями и в фондовый рынок, и в другие активы.

Разворот рынка неминуем. Ждём месяц май?

- 29 апреля 2022, 12:26

- |

Вчера IMOEX всё же просел на -1.7%, сегодня с утра его явно пытаются откупить, но думаю разворот неминуем. В таких условиях, которые образовались на нашем фондовом рынке мы фактически не можем показывать устойчивый рост, тем более стоить дороже закрытия 25 февраля (напомню, что 25 февраля мы закрылись на отметке в 2470 пунктов). Месяц май, возможно, станет определяющим и мы увидим цены 24 февраля, а то и ниже (Я вам рассказывал про пятничные покупки и вы явно могли ещё в понедельник закупиться по хорошим ценам, зафиксировав свою прибыль в среду, выбор был за вами). Сейчас бы хотелось обратить внимания на интересные события фондового рынка, которые активно влияют на его поведение:

📈 Компания Интеррос объявила

( Читать дальше )

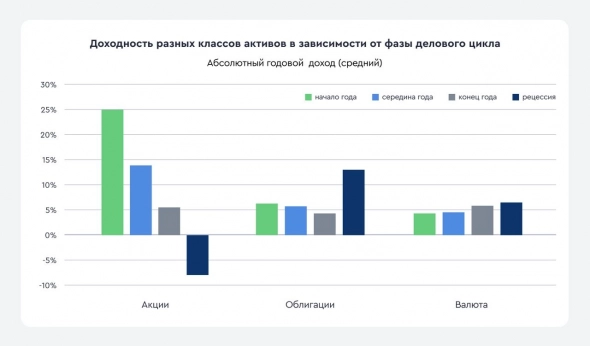

Инвестирование в различные классы активов и сектора экономики в зависимости от фазы делового цикла

- 29 апреля 2022, 12:25

- |

В среднесрочной перспективе эффективность активов в основном определяется циклическими факторами. Они связаны с состоянием экономики, такими как корпоративные доходы, процентные ставки и инфляция.

Таким образом деловой цикл, охватывающий циклические колебания в экономике длительностью до нескольких лет, может быть решающим фактором, который определяет доходность фондового рынка, а также различных активов и секторов экономики. Понимание этой взаимосвязи снижает риски и повышает доходность, а также является одним из примеров портфельной стратегии разумного инвестора.

Деловой цикл — это цикл колебаний валового внутреннего продукта (ВВП) вокруг оси его долгосрочного естественного темпа роста. Деловой цикл отражает расширение и сокращение экономической активности, которое экономика любой страны мира испытывает с течением времени. Изменения в цикле отражают изменения в прибыли компаний, доступности кредита, запасах непроданных товаров, занятости и денежно-кредитной политике.

( Читать дальше )

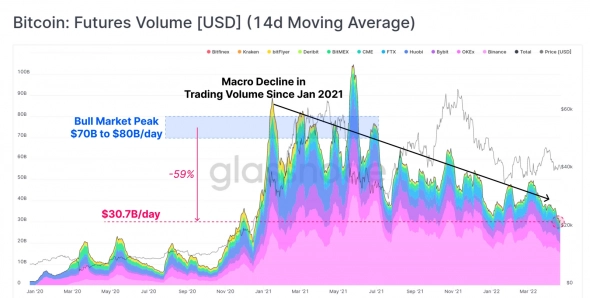

Метрики Bitcoin: пружина сжимается

- 29 апреля 2022, 12:00

- |

Затянувшаяся консолидация, как правило, приводит к резкому разряжению на финансовых рынках. На протяжении четырех месяцев Bitcoin «кружит» вокруг $40 тыс., а развязка может произойти уже на следующей неделе.

Источник изображения: криптовалютная биржа StormGain

Объем торговли бессрочными фьючерсами на Bitcoin (без фактической поставки криптовалюты) в прошлом году сравнялся по объему со спотовым рынком из-за большого притока спекулянтов и краткосрочных инвесторов. Однако в последние восемь месяцев фиксируется значительное падение объемов торгов производными инструментами: со средних $70-80 млрд до текущих $31 млрд в сутки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал