инверсия

Пойду против толпы. Не жду рецессию. Где покупать снп?

- 15 октября 2022, 14:44

- |

Всем привет! Опять уже несколько недель ничего не писал, но эту практику забрасывать не хочется. Есть достаточно много наблюдений за это время, которыми хочется поделиться.

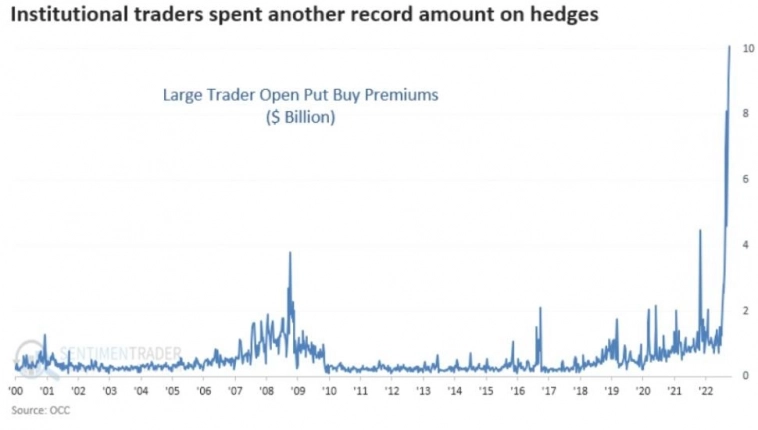

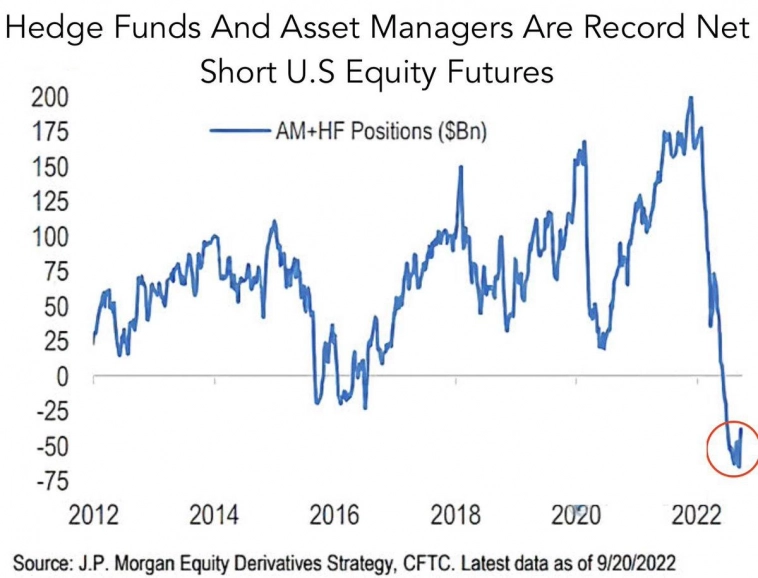

Начнем с того, что сейчас имеется много сигналов на то, что мы находимся у дна и что покупая сейчас вы имеете возможность достаточно хорошо заработать. И именно такой логике я придерживаюсь. Давайте рассмотрим.

1.Количество ставок от институциональных инвесторов просто в космосе. Обычно эти уровни предвестники разворота.

2. Количество коротких позиций у хэдж фондов

( Читать дальше )

- комментировать

- 6.8К | ★10

- Комментарии ( 33 )

Инверсия продолжает свое погружение

- 10 августа 2022, 12:05

- |

#BONDS#US10Y#US02Y

Инверсия продолжает свое погружение.

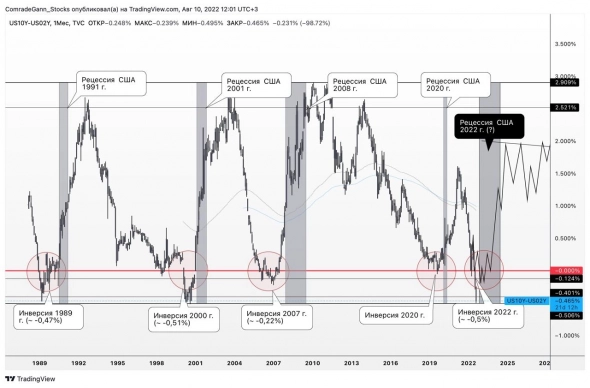

Инверсия между 2-летними и 10-летними трежерис практически достигла значения -0,5%. Если смотреть на график (начиная с 1988 года), то текущая инверсия кривой доходности уже обогнала инверсию 2007 года (~ -0,22%) и инверсию 1989 года (~ -0,47%), и стремительно приближается к значениям инверсии 00-х.

Исторически «официальная» экономическая рецессия в США начиналась после того, как кривая доходности выходила из инвертированного вида. Поэтому, ждем дно и пристегиваемся 😊, т.к глубина текущей инверсии может показывать силу предстоящих обвалов на рынке.

К слову, техническая рецессия США уже зарегистрирована (техническая рецессия — это два поквартальных снижения ВВП, происходящие подряд).

Спред между 2-летними и 10-летними гособлигациями США ушел в отрицательную зону. Кривая доходности вновь приняла инвертированный вид.

- 07 июля 2022, 17:34

- |

#BONDS#US10Y#US02Y

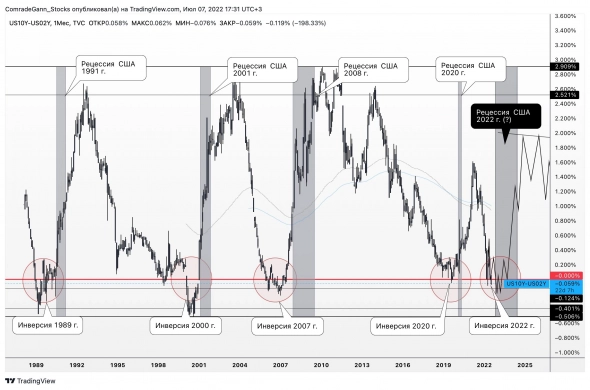

Спред между 2-летними и 10-летними гособлигациями США ушел в отрицательную зону. Кривая доходности вновь приняла инвертированный вид.

Ничего удивительного не происходит. Если взять за основу примеры инверсий кривых, которые происходили с 90х годов, то мы увидим, что 3 из 4 предыдущих инверсий оставались в отрицательный зоне достаточно продолжительный период времени. 4-я инверсия, в августе 2019 года, продлилась 4 дня, что, скорее, исключение из правил.

Поэтому, допускаю, что текущий уход спреда между 2-летними и 10-летними трежерис в отрицательную зону будет глубже и дольше предыдущего.

В последнее время можно наблюдать начало дискуссии относительно рецессии, ключевой вопрос которой «рецессия нам только предстоит или экономика уже в нее вошла?». Вопрос сложный, но не такой важный. Ведь, если обратиться к «учебнику», то рецессия наступает через 6-9 месяцев после инверсии кривой доходности. И наступает гарантированно, т.к данный показатель пока что осечек не давал.

( Читать дальше )

Главный индикатор предстоящего кризиса - сработает ли на этот раз?

- 04 апреля 2022, 19:10

- |

Государственные облигации США являются самым надёжным инструментом для инвестиций в современном мире и точкой отсчёта в системе координат инвестиционных рисков. Это констатация факта, как бы вы к нему ни относились, и как бы много вы ни слушали в телевизоре, что американскому госдолгу скоро наступит конец. У Гольдманов, Морганов и прочих рептилоидов Первый канал не настроен, так что они продолжают дико скупать американский госдолг. Да что там рептилоиды — даже пресловутый замороженный золотовалютный резерв (точнее, долларовая его часть) лежит преимущественно в виде американских гособлигаций.

Доходность этих гособлигаций может служить индикатором настроения самых крупных мировых инвесторов. Как это работает: объясняю на пальцах.

Чем дальше дата погашения облигации, тем больше доходности она даёт. Здесь всё понятно на интуитивном уровне: если ты даёшь деньги в долг на больший срок (например, на 10 лет), то ты берёшь на себя больше риска, чем если бы ты дал деньги в долг на небольшой срок (например, на 2 года). А значит, ты рассчитываешь на большую доходность, когда даёшь свои деньги надолго. Так оно и есть

( Читать дальше )

❓ Что не так с текущей инверсией доходностей в США?

- 02 апреля 2022, 13:31

- |

Инверсия, инверсия… Почти каждый уже обратил на это внимание, почти все высказались, что это предвестник рецессии. Но что насчёт более глубокого понимания о том, какие конкретно действия инвесторов приводят к инверсии? Что ждут конкретные люди и какие действия предпринимают? И чем текущая ситуация отличается от всех остальных, когда инверсия служила предвестником рецессии?

Дисклеймер: в статье нет ответа на вопрос «будет ли рецессия и когда».

Причина инверсии доходностейПосмотрите на график ниже:

Оранжевая линия — ставка по федеральным фондам; синяя — доходность 10-леток минус доходность 2-леток

разу бросается в глаза, что предыдущие случаи инверсии возникали, когда цикл повышения ставок уже шёл полным ходом и/или ставки были уже достаточно высокими. А после инверсии ставки спустя какое-то время начинали снижаться. Это важно, потому что при такой диспозиции можно объяснить логику конкретных инвесторов, которые инверсию и создают.

( Читать дальше )

Господа и дамы, доброго субботнего утра всем!

- 02 апреля 2022, 07:03

- |

#BONDS#US10Y #US02Y

Господа и дамы, доброго субботнего утра всем!

Хотим представить вашему вниманию, ее величество, инверсию!

Да, вчера это случилось: спред между 2-летними и 10-летними бондами зашел в отрицательную зону (доходность коротких облигаций США выше длинных).

По статистике, после каждой инверсии кривой доходности, через 6-9 месяцев начиналась рецессия. Не думаю, что в текущих реалиях эта инверсия будет исключением.

Фондовые рынки США на исторических максимумах. Возможно,это хороший момент начать фиксировать позиции, кто еще их держит.

#BONDS#US10Y #US02Y

- 28 марта 2022, 14:08

- |

#BONDS#US10Y #US02Y

Также хотим обратить ваше внимание на стремительно сокращающийся спред между 2-летними и 10-летними бондами. Его значение уже в районе 0,14%. И он продолжает уменьшаться.

Рынок акций это видит. Все это видят. Но рост фондового рынка продолжается. А потом отвесное падение. Сразу за инверсией не наступает рецессия. На это нужно время, но сам факт перехода спреда в отрицательную зону позволит сделать определенные прогнозы.

Ждем и запасаемся попкорном :)

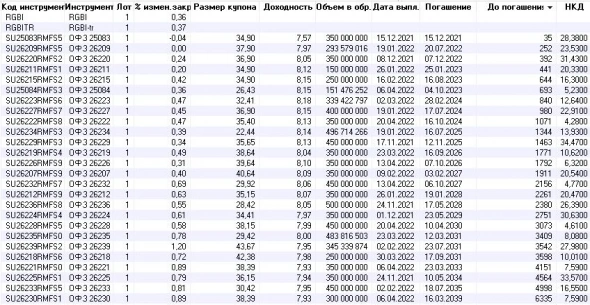

инверсия в ОФЗ усилилась

- 10 ноября 2021, 22:08

- |

Сортировка по дате погашения: инверсия налицо, за последнюю неделю усилилась !

ВЫВОД.

Вероятно, к лету 2022г. в России будет рецессия.

С уважением,

Олег.

Коронапаника. Можно ли было предсказать данный кризис. Отрывок.

- 22 апреля 2020, 13:20

- |

Итак, сейчас уже можно публиковать отрывок из моего августовского файла.

«Новый файл Антикризисный 2019. 01.08.2019

Хорошее Начало – половина дела. Платон

В январе 2017 я написал на сайте Финам о ситуации, которая складывается с циклами.

Выводы тогда были сделаны о том, что наилучший вариант – это выборка американских компаний. Именно в январе 2017 года и появился наш файл по Америке, который включал акции всего 5 акций технологического сектор США: Apple, Netflix, Amazon, Google и Facebook.

Но идея была куда более далеко идущей. А именно, существовала возможность, что к концу 2019 – начала 2020 года в сырьевых странах может разразится новый кризис. А любой кризис, как мы знаем, позволяет заработать очень хорошие деньги, значительно увеличить свой капитал. Как оказалось, в дальнейшем, спустя 2 года, поступил отчетливый сигнал по грядущей рецессии в такой развитой экономике мира как США.

Это сигнал, который пришел в пятницу 22 марта 2019, известный как инверсия. Кривая приняла вид инверсии, то есть длинные ставки оказались ниже коротких. За последние 50 лет этот индикатор точно предсказывал грядущую рецессию, почти не посылая ложных сигналов. В среднем, количество дней до того, как экономика начнет входить в рецессию это 311 дней. То есть не сегодня, не сейчас, что дает небольшой запас времени для подготовки и принятия решения. В нашем случае, подготовка могла производиться уже с 2017 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал