ик форум

Заметка про ИК "Форум"

- 16 октября 2016, 06:40

- |

( Читать дальше )

Системный трейдинг. Итоги второго квартала 2016-го года.

- 11 июля 2016, 12:53

- |

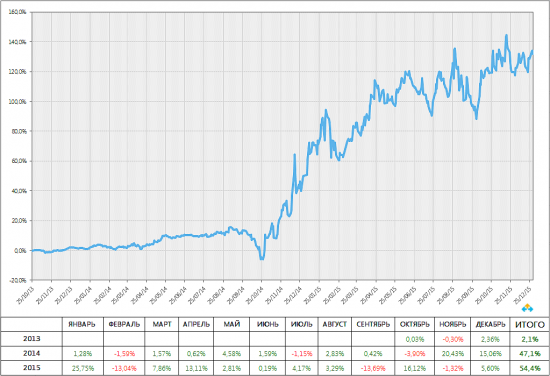

Увы, но для нашего портфеля с самой долгой историей реальных торгов Форум фьючерсы 1000, второй квартал 2016 года оказался убыточным

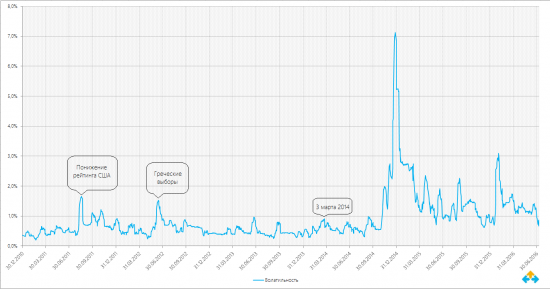

Это второй убыточный квартал за всю историю реальной торговли (предыдущим убыточным кварталом был 3 квартал 2014-го года) и самый убыточный по результату. Причины этого многократно обсуждались нами на внутренних совещаниях и «разгадка» лежит в следующем рисунке

( Читать дальше )

Мои итоги июня и первого полугодия

- 01 июля 2016, 11:50

- |

Вроде не бездельники,

И могли бы жить,

Нам бы эти brexitы,

Взять и отменить!

Результаты июня и первого полугодия представлены в следующей таблице:

Если говорить о результатах июня, то, прежде всего, следует обратить внимание на результаты торговли после объявления итогов референдума в Британии. Увы, я принадлежу к числу проигравших на его итогах. 24 июня убыток на моем счете составил 4,6%, а на конец дня 28-го (минимум месяца) он вырос до 5,7% по отношению к закрытию 23.06. По отдельным подпортфелям в эти три дня результаты составили:

Автоследование ИК Форум -9.6%

Спот -4.9%

Si -0.1%

ОФЗ26203 +0.2%

Естественно возникает вопрос: почему не были уменьшены риски перед известным событием с шансами 50 на 50 (рынок их оценивал иначе, но опросы, с учетом погрешности, давали именно такой расклад)? Все дело в том, что на закрытие 23.06 моя позиция в рискованных активах (короткая ОФЗ26203 к таковым не относится) была:

( Читать дальше )

Системный трейдинг. Итоги первого квартала 2016-го года.

- 11 апреля 2016, 10:27

- |

Задержка с публикацией итогов квартала связана с тем, что с этого года мы меняем формат представления результатов. Новые правила доверительного управления на рынке ценных бумаг, введенные ЦБ РФ в декабре 2015-го, требуют от управляющего публикацию результатов стратегий (реальных или смоделированных), которые могут быть предоставлены неквалифицированному инвестору. Но упоминавшуюся в наших прежних обзорах стратегию в облигациях, наша компания не готова предоставлять на суммы менее 10 млн. рублей по причине отсутствия возможности автоматизации исполнения заявок в разреженных «стаканах» облигационного рынка. Поэтому публикация модельных результатов по «структурным продуктам» с облигациями из прошлых обзоров теряет всякий смысл, так как ни один из этих «продуктов» не может быть офертой для неквалифицированного инвестора.

Также потеряла актуальность и публикация модельных результатов портфеля «Суперриск». Но тут причина иная. Этот портфель моделировался из реальных результатов компании на рынках фьючерсов и акций в той пропорции, в которой они торговались на счетах компании и ее собственников. Но мы решили разнести эти портфели и дать возможность инвесторам самим регулировать доли фьючерсов и акций, а также выбирать плечо на последнем рынке в рамках ограничений ЦБ на маржинальную торговлю и наших ограничений.

( Читать дальше )

Мои итоги февраля

- 01 марта 2016, 12:36

- |

«По просьбам трудящихся» я добавил графу с учетом комиссии за автоследование (20% от прибыли). Она пока не списана и может уменьшиться в случае просадки, а потому проценты «с учетом комиссии» пока виртуальные.

Что можно сказать об отдельных компонетах?

1. Автоследование ИК Форум: удивительно февраль и в плюсе, до этого два года был в минусе

2. Спот: сложный месяц, и «пилило» и два сильных гэпа вниз после роста накануне (мои мини-«черные лебеди»), но рост 26-29 февраля позволил закрыть месяц практически в нуле;

( Читать дальше )

По поводу "-98.19%" на сайте Цериха на стратегии "Суперриск" ИК Форум

- 07 февраля 2016, 13:09

- |

С вечернего клиринга 3.02 мы согласовали с Церихом смену счета автоследования (счета торговались параллельно с 1.02 с одинаковых сумм по вечернему клирингу 29.01.16). На вечерней сессии 3.02 (расчеты в вечерний клиринг 4.02) старый счет был выведен в деньги, а утром 5.02 с него они были переведены на счета торговли акциями.

В Изимани счет они поменяли, а на сайте, скорее всего, забыли. Мы в пятницу за этим следили, но в пятницу там был результат на вечер среды (3.02) и мы не волновались, зная о задержке обновления на сайте Цериха на 1 день. А в выходные они подгрузили данные на вечер пятницы на старом счете. Ну а программа расчета %% на сайте все «посчитала» по загруженным данным.

( Читать дальше )

"Вы хочите песен, их есть у меня" (алгоритмическая торговля на споте)

- 02 февраля 2016, 13:25

- |

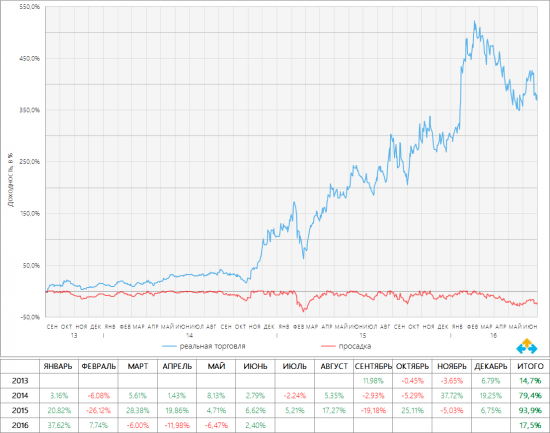

В ходе обсуждения нашего управления на данном сайте, нас ни раз критиковали за высокие просадки стратегии «Суперриск». Как я уже неоднократно отвечал на эту критику: эту просадку можно легко уменьшить за счет вложения в эту стратегию части средств, а вторую часть либо самостоятельно разместить на депозитах и в облигациях, либо отдать в наши низкорискованные стратегии:

— арбитражная стратегия между фьючерсом на рубль-доллар и долларом на валютной секции (от 6000$ по курсу ЦБ);

— облигационная стратегия (от 10 млн. руб.).

С доходностью в первом случае на 1-3%% выше ставки ЦБ, а во втором — на 1-5%% выше доходности облигационных индексов ММВБ.

Однако в ходе переговоров с представителями иностранных инвесторов, наша компания столкнулась с их требованиями к активному управлению в России:

— инструменты: исключительно российские акции, производные на них и фондовые индексы, никаких валют и облигаций;

— доходность от 30% годовых (в рублях) с просадкой не более 15% на суммах от 10 млн. долларов и выше (это не значило, что они были готовы сразу внести такие суммы, но они однозначно дали понять, что долгосрочное сотрудничество с меньшими суммами им не интересно).

( Читать дальше )

Системный трейдинг. Итоги четвертого квартала и года.

- 13 января 2016, 10:44

- |

Несмотря на то, что в заголовке заявлены итоги года, в данном обзоре мы сначала остановимся на динамике наших счетов 4 квартале, так как динамика в предыдущих кварталах подробно разбиралась в соответствующих обзорах:

4 квартал для нашего собственного счета разбился три периода

Первая половина квартала (до 18 ноября включительно) ознаменовалась хорошим ростом нашего счета, в ходе которого мы отбили сентябрьскую просадку и установили новый исторический максимум счета. Однако затем последовали «10 кошмарных дней» (до 2 декабря включительно), каждый из которых мы закрывали минусом, обновив свой «антирекорд» убыточных дней подряд. И хотя в ходе этой просадки мы достигли только примерно половины от расчетной, такое количество убыточных дней подряд конечно беспокоило нас, тем более что в результате потерь с 19 по 30 ноября, ноябрь мы закрыли в минус. Причина этой просадки была установлена быстро и, как и во второй половине сентября, ей оказалась «пила» в Si

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал