иволга капитал

НКР повысило кредитный рейтинг АО АПРИ «Флай Плэнинг» до BB.ru со стабильным прогнозом

- 10 августа 2023, 15:46

- |

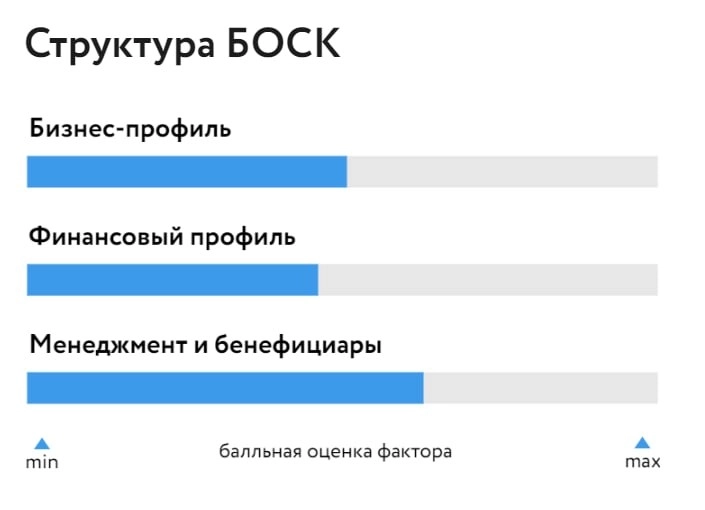

НКР повысило кредитный рейтинг АО АПРИ «Флай Плэнинг» с BB-.ru до BB.ru со стабильным прогнозом

- Повышение рейтинга обусловлено укреплением рыночных позиций компании на ключевом рынке присутствия, улучшением оценки потенциала роста этого рынка, а также совершенствованием системы управления.

- Положительное влияние на оценку бизнес-профиля оказывают умеренная диверсификация потребителей, низкая зависимость от поставщиков и низкая концентрация активов.

- Оценку бизнес-профиля «Флай Плэнинг» ограничивают волатильность и существенная конкуренция на основном рынке присутствия.

- Негативное влияние на оценку финансового профиля оказывают существенные колебания долговой нагрузки и обслуживания долга при наличии небольшого количества проектов и цикличности их реализации.

- НКР отмечает умеренный уровень рентабельности и приемлемую структуру фондирования.

- Акционерные риски оцениваются как умеренные; агентство также учитывает положительные кредитную историю и платёжную дисциплину.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Сколько стоит выпустить облигации, или почему эмитенты не останавливаются на дебюте?

- 09 августа 2023, 16:43

- |

Среди эмитентов часто встречается мнение, что облигации — это дорого. Мало того, что купон выше банковского процента, так еще есть затраты на рейтинг, биржу, организатора… А сколько все-таки все это стоит?

Начнем с рейтинга. Какой-то универсальной ценовой политики нет, но можно сказать, что среднестатистическому эмитенту он обойдется примерно в сумму, сопоставимую с 1 млн рублей в год. Для малых размещенных объемов это может добавить до 1% годовых затрат. Но если в обращении 500 млн (причем это могут быть разные выпуски), нагрузка составляет уже только 0,16% годовых. Правда стоит сказать, что если эмитент входит в реестр МСП, можно претендовать на субсидию 2,5 млн рублей на компенсацию затрат на рейтинг и организацию, так что эту часть можно и вовсе обнулить.

Второй большой пласт расходов — инфраструктурные затраты. Сюда включаются комиссии Биржи, НРД, Интерфакса и прочие сопутствующие расходы, а также вознаграждение ПВО. В зависимости от объема выпуска эти затраты могут составить порядка 1 — 1,2 млн рублей за весь срок обращения.

( Читать дальше )

Активы доверительного управления в Иволге превысили 600 млн.р. при средней доходности 17% годовых. Все активы ИК приблизились к 2 млрд.р.

- 03 августа 2023, 07:52

- |

Активы доверительного управления в ИК Иволга Капитал с момента их прошлой публикации (8 июля) увеличились на 23 млн.р., до 603 млн.р. Оценка средней для всех счетов ДУ доходности в % годовых также выросла, с 16,6% до 17,1% годовых. В эту оценку попадают все счета, открытые не позднее февраля 2023 года. Оценка учитывает комиссии (до 1,2% в год от средней стоимости активов) и в основной массе учитывает НДФЛ.

( Читать дальше )

Первичка ВДО в июле: 3,5 млрд.р. при среднем купоне 14,3%. Зимнее лето

- 02 августа 2023, 07:11

- |

Что повлияло на рынок в июле, томительное ли ожидание повышение ключевой ставки, проседание ли ОФЗ, но месяц для первичных размещений ВДО прямо-таки не задался. В мае эмитенты высокодоходных облигаций (кредитный рейтинг не выше BBB) привлекли рекордные 6,6 млрд.р. В июне – 6 млрд.р. В июле – 3,5 млрд.р., уровень февраля.

( Читать дальше )

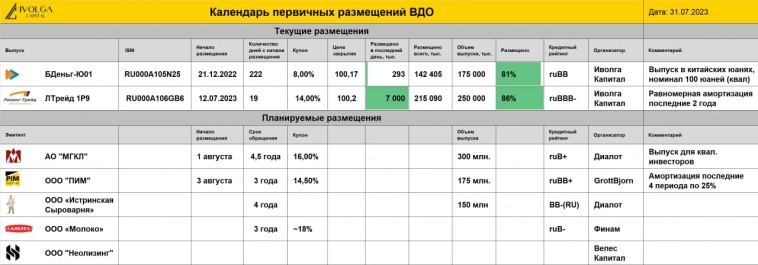

Календарь первичных размещений ВДО, актуальные выпуски от Иволга Капитал

- 01 августа 2023, 08:56

- |

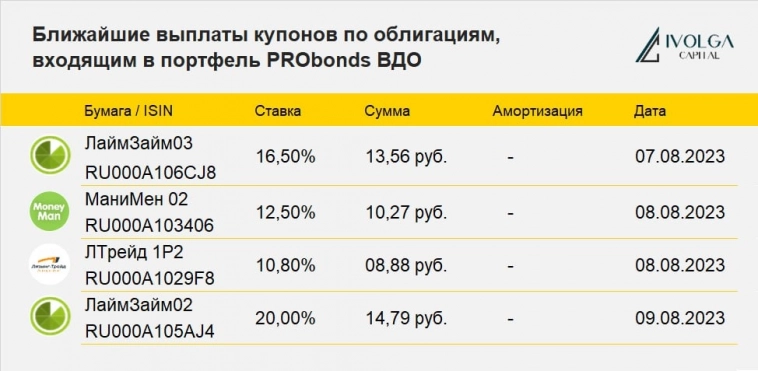

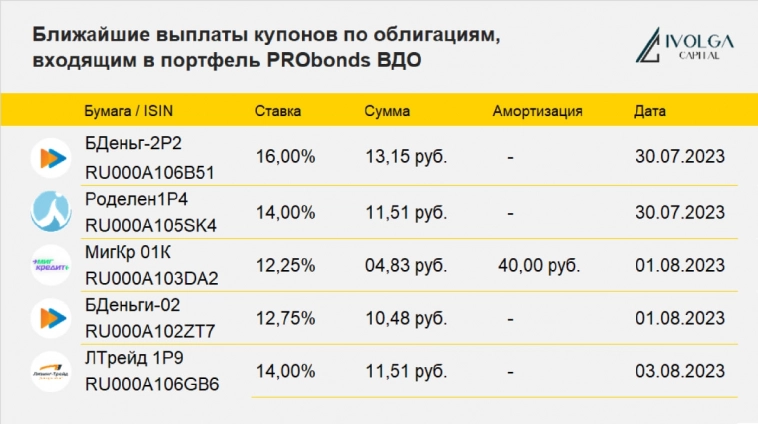

9-ый выпуск облигаций ООО «Лизинг-Трейд» размещен на 86%

Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 81%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтРезультаты ИК Иволга Капитал как организатора облигационных размещений за июль 2023. Сумма облигаций в обращении - 16,4 млрд.р. Месячный купонный доход - 194 млн.р.

- 31 июля 2023, 07:11

- |

Последний день июля еще не прошел. Но в портфеле организованных нами облигационных выпусков на сегодня приходится лишь несколько купонных выплат от компаний, за судьбу которых мы мало переживаем. Поэтому июльский итог для ИК Иволга Капитал как организатора облигационных размещений уже можно посчитать.

• В июле номинальная сумма облигаций в обращении, выпуски которых мы организовали, достигла 16,4 млрд.р., увеличившись в сравнении с июнем на 0,2 млрд.р.

• Совокупный купонный доход для держателей этих облигаций в июле незначительно выше июньского, 194 млн.р. (в июне 192).

• Первое место в портфеле наших размещений сейчас занимают выпуски облигаций АО АПРИ Флай Плэнинг, 2,75 млрд.р., или 16% от общей суммы организованных облигационных выпусков. Второе – бумаги ООО Лизинг-Трейд, 1,9 млрд.р. и 12%. Третье делят МФК Лайм-Займ и ГК Страна, по 1,25 млрд.р. и по 8%. Всего же в нем 24 эмитента (21, если не считать связанные компании).

• После дефолтов ОР Групп и Калиты в начале 2022 года портфель сможет вернуться к нормальным оценкам доходности не раньше лета-осени 2024 года.

( Читать дальше )

Ставка на доверие: управление портфелем ВДО в ИК Иволга Капитал. Прямой эфир 28 июля

- 27 июля 2023, 18:40

- |

— основные результаты ДУ

— что скрывается внутри: доходность, дюрация, рейтинги

— главное отличие портфеля ДУ от публичного портфеля PRObonds ВДО

— ТОП-10 популярных вопросов по ДУ

Присоединяйтесь к разговору завтра по ссылке

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 25 июля 2023, 11:38

- |

- Сегодня началось дополнительное размещение 9-го выпуска облигаций ООО «Лизинг-Трейд», на 50 млн руб.

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 79%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительную заявку или подтвердите уже выставленную в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал